大盤漲到一萬一千點,竟還有標的值得買?固定配息的特別股,讓你不會拿到股利、賠了價差!

台股有機會挑戰12,682歷史高點,但股民要如何滿載而歸,考驗個人的選股智慧。(郭晉瑋攝)

進可攻、退可守 投資金融特別股的理由

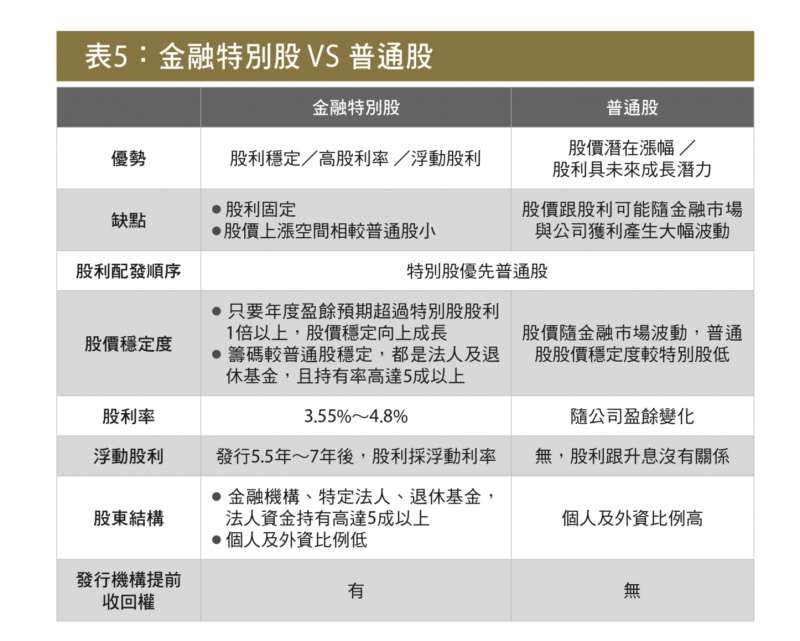

由於股利達成門檻低以及持股籌碼穩定,特別股的股價走勢類似債券,與普通股隨著盈餘增減而波動不同。

理由1 如同債券!固定配息且門檻低

目前金融特別股所約定的股利占公司盈餘比例很低,在特別股「股利優先」的原則下,只要發行公司「年中的已實現盈餘」超過特別股股利1倍,表示隔年特別股股東很有可能收足全額約定股利率3.55%~4.8%。事實上,許多發行機構每年的第一季就賺到特別股獲利的好幾倍,讓特別股股東可以放心期待隔年發放的股利。從表3可以觀察各家企業獲利相對於特別股股利總額。

2018年1月的盈餘超過特別股股利1倍:國泰金、富邦金、中信金、聯邦銀等發行機構,光是2018年第1個月的盈餘,就超過特別股股利1倍金額,預期隔年特別股可以拿到足額的股利。

2018年上半年已實現獲利相對特別股全年股利的倍數達3~29倍:觀察2018年上半年已實現獲利相對特別股全年股利的倍數,中信金最高為29倍,國泰金及富邦金比例高達10倍以上,台新金及聯邦銀分別是5倍及3倍,可以預期隔年特別股收到股利的機率幾乎100%。

總之,已實現盈餘超過特別股股利倍數愈多,特別股股利愈有保障。當股利的分配機率達100%,特別股的理論價格走勢就愈像債券,呈現穩定往上型態。

理由2 格外抗震!股價波動度較低

富邦金2018年前6月的已實現盈餘超過特別股股利倍數達11倍,富邦金甲特(2881A)2018年的約定股利為4.1%,每年股利2.46元,富邦金甲特的理論價格應該每日以2.46/365=0.006元(每股)的速度成長。

反觀富邦金普通股(2881)走勢與盈餘成長呈現高度相關(詳見圖3),在累計盈餘成長幅度高的6~7月份是股價高峰,但隨著盈餘成長幅度減弱,股價在10月破底。此外,普通股股價雖然隨著公司盈餘的成長性而波動,但企業經營也隨著大環境變化而有所變動,所以普通股也會因景氣循環或國際局勢環境更替而消長。

理由3 股東單純!籌碼面相對穩定

前言提過,除聯邦金甲特之外,其餘金融特別股有5成股東來自於金融機構,其餘3成來自於退休基金及特定法人。至於普通股的股東大部分來自散戶及外資,問題是,外資是跟著金融情勢好壞買進賣出,因此,雖然是同樣的發行機構,特別股跟普通股的走勢就不相同。

以國泰金為例,根據2017年財報,普通股的外資持股28.8%加上普通股個人持股19.92%,合計48%;特別股的外資持股0.04%加上普通股個人持股5.36%,合計5.4%(詳見表4、表5),可預期普通股的波動會比特別股高。

理由4 訴求股息!被法人視為長期投資價值

普通股可能因為股價過於高估而被賣出,股價低估而被買進,但專業法人不會因特別股價格上漲而賣掉手中持股,因爲金融機構持有特定特別股的部位都很大,若拿1%的特別股出來賣,造成市場價格下跌,進而導致手上99%未賣出的特別股價格帳面損失的話,將會影響公司淨值,反而得不償失!

更多新聞請搜尋🔍風傳媒

因為你,我們得以前進,你的支持是我們的動力

更多文章

工廠申請合法「收費可喬」?沈榮津:將要求訂定標準程序今年6月立法院通過《工廠管理輔導法》修正案,明訂將非法違章工廠納管,民進黨立委郭國文今(2)日在立法院經濟委員會質詢時,詢問經濟部長沈榮津,在今年通過的《工輔法》後,從原本的工廠到現在申請合法工廠有多少家?沈榮津答覆,大概有3萬8千家。對此,郭國文質疑,目前有許多的田園工廠要尋求合法化,結果還找代辦業者處理,甚至有傳出「收費處理」的狀況,是否合理?沈榮津指出,相關業務是經濟部中部辦公室(中辦)負責,未來會要求中辦把SOP講清楚。

指中油勞務承攬商「假承攬真僱傭」、經濟部疏於管理 監察院通過糾正監察委員王美玉今(2)日發布新聞稿表示,中油公司自2013年底起,經勞動檢查發現其勞務承攬廠商有假承攬真僱傭、簽訂定期契約以規避年資併計及資遣費等損害勞工權益違法態樣與情節;同時中油公司加油站人員參與面試及指揮監督派駐勞工,遭勞政主管機關查證屬實。王美玉指出,經濟部長期疏於管理,對派駐勞工在中油公司加油站提供勞務發生爭議時,未積極監督該公司及勞務承攬廠商確保勞工權益,致嚴重損害政府形象,核有怠失,監察院通過糾正經濟部及中油公司。

NBA》史上最佳射手之一降臨公鹿 字母哥把握機會學習跳投「字母哥」安特托昆波(GiannisAntetokounmpo)上個賽季場均得到27.7分12.5籃板和5.9次助攻獲選年度MVP,字母哥表示,新賽季目標就是贏得總冠軍,並且帶領密爾瓦基公鹿成為一支每天都在進步的球隊,而其中新同學柯佛(KyleKorver)的到來,帶給了字母哥不少幫助。

蔡司新視野 eye在得恩堂!德國蔡司鏡片 年終配鏡最強檔台灣成立最久的國民眼鏡領導品牌-得恩堂眼鏡,堅持給消費者最好的品質與服務,已默默守護全民視力健康超過78載!得恩堂眼鏡近期更榮獲2019台灣服務業大評鑑連鎖眼鏡業服務優良銀獎殊榮。為感謝社會大眾多年來的信賴與支持,特別於年終檔期推出王牌優惠活動,期間內選配德國蔡司光學鏡片,鏡架現折$2000,還有機會獲得貴婦最愛的德國WMF精品鍋具、智慧掃地機器人等名品好禮!好品質就是值得跟好朋友分享!千萬別錯過年終獎勵回饋的機會,趕緊拉著全家人一起加入得恩堂全家福會員,還有更多獎不完優惠可拿喔!https://www.grace.com.tw/Promo_List.php?News_ID=90

高齡肇事頻傳!日本42萬高齡駕駛繳回駕照,台灣為何做不到?在日本,高齡者造成的駕駛事故頻傳,尤其發生在今年4月19日、奪走一對母女寶貴生命的東京池袋車禍,肇事者即為一名87歲男子,讓民眾怒稱為「老害」。高齡者的駕駛難題怎麼解?除了持續鼓勵長輩們自行歸還駕照,日本政府欲擬相關措施,如推出高齡者專用駕照、設立認定考試、規定用車條件等,日本警察廳也會召開聚集各界代表的「有識者會議」,針對4千名國民的民意調查結果,企圖討論出更多高齡者駕駛的良方。

港示威者遭警開槍!柯文哲籲北京面對問題「200萬人不可能只為一條法律上街頭」昨日是中國國慶,香港示威者在港進行國殤遊行,過程中有名示威者遭警員開實彈槍並遭錄下,引發各界震驚。台北市長柯文哲今(2)日表示,聞訊後第一句話是關心中槍者有沒有生命危險;柯文哲還說,這種紛擾下去,難免擦槍走火,這實在很危險,呼籲北京政府處理香港問題要面對問題。柯文哲更進一步表示,因歸咎於香港高房租高房價,形成階級剝削,讓年輕人憤恨,「一個700萬人的地區有200萬人為了一條法律上街頭,不可能啦,一定是有一個潛在的憤恨不平。」

2020總統大選將邁入百日倒數 邱國正:安維編組至少5組2020總統大選即將進入百日倒數,距離投票日僅剩101天,除民進黨總統蔡英文及代表國民黨參選的高雄市長韓國瑜摩拳擦掌外,潛在參選者亦蠢蠢欲動,屆時將負責選戰維安重任的國安局準備情況受到外界關注。國安局長邱國正今(2)日上午在立法院指出,雖無法斷定哪些人會參選,但按過往經驗,安維編組會準備至少5組,做最好的準備。

市民永續從環保出發伴隨社會經濟成長,大氣中二氧化碳濃度越來越高,對地球生態與環境的衝擊也益發嚴重,響應環保、追求永續成為地球公民目前最重要的任務。為了實踐公民責任,市民永續創辦人林庠序勇敢跨出舒適圈,於2018年以區塊鏈技術為基礎投入創業,期能號召更多企業與民眾,為環境保護而努力。

實價登錄》副都心成重災區!賠15%也要賣,新莊近期成交價仍是漲少跌多短多點火,能成嗎?依實價記錄,新莊本期(9月11日)公布交易,跌幅最深的二戶房子,仍在副都心。一是位於中央路、近昌平公園的「遠雄中央公園」(見圖一),102年完工,樓高22層,共195戶。本期公布成交一戶十一樓房子,面積約102.2坪(扣除車位),屋主原先以6150萬買進,本期以5200萬賣出,損失950萬,價跌近15%,拆算不含車位單價,每坪約45.3萬(詳圖二)。

南方澳跨海大橋坍塌》工兵浮橋今晨下水 海軍潛水員水下評估橋樑狀況宜蘭南方澳跨海大橋昨日上午9時30分發生坍塌情況,震驚台灣社會。事發當下,一輛中油油罐車行駛在橋面,橋體崩塌不僅造成車輛下墜爆炸,當時靠泊橋下的漁船瞬間被壓沒入海,截至今晨陸續發現失蹤漁工大體。陸軍53工兵群昨日下午從桃園駐地板運5艘M3浮門橋車趕赴現場支援,今(2)日上午已有2艘下水。

為何孩子被老師侵犯總是說不出口?看遍無數校園悲劇,人本執行長點破「性侵」與「體罰」控制本質明明校園性侵與性騷擾案件持續出現在媒體版面,為何當孩子碰到老師侵犯時,總是無法在第一時間說出口?長期處理校園性侵案件的人本教育基金會執行長馮喬蘭,她見過孩子長期被老師拍裙底、掀裙子卻相信老師是要教她「練習在碰到色狼時快跑」,也有老師聲稱撫摸小孩下體是為了「性教育」──每一起校園性平事件幾乎都是累積數人、隱藏數年才爆發,在馮喬蘭看來,問題出在性侵的本質與體罰類似,是一種「權力」展現,當老師就是教室裡的「王」、孩子也被教育別懷疑老師,事件就會一再上演。

會呼吸的廠房 中市府爭取公共工程金質獎台中市政府為活絡經濟、解決市場需求並輔導未登記工廠,在精密機械園區2期西側,投入超過13億元,興建總樓地板面積5萬8000多平方公尺的標準廠房,特別蘊含「透氣呼吸」工程巧思,並申辦第19屆公共工程金質獎評選。1日由副市長楊瓊瓔陪同行政院公共工程委員會到現場評審,親自介紹這座有品質又「會呼吸」的廠房。

高市府青年局成立 盼北漂青年返鄉創業籌備五個多月的高雄市政府青年局,於1日在高雄國家體育場正式成立,市長韓國瑜出席致詞時表示,青年是國家的希望,只有青年人有前途,台灣未來才會有前途,高雄成立青年局最重要的目的,就是讓北漂的青年可以返鄉,在創業之初可以獲得創業基金,透過青年局來整合各界資源,並藉由本地產官學合作,來幫助青年創業,讓在地青年發光發熱,聘馳千里而飛。

「國民黨要求每個人舉手投足完全一致」 趙少康點出原因針對國民黨經常傳出黨內不合、派系鬥爭,在節目《鄉民來衝康》中,國民黨台北市議員徐巧芯認為,民進黨將不同聲音當成「個人意見的表達」,國民黨卻要求每個人舉手投足完全一致,但「團結」也需要容忍不同聲音;資深媒體人趙少康則表示,藍綠成長背景不同,民進黨已經很習慣黨內互鬥,國民黨則十分脆弱、不敢喊出不同意見。

放言民調》蔡英文好感度大勝韓國瑜 卻敗給柯文哲網路媒體《放言》9月30日公布最新民調,在藍綠對決支持度中,民進黨總統參選人蔡英文得到47.4%,贏過國民黨總統參選人韓國瑜的35.3%。另外,針對「政治人物印象好感度」調查,台北市長柯文哲以54.2%拿下冠軍,其次為近來風波不斷的蔡英文,印象最差則是氣勢不如過往的韓國瑜。

「藍營有人正在盤算沉船後個人出處!」沈富雄爆:起碼有2大老夢想當「黨主席與立法院長」國民黨31位大老日前連署登報,呼籲鴻海創辦人郭台銘「團結」,未料卻讓郭台銘決定退黨。對此,民進黨前立委沈富雄今(1)日在臉書發文表示,國民黨目前正像駛向冰山的鐵達尼,最後100天不是全然無救,但卻無人願意出手,最令他震驚的是竟然是「有人正在盤算沉船後個人的出處」,31位連署大老中起碼有2位正對「黨主席與立法院長」虎視眈眈,而且不只於停在構想階段,甚至已經頻頻出手。

風評:增火電者豈止台中?就是全台以肺發電為了台電要在台中火力發電廠增加2部天然氣機組一事,台中市政府上周大陣仗開記者會,表達強烈反對意見,不過周一的環評會,台電的中火案還是順利通過初審。中市府的反應其實已是後知後覺,因為在經濟部的規劃中,早早就是到處要加火電機組,全台共同實踐以肺發電。

連興隆專欄:身高與三圍無法得知三高指數與健康情形日前去做健康檢查,抽血、驗尿、X光、血壓、心跳等等,最後來到醫生問診。現在的醫院講求效率,經過了一個上午的檢查,一些生化檢驗項目已經有了初步的結果,醫生看了看這些結果說,“從你的身高與三圍來看,你的身體算很健康…”。這其實是個虛構的情節,正常的情況是,醫生會依據手邊已經有的檢驗數據做初步的判讀與說明,不會只透過身高體重或三圍來告訴我們身體的健康情形。

鄧湘全觀點:內政部長要法官超譯犯罪組織的法律定義嗎?香港藝人何韻詩參加929挺港大遊行遭潑漆,潑漆者迅即被逮捕,檢察官以被告行為構成暴力公然侮辱、違反集會遊行法、違反組織犯罪防制條例等罪,聲請法院羈押被告。法院則認為,依據比例原則暨刑事司法權、公共利益維護、被告人身自由私益及防禦權受限制程度等,審酌被告涉犯屬最重本刑三年以下有期徒刑之罪,依刑事訴訟法第114條第1款規定,不得駁回其具保聲請,所以未羈押被告而給予交保。

王伯輝觀點:回眸核四話滄桑,重啓公投連署是最後的葉克膜在我的職場生涯中,踏入龍門(核四)核能電廠是一個意外!也譲我的職場上多了幾點抹殺不掉的漣漪及廻響⋯⋯停建與復建、官員們換了位置換了腦袋、民代的利益超越了良知、毫無科學根據的神主牌、毫無預警的封存。凡此種種,在這個當時號稱全國最大工程的龍門(核四)電廠都遇到了。幸?或不幸?

黃澎孝觀點:2020,是打翻「政治顏料罐」之戰郭台銘決定退出2020總統大選後,有人說,2020大選勢將回歸「藍綠對決」的基本盤。某媒體集團,更期待2020來一場「統獨」大對決!但是,實際情況的發展,可能需要我們多準備幾付眼鏡了!

呂紹煒專欄:捷運延伸屏東─田僑仔的笑話從行政院長蘇貞昌宣布高鐵、高捷延伸屏東之後,如何把高雄捷運延到屏東的議案就此起彼落,各方都有建言,不過,這很可能只有錢太多又不看數據的田僑仔暴發戶才有魄力興建,當然,也是可望成為另一個公共建設的「笑話」。

觀點投書:韓國瑜,讓劉邦來教你贏!劉邦,原本是個流氓,最後居然於西元前202年稱帝,成為漢朝開國皇帝。而他本人在世時,應該無法預料到他一手建立的朝代─大漢帝國,因為文治武功強盛,威名遠播,使得「漢人」這詞,最後成為所有炎黃子孫認同的代名詞。

觀點投書::從第一手資料,看是誰在黑韓國瑜?這幾個月以來,韓國瑜大概是覺得他被黑的太厲害了,從此改穿白襯衫。並且在三重造勢的時候,向韓粉一吐心中怨氣。他告訴韓粉,以後再聽到別人黑韓,就回他一聲「他奶奶的」。「你越黑,我越挺」成了韓粉的至理名言。到底有沒有「黑韓產業鏈」?到底有沒有1450?到底有沒有一個黑韓帳號賣到$5300?我不知道。我檢視韓國瑜,只根據第一手資料,通常就是他在麥克風前親自說的話。沒有加油添醋,沒有誤導和刻意抹黑,從這樣第一手的資料,來看看在一些對他民調影響最大的事件中,是大家不實的抹黑他,還是韓國瑜本來就是黑的?

觀點投書:成就每個孩子,請放下政治讓108課綱回歸教育專業教育部「十二國民基本教育課程綱要總綱」(以下簡稱108課綱),的願景是「成就每一個孩子-適性揚才、終身學習」,而課程的發展本於全人教育的精神,以「自主行動」、「溝通互動」及「社會參與」為基本理念。希望藉由108課綱,帶動新一波的教育改革,讓孩子擺脫過去死背教科書、活用知識,引導孩子探索自我,發掘自己的興趣,主動學習,遇到問題嘗試解決、不怕失敗,在學習成長過程中淬練自己,培養他(她)們未來在社會生存及終身學習的(素養)能力,若能因此讓孩子們擺脫升學壓力,養成健全人格,成為全方位的人才,相信則是大家樂見且支持的好事。

觀點投書:審計部真無愧於職責?任期12年審計部審計長林慶隆10月1日將屆滿,他自認無愧於職務且非常盡心盡力,林慶隆指出,「審計長不是哪個黨的審計長,而是各黨派、朝野都接受的審計長。」他一直念茲在茲的,就是不要辜負憲法賦予審計長的獨立性與專業性,過去近12年來,審計部下了很大功夫推動轉型,包括推動「審計部組織法」,讓審計定位與職權跟上時代潮流,在隨著政府體制越來越健全,審計機關幫政府找出沒注意到的問題,能讓政府做的更好。

觀點投書:國民黨標竿選將正被全力狙擊中不得不說,民進黨真是台灣選舉第一品牌。一對一選舉,尤其歷屆總統選舉的主旋律一向是「檢驗執政者」,這是因有執政包袱可供挑戰者發揮的緣故。但這次選舉打到現在卻變成「全面檢驗挑戰者」,就算有走私菸案、撿到300萬案,執政的民進黨就是能不沾身,媒體、社會的檢驗重心全在韓國瑜身上。

獨家》賴清德啟程赴英 黨內人士:如感受誠意,「蔡賴配」可望成形前行政院長賴清德日前首肯替總統蔡英文出席十月間美國各地後援會活動,民進黨「蔡賴配」成形逐漸明朗,據透露,賴清德今天已按原訂計畫飛往英國,預計十月中就會轉往美國出席相關造勢活動。近期曾數次和賴清德互動的黨內人士也說,只要感受到蔡英文有誠意邀請,「蔡賴配」應可順利組成。