金金併內幕》收購價格比人低,富邦金如何說服日盛金大股東點頭?

富邦金併購日盛證券,不僅是快速擴張資產規模的捷徑,更重要的著眼點是將其納入後所產生的綜效。(今周刊提供)

歷時10餘年的日盛金大股東賣股傳聞,終於在富邦金以公開收購的方式畫下句點。富邦如何說服大股東之一的新生銀行點頭答應,未來金控競爭版圖又會產生什麼變化?

台灣金融圈史上首宗「金金併」即將出現!富邦金控於3月23日宣布,公開收購日盛金控股權已達53.84%,收購條件已成就,此消息一出,震撼國內金融市場。接下來只要雙方股東會通過,再經過金管會核准,就能盡速完成整併。

時序回到去年12月18日,富邦金總經理韓蔚廷宣布以每股13元公開收購日盛金流通在外過半股權,儘管可望寫下台灣首起金控併金控的紀錄,但這樁交易過程始終不被業界看好,除了日盛金大股東建群投資有中資疑慮,且與另一大股東新生銀行在處分股權上意見不同調,都使整合的困難度提高。富邦金更在原訂收購期限2月1日前夕,申請展延50天,讓有意「求親」者躍躍欲試,等破局後私下再議價。

富邦逆轉勝 證券市占拚第2

「直到3月22日,我們都還以為大股東新生銀行不會將手中持股賣給富邦金。」日盛金內部主管透露。據了解,因為有一組買方也私下與新生銀行接觸,願意出價每股15元交易,只要富邦金公開收購未完成,該買方就會出價。沒想到23日看到即時新聞出來,日盛金高層才知道富邦金已成功逆轉勝。

據了解,這組買方願意以15元買下新生銀行持股,主要是此價格剛好落在日盛金內部評估的合理價格,也就是15元至18元。不料,富邦金公告的結果卻全面翻盤,除了因富邦金動用在日本的政商關係,第二關鍵則是對新生銀行來說,儘管有一組買方願意以15元買下,但畢竟是遠在天邊的未知數,還是比不上近在眼前的13元。兩相權衡下,新生銀行最後還是選擇當下將持股賣給富邦金,落袋為安。

富邦金成功收購日盛金的結果,讓富邦集團就此改寫台灣集團史。

根據中華徵信所統計,2019年富邦集團與霖園集團的資產總額分別為9兆9369億元與10兆1329億元,差距僅約1960億元。如今,富邦金成功併購日盛金,加上日盛金的資產總額3581億元後,將可以小幅超越霖園集團的資產總額,以10兆2950億元躍升為台灣第一大集團。

不過,中華徵信所也指出,由於富邦集團為綜合性集團,集團旗下事業體除了富邦金控外,版圖涵蓋廈門銀行、台灣大哥大、凱擘有線電視、富邦建設等事業體,即使富邦集團登上台灣第一大集團寶座,國泰金控仍然是國內第一大金控。

入主日盛金 銀行、證券通吃

日盛銀行只有43家分行,資產總額在38家民營銀行中排名第28,只能算是小型銀行。一位曾擔任過國內券商董事長的金控總經理分析,金融合併要產生綜效,而非一味追求大型化,日盛證券在國內券商市占排名第6,未來併入富邦後,將助攻目前排名第3的富邦證券,縮小與第2名凱基證券的差距,甚至有機會擠下凱基坐上第2名寶座。

富邦併日盛的這一步棋,以客戶群來說,日盛證券客戶雖然年齡層偏高,但個人資產為數也相當可觀。日盛證券內部員工就透露,「我們光是台北文山區其中一個營業據點,客戶的股票價值就高達800億元,可見客戶資產有多豐厚。」外界也預期,這些都是富邦未來會在財富管理業務「活化」的重要客戶群,這與以年輕客層為主的富邦證券來說,剛好達成互補效果。

不只老客戶多,日盛證券連營業員都非常資深,年資超過20年的比比皆是,甚至有不少營業員退休後,將自己的客戶人脈傳承給子女繼續在日盛證券服務。而且因為與客戶的關係與交情都長達2、30年,日盛證券也頗為自豪客戶的高黏著度,讓他們在競爭激烈的證券界,並非靠著退佣為獲利來源。

事實上,日盛金規模雖小,卻以優渥的員工福利令同業稱羨。據了解,日盛證券每家分公司的主管皆有配車,日盛金員工也可享有日盛銀行超低的房貸利率,自用住宅房貸利率僅0.98%,較市場行情還低。

此外,還有認股補貼、每月3000元的育兒補助,甚至連念EMBA(企業管理碩士)都有補助,但這等好福利,隨著嫁入富邦金已成定局,都可能有所改變。

更多新聞請搜尋🔍風傳媒

因為你,我們得以前進,你的支持是我們的動力

更多文章

蔡炳坤與府、黨同僚屢傳紛爭 北市府再傳局處不滿他督導「想換黃珊珊」身兼台灣民眾黨中央委員的台北市副市長蔡炳坤,近期除傳出與同黨立委高虹安為台中市黨部主委人選意見不合、產生不快,後又有與副市長黃珊珊因爭搶曝光的聲浪,讓台北市長柯文哲「出手管制」。除在黨、同事間發生爭議外,據了解,蔡負責督導的局處也有所不滿,甚至傳出想要更換長官,轉由黃珊珊督導的聲音。

3任議員欲更上層樓被迫放棄 梁文傑公餘不忘翻譯英文原典「觀天下」美國知名前聯邦眾議院議長歐尼爾(TipO'Neill)有句名言,「所有的政治都是地方政治」;不過,對已3任北市議員的民進黨新潮系中常委梁文傑來說,除基層政治參與,掌握世界政局仍是其志業。梁雖任黨公職,依然筆耕不輟,翻譯多本英文原典、關注全球政經情勢,除知識的收穫,更是關照整體世局,做個人政治思考的啟發。

林楚茵是「韓流」一員!梁文傑「婦唱夫隨」3度赴韓國卻始終有心願未了3屆北市議員、民進黨新潮流系中常委梁文傑,借公餘翻譯英文政經書籍,保持知識收獲,順便盤點整體世局;梁文傑和太座、主播出身的立委林楚茵婚後多年,常安排出行。林楚茵是喜歡購物、吃美食,也對韓流有興趣的影視人士,梁也隨林「婦唱夫隨」,去了3趟韓國;但梁文傑最想去的是到板門店停戰村,一睹冷戰留存至今的兩造對峙遺絮,只可惜至今都還未實現。

住大樓沒管理員,連垃圾都要自己倒!網友點出一個背後原因,讓人直呼太生氣管理費通常用於社區的一般性必要支出,或是用在重大公共設施的修繕等等。然而,有網友在臉書「爆廢公社公開版」上發文,她在社區已經居住一年多了,每個月的租金加管理費共1萬1千元都有準時繳交;但是社區卻遲遲不請管理員,甚至連清潔人員也沒有,住戶們得自行處理居家垃圾,讓她暴怒直呼,清潔工作本來就在管委會的責任內!

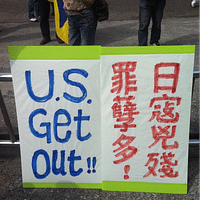

許劍虹觀點:蔣家父子是如何對待深藍反美人士的?延續上週討論的「中華民國認同」專文,還有過去一系列對「海軍白色恐怖」的探討,筆者現在要討論另外一個重要議題,那就是今天泛藍支持者的「美國觀」。筆者以中美關係研究者自居,又來自於深藍家庭,自然免不了要對這個議題做些討論。經過不下10年的觀察,我必須要說多數深藍支持者對美國基本上與中國共產黨是「同步」的。

武之璋觀點:蓋棺猶未論定,但蔣介石228處置並無過錯1947年2月27日發生在台北的緝查私煙事件,結果引起全省性的暴亂,史稱228事件。228事件在兩蔣時代政策性的隱晦不談,時為228歷史禁忌時期,後蔣經國時代到前李登輝時代隨著解嚴,228非但不是禁忌,而且透過知識分子的呼籲、民代的力爭、行政院通過《二二八事件處理及賠償條例》,228的政府檔案也全部公開。

李明觀點:國術上乘功夫是養出的?還是練出的? 中華養生功夫可分成三種,第一是儒釋道的道功氣功,修禪修道和養氣,以修心為宗,衍生出養生功夫。第二是國術的養生功夫,國術尊崇儒釋道,尊崇修道修禪,以本門派拳種溯源到至武當(道家)少林(佛家)為榮耀,在功夫上也以道功氣功為最高端的功夫,並且與拳術結合,形成修心養氣煉內勁的內修養生及武功的上乘功夫體系。第三是醫家和民間習俗的各類養生功夫。(本文主要講中華國術的上乘養生功夫)。

鄧鴻源觀點:對台鐵又發生災難的省思日前北迴不幸重大車禍,令人震驚與哀悼,印證「明天與意外誰先到,誰也無法預測」的名言。國家發生重大不幸,理應哀矜勿喜。誰知有些人卻在說風涼話,指責蔡政府螺絲壞掉,還說內政部長徐國勇與交通部長林佳龍到現場是在作秀,那麼如果沒有人去探望又將如何?據工人最新說法是,當天沒有施工,但不知道包商老闆為何開吊貨車來現場,可能要搬運物。老闆停車後下去巡視,明明車停得好好的,老闆說他有拉手煞車跟拿石頭擋住輪胎,不知道為何車子就滑下去了。工人說那個斜坡的45度角角度太大了,自己騎摩托車也會跌倒,為何老闆會那麼沒有常識,居然將工程車停在斜坡上?若工人的說法為真,則包商老闆難辭其咎,只是為何交通部沒有事先在斜坡旁做護欄,也沒有人勸阻?實在令人不解。更令人憤慨的是,當時發生事故時,現場一些工程人員沒有趕快實施救援,還做鳥獸散,實在很不應該,理應開除,永不錄用。反觀當地許多消防人員紛紛趕往救援,展現偉大的同胞愛,事後應給予隆重表揚。已有許多人懷疑,其中是否又有人從中搞「鬼」,如同幾年前的南廻鐵路案,加害人蓄意謀財害命,此有賴司法單位抽絲剝繭徹查,以釐清責任歸屬,給遇難者公道。我們應肯定救難人員的英勇,但也應譴責那些見死不救的懦夫與幸災樂禍者,對於工程車司機的無知更難以原諒。一位在日本開貨車的司機表示,在日本不論是卡車或是貨車司機,只要停車,就一定會在輪胎前後放上「輪擋」,防止車輛滑動,但根據被Google出來的工程車「生前照片」,以及台灣大車司機的惰性,相信會放輪擋的機率只有1%。他質疑,為何台灣政府不強力宣導,大車停車必須安放輪擋?因為若事先有放輪擋,就算忘記拉手煞車,車子也不會如此誇張直接滑到鐵軌上。有人認為最大責任是台鐵,可能因為是國營事業的關係,上下員工心態老大,做事馬虎,有些主管還常受商人招待,喝花酒、索回扣,以致事故連連,且財務黑洞越來越大,讓全民來背,實在很不應該,理應效法歐美日等國家,將國營事業民營化,看看台塑石油與中油服務態度與效率之差別即知分明。誠如三年前普悠瑪車禍受害自救會長董小羚說:「這麼多人罹難我心痛,因為你們台鐵真的沒有改進,你們就是要逼著人民走上街頭,到交通部去抗議有用嗎?誰下台又有用嗎?」的確,本質不變,誰下台都沒有用,主因是台鐵上下都將台鐵當提款機,以為是國營機構,待遇好,福利佳,上下混水摸魚,得過且過,應該是事故連連的主因。長久以來,台鐵一向只會搞行銷,沒有重視工安,如前台鐵局長張X源年初退休前,居然花費884萬元公帑替自己出書,自吹自擂,表揚自己任內政績,而台鐵局至今尚未派任正式局長,仍由外行的交通部次長代理,這樣能讓台鐵起死回生嗎?令人感心的是,館長陳之漢與香港友人等民間人士紛紛捐款,日本前首相安倍晉三也在推特推文,誠心祈望更多人平安獲救。安倍還說:「作為台灣人民的友人,只要有我們能做的事,我們都不會吝於幫忙」。反觀中國,有將台灣人當同胞嗎?為何只會威嚇,沒有送暖?難怪許多台灣人對中國與日本的態度不同。國民黨又如何?為何只會冷嘲熱諷?難怪其民意支持度直直落。一場意外卻有光明與黑暗的兩種人,這是一堂值得我們全國上下省思的課題。而意外與明天誰先到,誰也無法預測,只有珍惜當下,把握今生,常心懷悲憫,有機會仗義救人於危難之中,才不枉此生。

多維觀點》北京要對香港商界動手了嗎? 在今年中國大陸全國「兩會」上,主管香港事務的國務院副總理韓正的涉港表述可謂意味深長。韓正在會見港區全國政協委員、人大代表時,除了重點談及這次「兩會」對香港選舉制度的修改外,還向委員代表喊話,要求他們支持港府解決經濟民生問題。

傅鏗專文:中國知識人的特色與演變—記余英時一次講座二○○八年初,我應一個紐約讀書會成員們的要求,壯著膽子給余英時先生寫了一封信,請問他是否可以給我們紐約的一些讀書會同仁做一個講座,談談他在中國知識分子研究上的一些成就。在信中我偷偷塞進了自己的一點私貨兒——一份我在二○○五年紐約讀書會所作的關於波斯南《美國公共知識分子的衰落》的首次講座摘要,那是為了介紹我們紐約讀書小組的情況。差不多過了一個星期,余先生居然答應了我的請求。他在電話裡告訴我,他現在已不到外面做講座了,但對我們可以破一次例。我真是喜出望外。於是我把時間定在五月份,地點就在我的家裡;因為我們都住在普林斯頓周圍,余先生住校園以南兩英里一個竹林縱深的幽靜區域,我則住在校園以北三英里的一個小鎮上。

廖忠俊觀點:《台灣通史》大志苦心,瑕不掩瑜雅堂先生博學多識,熱愛台灣,集史學家、名詩人與文學家於一身,著作等身,堪稱台灣史上值得尊崇欽仰之通儒大師,其才華是多方面的;然則,對大多數國人而言,其成就最廣大,影響最深遠,而知名度最高者,則必推舉《台灣通史》為第一。

肇禍包商「義程營造」曾承攬交通部17件工程 金額達1.41億!台鐵太魯閣列車2日發生出軌意外,造成51死、188傷慘劇,初步研判肇事原因為工程車輛由邊坡滑落軌道,導致列車撞擊出軌。闖下大禍的義祥工業社負責人李義祥遭爆還經營另一間「義程營造公司」。台鐵局3日晚間也證實,義程營造曾承攬台鐵局6件工程,總金額為1426萬元;承攬公路總局11件工程,總金額為1億2783萬元。總共為17件、1.41億元。

美國總統拜登白宮新內閣的五大看點花了三個月,美國總統拜登(JoeBiden)終於敲定他的白宮內閣,這些人將會是未來協助拜登施政的高級幕僚。星期四,總統首次與他的團隊坐下來開會。

太魯閣號事故死傷人數均上修!台鐵證實:3名外國人不幸殞命台鐵太魯閣號2日因撞上滑落的工程車嚴重脫軌,並衝撞至花蓮大清水隧道內,導致嚴重死傷。台鐵局今(3)日晚間再度召開記者會說明調查最新進度,死亡人數上修至51人,其中包括1名法國人、2名美國人,且還有4人身分無法確認;受傷人數也上修至188人,包括2名日本人、1名中國人及1名澳洲人,目前仍有41人住院治療中。台鐵局也證實該列車上有120人購買站票,因此車上人數總共為496人。

COVAX疫苗終於來了!陳時中坦言有「這隱憂」 中央流行疫情指揮中心今(3)日晚間召開臨時記者會,在記者會也前先針對太魯閣號死傷事故默哀1分鐘。指揮官陳時中隨後宣布好消息,我國透過COVAX獲配102萬劑AstraZeneca疫苗,其中首批19.92萬劑疫苗將於4日上午運達桃園國際機場。

重視兒童人權 陳其邁:每個孩子在高雄應享有幸福童年4月4日兒童節前夕,陳其邁市長呼籲社會各界一同重視兒童權益,落實聯合國兒童權利公約,讓高雄市成為友善兒童城市,也呼籲要與家長、教師們「攜手同心、守護兒權」,讓每個孩子在高雄享有最幸福的童年。 聯合國大會於1989年11月20日通過兒童權利公約,確立兒童是權利的主體,非屬任何國家及人的附屬品,重視兒童人權、落實兒童權利公約,為國際上普世價值,任何人均應尊重。陳其邁市長說,孩子,是社會的未來、國家的希望,也因為每一個孩子都不一樣,所以大人更需要用愛心與同理心來對待,保障與守護兒童的權益,讓兒童健康成長,從小涵養人權的精神與價值。

高農雄讚兒童嘉年華 相揪種田體驗農村樂兒童節樂農農,小朋友玩瘋了!高雄市政府農業局今(3)日於高雄物產館舉辦「高農雄讚嘉年華」活動,一開始就有WOOVELYWOOLALA小女生團體帶著大樹金鑽鳳梨跳舞登場,可愛的模樣讓大家掌聲不斷!因應兒童節主題,本次特別讓小朋友實際體驗手作鳳梨豆瓣醬、鳳梨套圈圈等各式活動,有吃又有拿。現場還有農產品展售及試吃、豐富的舞台表演,還特別邀請到南區兒童之家的小朋友,一同來動手種菜,寓教於樂,現場氣氛熱鬧強強滾,大小朋友都直喊太有趣。

剛考上長榮海運卻搭上死亡列車 父悲痛認屍盼台鐵快車勿再賣站票台鐵太魯閣號因撞上工程車脫軌,導致50人罹難,其中第7、8節車廂有不少站票乘客,傷亡慘;。一名不幸罹難的劉姓男子原計畫清明連假回家,買了站票卻遇上死劫。男子父親感慨表示,兒子日前才剛考上長榮海運,本要回老家一同祭祖,如今卻天人永隔,呼籲台鐵不要再賣快速列車的站票。

再為太魯閣號事故向國人致歉 蘇貞昌指示3大優先事項台鐵太魯閣號列車2日發生重大事故,行政院長蘇貞昌今(3)日召集幕僚會議,除深感歉意與遺憾,並指示搶救、搶通、家屬照顧為3大優先,罹難者補賠償與保險等撫卹金從優辦理,全力協助加速DNA比對、辨認遺體等善後。

因應太魯閣號事故 富邦人壽提供關懷慰問金等多項緊急應變措施昨(2)日台鐵台鐵太魯閣號在花蓮縣大清水隧道於發生嚴重出軌事件,已造成超過50死、上百人受傷;富邦人壽迅速掌握此起重大事故傷亡名單,截至昨日經查已掌握資訊,共有22名富邦人壽保戶,包括12名傷者與10名身故者,身故總保額為1,504萬元。

臨時買到票逃死劫 前櫻桃幫樂手還原逃生經過:有悲傷但更多的是感恩台鐵太魯閣號2日脫軌事故釀50死,曾是樂團櫻桃幫貝斯手的許若倩也搭上408車次事故列車,所幸並無大礙。她表示,自己所處的第3節車廂車門被救難人員打開後,乘客非但沒有爭先恐後,反而手把手扶持身旁的人,讓她看到了事故中除了有許多悲傷和遺憾,還有更多的「感恩」。

太魯閣號出軌死傷比鄭捷隨機殺人多 律師曝關鍵:肇事包商頂多判5年台鐵太魯閣號2日因撞上邊坡上滑落的工程車而出軌,釀成50人罹難、百餘人受傷的慘劇;義程公司負責人、工程車駕駛李義祥遭裁定交保,但檢方提出抗告。律師林智群表示,包商過失釀50死,比2014年犯下北捷隨機殺人案的鄭捷還嚴重,但可能會因為是過失,在法律評價上會輕很多,「頂多判5年」。

顧爾德專欄:棉花戰爭,台商當心被血棉花砸頭中國與西方國家正激烈地上演著「棉花戰爭」,不只引發中國熱血小粉紅肉搜抵制拒用新疆棉的西方品牌,中國官媒也火力全開回擊西方媒體、研究機構與人權團體指控新疆棉涉及強迫勞動、奴工營問題。就在棉花戰爭開打之際,美國國務院3月30日公佈的2020年度的《各國人權報告》中,明文指出「新疆發生種族滅絕和反人類罪」。報告並稱,證據顯示有超過100萬維吾爾等少數民族的穆斯林被關押在拘留營,還有200萬人受到全日制「再教育」培訓。