投資AI主旋律未變,法人建議若遇市場修正長線布局這類資產

法人認為,AI長期發展趨勢並未改變,在市場短期修正下,可透過科技多重資產策略中長期布局。(顏麟宇攝)

美國聯準會(Fed)放緩降息步調、DeepSeek橫空出世以及川普關稅政策攪亂股市一池春水,美國10年期公債殖利率維持高檔震盪,使得債劵和REITs表現承壓。法人認為,受惠於美國生產力提高、通膨仍處下降趨勢、總體經濟和企業獲利成長持穩,AI長期發展趨勢並未改變,在市場短期修正下,可透過科技多重資產策略中長期布局。

柏瑞投信指出,Fed此次暫停降息,主要考量經濟仍保持強勁的情況下不急於調整政策,等到通膨出現實質進展或就業市場疲軟,才會考慮進一步降息。

此外,川普貿易政策可能導致通膨升溫壓力,但親商、能源政策與監管鬆綁可望產生部分抵銷力量。至於DeepSeek是否真能實際降低AI訓練成本、提高效能的爭議猶存,對於後續AI相關基礎建設以及服務供應商的影響仍然有待觀察。

強勁企業獲利成長支撐 持續看好科技股後市

隨著美國財報季陸續展開,市場焦點回歸企業基本面數據及產業展望。根據Factset在今年1月的預估,標普500指數企業2025年的獲利成長為14.8%,將高於2024年的9.4%。其中,科技產業受惠於AI題材與監管鬆綁政策的支持,預計2025年獲利增長可達22.9%,仍是表現最強勁的類股,後續營運展望持續受到市場期待。

柏瑞科技多重資產基金經理人邱紹驊表示,觀察2025年各產業的EPS預估成長率,科技類股未來的年增率仍超越大盤,顯示科技產業依舊是今年投資的主旋律。至於營運展望好轉的科技REITs,與信用狀況穩健的科技債劵,都是利率敏感性資產,短期表現雖受到壓抑,但從中長期評價面來看仍具投資機會。

科技REITs評價面合理 浮現長期投資契機

邱紹驊分析,AI的發展範疇實際上不僅止於晶片技術,還包括基礎設施的建設和軟體公司的創新,這些領域的進步也能為AI提供廣闊的成長空間。AI要能夠獲得良好進展,背後的基礎建設像是資料中心、物流倉儲和通信電塔等科技REITs,更是不可或缺。

邱紹驊指出,進一步觀察REITs市場在過去10年經歷重大轉變,不再由辦公室和零售等傳統產業主導,而是由科技REITs如工業(包含物流倉儲)、資料中心等佔據主導地位。隨著5G網路加速布建、數據儲存需求大增,預期未來10年將持續推動相關產業的成長。外資券商Morgan Stanley去年12月預估,2025年的通信電塔、資料中心的租金成長幅度,將高於商辦或飯店等傳統的REITs,預料將帶動科技REITs長線營運展望。

更多新聞請搜尋🔍風傳媒

目前贊助金額NT.3.81K

想要一起表達支持這篇文章?

贊助文章

更多文章

蛇年股市出師不利,專家獻策「定、風、波」3字訣掌握投資節奏揮別金龍年,股市在蛇年開局似乎出師不利,尤其美國總統川普關稅政策、聯準會(Fed)利率決策及AI後續發展的不確定性猶存,投資人究竟該如何趨吉避凶?基富通建議,採取「定、風、波」三大策略,掌握小龍年的投資節奏,讓個人財富持續穩健增值。

勞保局發錢了!長輩們「每人平均拿1.9萬現金」,符合資格每月都可領直到身故相信勞工朋友們都有注意到,每月薪水會被扣一點錢,被拿去繳勞保費。不過,卻沒有弄懂扣的勞保費,對勞工來說有那些好處?繳勞保可以享有,生育、傷病、醫療、殘廢、失業、老年及死亡給付,符合資格時即可提出申請。其中領取人數眾多的勞保年金,高達190萬人領取,核付金額達346.68億,算下來每人可領約19180元。不過,因為大家的勞保年資、投保金額不一樣,實際領取金額依個人投保狀況而定。那麼工作幾年可以領勞保年金、幾歲可以領、怎麼知道自己可以領多少、何時入帳,本文一次整理。

嘉義大埔又地震!破裂面「相當於台大公館校區」 專家示警:恐影響曾文水庫壽命近來地震頻傳,中南部民眾更是特別有感,根據中央氣象署資訊,今(10)日凌晨1時39分發生芮氏規模4.4地震,震央位在嘉義縣政府東南方35.2公里,位在嘉義縣大埔鄉,地震深度14.7公里,最大震度是嘉義縣4級。對此,前中央氣象局地震測報中心主任郭鎧紋表示,規模4的地震來說,破裂面大小相當於台灣大學公館校區,此次震央位在曾文水庫旁邊,對水庫壽命一定有影響。

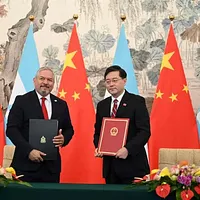

「中國剝削我們!」宏都拉斯2大在野黨總統參選人皆喊:當選就跟台灣復交宏都拉斯將於今年11月底舉行總統大選,隨著3月9日各政黨初選逼近,候選人們積極展開競選活動。日前在「聖佩德羅蘇拉大學」(USAP)舉辦的總統大選辯論會上,兩大在野黨「國家黨」(PartidoNacional)及「自由黨」(PartidoLiberal)的參選人不約而同表態,支持恢復與台灣的外交關係,並與中國斷交,成為選戰中的焦點議題之一。

撕碎的紙要丟一般垃圾還是回收?環保局曝正確處理方式,不怕做錯6000元飛了辦公室碎紙機裡的廢紙該丟一般垃圾還是回收?一名網友日前發文詢問「想問各公司行號如果有使用碎紙機處理紙張,那些碎紙都是如何處理的?直接給回收車嗎?」貼文曝光後,許多網友紛紛留言分享自己的處理方式。不過,新竹市環保局日前就曾回應,碎紙屬回收項目,建議民眾可將碎紙放入透明塑膠袋或紙箱內包裝好,再交給資源回收車即可。

不甩外遇、不分區爭議!史書華喊「全心投入大罷免」:這是台灣的終局之戰深綠台派網紅「盾牌牙醫」史書華日前驚爆外遇離婚,而同為支持綠營台派的藝人鄭家純日前發文要史書華「知所進退」,更爆料史書華曾獲邀基進黨不分區立委名單。對此,史書華昨(9)日晚間在臉書發文表示,目前重心全數放在大罷免行動,這是一場剛開始的戰役,作為台灣的終局之戰,不會因外界的討論而分心。

賴清德召五院協調能化解朝野對立?游盈隆提2關鍵:現今亂象並非院際之爭朝野衝突越演越烈,總統賴清德今(10)日下午將邀集五院院長會商國政,盼凝聚共識、化解政治僵局,外界也關注這場院際協調是否真能化解朝野的對立。對此,台灣民意基金會董事長游盈隆在臉書發文提2點關鍵,直言民主政治是政黨政治,今日台灣政治上的根本問題是政黨衝突不斷,不是院際之爭。

不繳國民年金又沒工作!年老時一樣有退休金,勞動部曝符合1條件「月領4000到身故」勞工、農民可以透過勞保、農保來得到老年、生育等各方面的保障,那麼沒有工作的人,年老時又該怎麼辦呢?可以透過年輕時繳納國民年金,以得到國保得到保障。國保的保障包括:老年年金給付、身障年金給付、遺屬年金給付、喪葬一次性給付、生育一次性給付。那麼年輕時,如果連國保年金都沒繳,老了是不是完蛋了?其實只要符合條件,沒繳保費,年老後依舊月月領退休金喔!

馬自達、Lexus輸了!1月進口車銷售冠軍是它,車主讚省油首選、保養便宜配備好雖2025年1月僅有約3週工作天,但台灣汽車市場總銷售量達3萬5064輛佳績,根據TVBS《地球黃金線》報導,Toyota在進口車市場展現強勁氣勢,RAV4以單月掛牌數2107輛的亮眼成績,穩坐2025年1月進口車冠軍,不僅較前一個月成長13.3%,更比去(2024)年同期大增33.7%,絲毫未受農曆春節與元旦假期影響。

打火機丟回收還是一般垃圾?環保局曝正確做法!丟錯恐被開6000元罰單近年來環保意識抬頭,除了生活常見的塑膠類、紙類要回收外,還有一些少見的物品,也要做好垃圾分類。日前臉書粉專「新北i環保」就指出,打火機不是一般垃圾,如要丟棄,記得先排空內容物,再單獨交給資源回收車,否則一不小心恐因高壓氣體易燃,造成起火意外。如有違規者,最重可罰6000元罰鍰!

台積電赴美開董事會換免死金牌?陸行之曝3劇本:希望都不要發生美國總統川普日前揚言將對多國課徵對等關稅,傳出台灣半導體、晶片產品也在鎖定範圍。而台積電將在12、13日首度赴美召開董事會,外界預期除了討論去年第4季配息、今年首季資本預算外,最關鍵是如何因應地緣政治的新布局。對此,知名半導體分析師陸行之在臉書透露目前聽到2個傳言,希望相關訊息都不要發生。

年輕醫師被70萬月薪挖走 許俊傑揭白色巨塔血汗真相:醫生在門診是做這些事台大醫院院長吳明賢6日在新書發表會中,針對台灣健保制度資源問題表示,許多年輕醫師擋不住高薪誘惑出走,被外面診所以月薪70萬元挖角,引發熱議,不過吳明賢之後也強調,他無意苛責年輕人,反而贊同他們追求工作與生活平衡,盼在退休前「當烏鴉」,讓健保制度能轉變。對此醫師許俊傑在臉書分享真實的門診工作流程,強調他用經驗為吳明賢的話做些補充,幫忙說明臨床醫師的一些狀況,「真實的白色巨塔還有更多更多更多寫不出來的。」

「洗錢教父」涂誠文案重要關係人 「揚盛集團」錢進上市櫃公司去年底,台北地檢署偵辦「洗錢教父」睿森銀樓負責人涂誠文洗錢案,查出涂誠文設立「揚盛集團」第方三支付公司,替「明星三缺一」等2百餘家線上遊戲業者提供地下金流服務,洗錢金額高達2400億元,「揚盛集團」負責人李勁寬等人遭北檢正式起訴,揚盛公司與虛擬幣商「畢竟」等公司帳戶資金近2億元,也遭到凍結。然而,「揚盛集團」早在2020年開始,就提供地下匯兌服務,數位發展部居然到2023年才註銷其第三方支付業者身分,這段期間,「揚盛」甚至還成為上市櫃公司的大股東。

艾司摩爾EUV恐被中國追上?專家曝美禁令出現反效果:這5家陸半導體廠攀升中根據全球最大半導體設備商艾司摩爾2024年年報顯示,ASML全年銷售收入達283億歐元,其中系統設備銷售達217.69億歐元,中國採購額即占系統設備銷售收入達41%居冠,台灣僅占11%排名第四,亦即中國在2024年快速躍升為ASML的最大客戶。對此,科技達人曲博在網路節目《論政天下》上指出,儘管本土有供應商,但半導體廠首選仍是跟國外進口,因為任何一家晶圓廠,重點在於良率、賺錢,不會想要花時間去培養本土的供應商、慢慢調品質。

WF模型展直擊紙箱「大巨神」 奇幻風「披薩刀」顛覆傳統由日本模型公司海洋堂(KAIYODO)主辦的「WonderFestival」(WF)自1984年創辦至今已40年,是全球最大公仔與模型展之一。冬季展今(9)日登場,《風傳媒》現場採訪物流公司塚腰運送,該公司將經典動畫《ヤットデタマン》(Yattodetaman)中的大巨神製作成紙箱模型,另訪問到來自新潟的田邊工房帶來「奇幻元素披薩刀」。

旅行祕技!用航空哩程深度挖掘日本 研究生Keith探索「東京人的東京」知名旅日Podcaster研究生Keith接受《風傳媒》專訪,他近期剛好獨立出版,他的新書《東京現地特搜》希望引導讀者探索與大眾觀光行程不同的旅遊方式。他強調,大部分的旅遊書籍仍然介紹固定的東京觀光景點,而他的目標是讓旅客體驗「東京人的東京」,即當地居民真正會去的場所。擁有多國生活經驗的他談到,他曾在台灣、美國與日本生活,並認為這三地的文化存在顯著差異,形容美國文化較為多元,日本文化則較為單一,日、美像是「天平的兩端」,台灣則介於中間。

風評:韓國瑜翻得出賴清德的手掌心嗎?朝野喧鬧一整年,賴清德總統啟動憲法的「總統院際調解權」,將於今日邀集五院共商「國政」,從正面看,這是賴清德終於正視「國家元首」領導國政順暢推進的責任,但從反面看,却不能不懷疑,這樣的「儀式性會商」,能獲致什麼具體結論,有效化解當前僵局?

吳統雄觀點:策馬橫川,臺灣騎士何在?川普和馬斯克都是天方夜譚式人物,同時在現實中出現;他們也都是性急之人,上任以來日日放火,照亮了川普是個「選舉與治理分開」的人。當前,馬斯克是實現川普政策的核心,他早已表達過:對臺灣有利、對美國有利、也因此對大陸有利的思維。

楊聰榮觀點:注意川普對盟邦的做法川普政府的政策與過去的美國政府有著明顯不同,特別是在對待盟邦的方式上。傳統上,美國的對外政策強調維持與盟國的穩定合作關係,但川普則更傾向於透過強硬手段來達成其戰略目標。這種作法不僅適用於競爭對手,也同樣適用於美國的盟友,如加拿大與臺灣。川普經常被認為是一個語出驚人的政治人物,他的言論往往超出一般人的理解範圍,甚至顯得荒謬。然而,如果仔細分析他的行為模式,就會發現他的政策其實有其內在邏輯,並非全然即興發揮,而是經過精心計算的策略。問題不在於川普是否「超前」,而是外界是否能夠跟上他的節奏,並理解他的真正意圖。川普曾表示,將對加拿大與墨西哥加徵25%的關稅,直到這些國家加強邊界安全管理,防止非法移民與毒品流入美國。這顯示了川普如何將關稅作為一種談判工具,不僅用來調整貿易失衡,也用來推動美國的外交與安全利益。在與加拿大的互動中,川普甚至提議將加拿大變成美國的「第51州」。這一提議表面上看來荒誕,甚至讓人懷疑川普是否有擴張美國領土的野心。更值得注意的是,這樣的發言本身已經產生了強烈的政治影響。川普以輕鬆的語氣,當面羞辱加拿大總理杜魯道,稱他為「第51州的州長」,這無疑是一種公開的政治壓力手段。許多人起初認為,川普的關稅政策是為了解決非法移民與毒品問題,後來又以為他可能有領土擴張的野心。但現在看來,真正的重點或許在於逼迫杜魯道下台。事實上,杜魯道後來的政治處境確實變得艱難,最終選擇不再競選連任。如果川普的真正目標是要影響加拿大的政局,那麼他確實成功了。杜魯道是一位左派政治人物,強調自由主義與政治正確,而川普則是右派,致力於推動保守主義的回歸。川普厭惡政治正確的文化,並視其為左派思維的象徵,因此他不僅要與中共對抗,也要在民主陣營內部清除左派勢力。加拿大的杜魯道成為了他的第一個目標。與此同時,川普對待其他右派領袖則是完全不同的態度。例如他在佛羅里達的海湖莊園熱情接待義大利總理梅洛尼(GiorgiaMeloni),因為她是一位右派領袖。而對於英國工黨政府,川普則表現出冷淡的態度。馬斯克也在社交媒體上公開支持德國的極右政黨「另類選擇黨」(AfD),這與川普的全球保守主義運動相呼應。川普沒有選擇接見走親中路線的日本首相石破茂,卻會見了已故前首相安倍晉三的遺孀安倍昭惠,這也可能暗示著川普希望日本延續安倍的保守主義政策。這顯示出,川普的全球戰略不僅是「民主vs.專制」的對決,更是在民主國家內部進行「左派vs.右派」的對抗。他的目標是重塑民主陣營,使其回歸保守主義價值觀,而非讓左派勢力主導國際秩序。川普的政治偶像是前美國總統雷根(RonaldReagan)。雷根是共和黨的代表性人物,堅持保守主義,成功對抗蘇聯,並推動美國在冷戰中的勝利。雷根敢於挑戰蘇聯,而川普則敢於對抗中共,兩者的策略在本質上如出一轍。但川普的目標不僅是「反共」,而是要用保守主義的價值觀來改變世界。他不僅想要讓美國再次偉大(MakeAmericaGreatAgain),更希望讓整個世界回歸他認為「正確」的道路。他認為,極端左派政策對社會造成了破壞,因此他要透過全球性的政治運動來糾正這些錯誤,並將一個更保守、更穩定的世界交給下一代。對臺灣來說,與美國的外交不應該僅限於地緣政治、半導體產業、機器人技術或能源供應,而應該深入理解美國內部的價值觀競爭。過去,臺灣的外交戰略較偏向於與民主黨合作,強調自由主義價值,但川普的回歸意味著,臺灣也應該開始擁抱保守主義,並強化與共和黨的外交關係。如果臺灣希望獲得川普政府的強力支持,那麼不僅要談安全合作,還應該展示出對保守主義價值觀的認同。臺灣的對外政策需要調整,不能只依賴傳統的自由主義外交,而是要學會在美國的兩黨政治中取得平衡,並在必要時轉向更符合共和黨利益的策略。川普的外交戰略與傳統不同,他以談判與施壓為手段,不僅對敵對國家施壓,對盟友亦然。他不僅關注地緣政治,也試圖改變民主陣營內部的意識形態。加拿大的杜魯道已經成為他戰略調整的犧牲品,臺灣必須從中吸取教訓,及早做好準備。臺灣若要適應川普的世界觀,就必須深入理解他的邏輯,學習如何在共和黨主導的國際秩序下保持自己的戰略地位。這意味著,臺灣不僅要強化軍事與經濟實力,還要在國際輿論與價值觀層面上,展現自己與美國保守派的共同立場。這將是臺灣未來外交戰略的關鍵挑戰,也是確保自身安全與國際支持的必要步驟。

謝志誠觀點:可以反對四接,但別誤導社會大眾環境部於7日召開「第三期溫室氣體階段管制目標公聽會」,多個環團集結於環境部前疾呼「減排要有真行動,協和除役轉再生」,並指控「協和電廠更新改建計畫(含第四天然氣接收站)改建成燃氣電廠後溫室氣體年排放量增加623萬噸,將近現況3倍,碳排不減反增。」環團指稱,目前低度運轉的協和電廠、近年碳排平均年排放211萬噸,改建成燃氣電廠後溫室氣體年排放量增加623萬噸,將近現況3倍,碳排不減反增。

本田善彥觀點:「延安文藝座談會講話」精神的陰魂不散 文化部長李遠在預算被刪減後,一度引述在日籍側翼言中之「破蛋說」,還哽咽說臺灣文化主體性的「胚胎」在此關鍵時期被「下毒手」云云。看了這一段,我有點驚訝,難道少了些官方預算,所謂「臺灣文化」的主體性無法撐住?「文化」底子那麽薄弱,可見的那些叫做「文化」什麼的内容,八九不離十不接地氣,只是為配合政治宣傳的目的而搞出來的「人造肉」般之内容。少了這種沒有實際文化生命力的内容,對實際社會其實沒有任何影響。

張鈞凱專欄:賴清德購書秀,「言論自由」能用買的?2025台北國際書展於9日落幕,非但沒有如文化部長李遠(小野)事先所「預言」,書展將受到文化部預算刪減產生影響,反而6天展期創下超越去(2024)年的57萬參觀人次,媒體還用「買氣爆棚」來形容。台北書展大成功,幕後「功臣」或許包括總統賴清德,以及行政院副院長鄭麗君的「帶貨」。