我們想讓你知道:關於成本的故事,我們在先前文章告訴讀者內扣費用是如何收取,以及成本將會延誤財務自由的時間,但成本不單單只是帶來累積財富上的傷害,關於成本的高低還有另外一種功用:用來預測未來基金績效的好與壞。有可能嗎?且看小資YP如何分析。

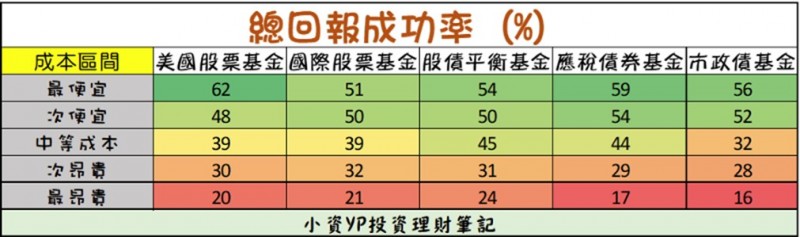

根據MorningStar針對2010~2015的共同基金所做的研究,他們將基金根據成本的高低分成五大族群,分別計算由低至高不同成本的基金群組,在不同的投資時間中,想了解有多少比例的基金可以勝出類似投資內容的總回報績效,他們將此計算出來的數字定義為總回報成功率。

值得注意的是,這個成功率的計算是包含另個條件的,在計算的時間內基金必須要活著的,這表示如果有基金被其他基金合併或是遭受清算,並不會計算在內,這種計算方式將會排除在此區間較劣勢的基金,所以帳面上的數據對於基金來說會是美化過的。

統計過後的結果如下圖所示

在美國股票基金中,最便宜的總回報成功率有到62%,次要便宜的為48%,而最昂貴成本的股票型基金的總回報酬成功率只剩下20%。

就算是不同的投資範疇,其結果也相去不遠。

好比在國際股票基金中,最便宜的基金總回報成功率也有51%、股債平衡基金的總回報成功率是54%,而應稅債券基金則是更高,來到將近60%的59%,最便宜的市政債基金總回報成功率也有56%,所有不同類別中最昂貴的基金群組所計算出來的總回報成功率卻總是最低的數字,成本的高與低帶來的差異顯而易見。

然而在股票基金的範疇中,你更可以發現最便宜的基金群組,其總回報成功率竟然是最貴的3倍之多,說明只要在基金的選擇中較便宜的成本,你擁有比別人更好績效的機會就更大!

整體而言,如果想要預測基金的相對表現,成本是一個不錯的預測因子。

不過不只如此,在Vanguard對共同基金的研究中,取樣時間在2005~2014年也發現類似的現象。

圖中數字顯示的是該群組的中位數年化報酬率,綠色表示最高成本的基金,紫色表示最低成本的基金,無論是股票或是債券,低成本的基金擁有比較好的績效。

收費較少的基金,績效優於收費較高的基金

還有,在晨星的另外一個報告,指出主動式基金,在長達10年的投資時間下,能否打敗指數的比例,擁有高成本的基金能拿到比指數更好的機率比起低成本的基金,低很多啊!

成本擁有預測未來的能力

你可能會很疑惑,為什麼收費較高的基金,在未來的績效中有很大的機率會表現較不好?

羊毛出在羊身上。

假設現在有兩家基金公司同時雇用同一位經理人,但是一家收費1%,另一家收費2%,不過投資者並不知道,於是小華與小明分別購入這兩家的基金,在一年各自拿到的績效是9%與8%,儘管實質上他們背後所採用的經理人是一樣的,但收費比較高的基金公司所展示出來的績效自然也會比較差。

這意味著投資人所能拿到的績效,是需要扣除收費成本的。

擁有高成本費用的基金公司,表示基金經理人除了必須擁有與他人相同的操盤能力之外,還要有額外的績效負擔這些高昂的收費,才能讓投資者獲取與其他人一樣甚至更多的獲利。

只是就過去的統計結果,往往高成本的基金並非我們想像的如此神通廣大。

對於收費越高的基金或是ETF,我們常常下意識的認為他們的產品會帶來比較好的績效報酬,主要是因為這種預期的因果關係,在我們日常生活中所接觸的事情是再正常不過了。

譬如價格較高的沙發或是家具,整體而言比較耐用,品質也較好;譬如醫療效用較好的自費療材,通常費用都會較健保補助的比較高;還有米其林獲獎的餐廳,整體的用餐氛圍與餐點都有一定的水準之上。

我們很難不將生活中的經驗,連結到收費比較高、或是比較貴的服務或是商品,會帶來比較好的結果。

因為相較於低收費,較高的收費通常被視為優秀的象徵。

但就是唯獨這個例外,投資市場並不存在這種事情。

在投資的世界裡,貴的不一定代表是好的,但便宜的卻是實實在在對投資人好的產品,因此,明智的投資人務必要選擇低成本的投資工具。 (相關報導: 選股一樣看財報、股票占資產7成,這基金比勞動基金大7倍,為何能年賺11%? | 更多文章 )

本文經授權轉載自小資YP投資理財筆記,未經同意不得轉載 責任編輯/林彥呈