最近根據金融作家麥可・路易斯的《The big Short》所拍攝的電影《大賣空》出乎意料地在我的朋友圈中引起討論熱潮。

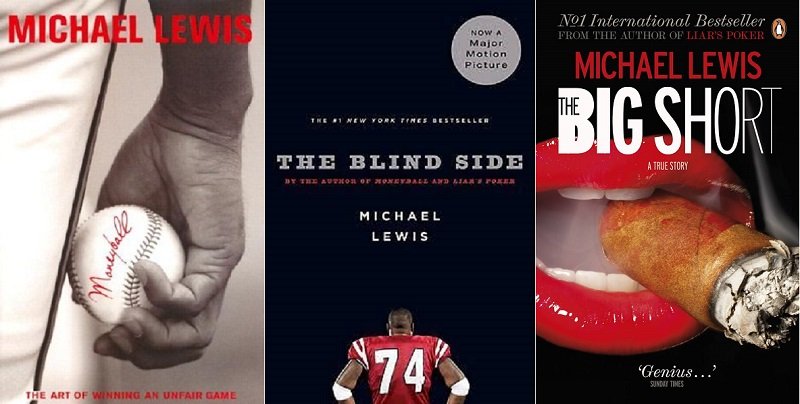

我自己是在三年前閱讀這部在2010年出版的「紀實小說」。之所以稱它為「小說」,是因為儘管內容都是麥可・路易斯根據人物專訪和調查所撰寫而成的,但這位在短暫華爾街生涯後、以《老千騙局》、《魔球》、《大賣空》和《Flash Boys: A Wall Street Revolt》成為連續暢銷作家的金融記者,向來都有為了故事性而選擇性忽略資料或故意以某種方式呈現資料的習慣,因此他的作品都非常「好讀」——我唸MBA時的策略學教授甚至以「色情書刊」來形容其作品之引人入勝——但卻多少為了戲劇性而違反了「紀實文學」所必須要有的客觀性,因此稱為「紀實小說」算是個不錯的折衷。

《大賣空》的電影版其實滿忠實於原作的——最少比原作忠實於事實來得忠實——因此不喜歡閱讀文字的朋友們其實可以單以電影為根據,來理解麥可・路易斯對於2008年這場摧毀世界的金融海嘯的看法。

在原作/電影中,一小群被作者選出來的放空者成為了英雄,他們看到了別人沒看到的次級房貸泡沫,做出了與市場對做的高風險放空決定,撐過了投資銀行黑暗的價格操縱,最終迎來金錢上的巨大回報,但所有的放空者都有一個詛咒:他們的勝利通常會對應到老百姓所受到的苦痛,因此這種勝利很難完全沒有心理創傷的享受——儘管放空者可能是金融市場中最重要的平衡機制。

這個故事看來簡單,但原作/電影中那些錯綜複雜的利害關係其實對於非金融業從業人員很難理解。例如由喜劇演員史提夫・卡瑞爾所飾演的馬克・鮑姆,雖然管理的基金裡的錢是來自摩根史坦利,但他們卻到世界已經崩毀後,才知道跟他們對做的也是摩根史坦利,換言之,他們所能賺到的錢,將會是從提供錢給自己手中的同一家公司手中拿到,非金融專業者橫看豎看這是浪費社會資源的一場賭博——這也是原作者故意要挑起的觀點——但在金融從業人員看來,這裡面要負起很大責任的是風險控管部門,在摩根史坦利全公司的鳥瞰層級,應該不難發現公司的資金有對做的存在,理論上應該要提早通知雙方,但因為沒做到這一點,最後造成這場鬧劇。

但就算無法理解這些金融業裡複雜的買賣雙方(buy side/sell side)和法律託付主雇義務(fiduciary duty),所有的讀者和觀眾應該也都能抓到故事的重點:在眾人獨醉我獨醒的金融泡沫中,如果能大膽的放空市場,將可以取得重大回報。

這裡我們姑且不爭辯泡沫是否真能預測,以及放空的機制設計是否真能存在——別忘了CDS(Credit Default Swap)是麥可・布瑞遊說各大投資銀行所設計出來的——以及放空的風險如何控管,而可以來看看現在許多人琅琅上口的「新創泡沫」,如果讀者你真的認為自己是這場泡沫中的麥可・布瑞(由蝙蝠俠克里斯丁・貝爾飾演)或者馬克・鮑姆(由王牌天神史提夫・卡瑞爾飾演),那麼你要如何放空這場「新創泡沫」。

首先,如果你相信「新創泡沫」的存在,那麼你指的大概是滿街都是獨角獸這種現象,換句話說,你認為新創的估值普遍高得離譜,很多新創將永遠無法抵達營運現金流轉正的那天,因此將在燒完資金又募不到新資金後倒閉。

在《大賣空》所描述的次貸泡沫中,放空者找上投資銀行設計CDS這個基本上是一種保險的工具,然後讓投資銀行協助「造市」:尋找願意販售這個保險的賣家。理論上願意販售這個保險的賣家應該是持有(看多)各種不動產貸款抵押證券(MBS, Mortgage-backed securities)的金融投資機構,然後因為看多者與看空者對於市場走向預測相反,就能夠讓這場買賣CDS的交易成功,讓市場成立。

如果直接把CDS對應到「新創泡沫」,那麼放空者就必須尋找看多新創者來對做,最直接的看多新創者就是投資新創、持有新創股票的風險資本家們。因此最直覺的作法就是找上這些風險資本家,表明願意購買根據他們投資的新創所設計的保險(CDS)。

就像CDS根據不同「層(tranche)」有不同價格,新創的CDS也可以設計成估值如果下修20%、40%、60%乃至於倒閉(下修100%)不等,而產生不同的回報。

這些風險資本家如果接受這場對賭,就會販賣CDS給放空者,他們每個月或者每一季就會多出現金收入:由放空者繳交的(保險費)。新創只要估值不要下降,就可以跟放空者一直收保險費下去。但如果新創出現估值下降(down round),或甚至倒閉,風險資本家就得賠上根據公式計算出來的鉅額「保險給付」,放空者就可以苦盡甘來、開始下單買遊艇和灣流個人客機。

聽起來似乎可行?實際上這可能遠比放空次級房貸更困難、更不可行。

首先:雖然風險資本家是新創的投資者,但他們的投資是透過所管理的基金下去投資的,基金的合約是建立在GP(General Partners,也就是風險資本家)和LP(Limited Partners,也就是基金投資人)兩造雙方之間,有著嚴格的規範基金的用途(投資新創)。換句話說,風險資本家本人並不擁有這些新創的股票,這些股票是由基金持有的,因此他們沒有權利把這些股票拿來作為販賣CDS的籌碼,更甭提這裡面踩到的上百個利益衝突。

再者,透過販賣CDS所得到的保費現金,要放到哪裡去呢?很顯然不能放回基金,因為這不屬於風險資本基金合約中的返還現金流項目(出售新創公司股票的所得、新創公司發放給股東的股利等)。那麼是要進到GP口袋當零用錢嗎?這很顯然又是一個嚴重的利益衝突,不可能被LP所允許。

如果出現新創估值下降或倒閉的狀況,放空者(購買CDS者)要找販售CDS者要錢的時候,錢要從哪裡來?如果是風險資本家GP自己販售這些CDS,他們並不擁有基金,基金本身的現金根據合約只能拿來投資新創公司,當然無法拿來償付這些巨額的保險給付。

GP自己能不能自掏腰包來給付給放空者呢?我想大家都高估了風險資本家的身家了,雖然同樣是「基金管理者」,風險資本家並不像私募基金或者避險基金管理者那樣,那麼有機會成為億萬富豪,除非他們的前身就是億萬富豪創業家,光靠管理風險資本基金,只有機會成為普通富豪,不太可能成為超級億萬富豪。所以如果估值六百二十五億美元的Uber倒閉,那你把全地球的風險資本家都湊起來可能都不夠賠CDS持有者應得的錢。

事實上《大賣空》中也有好幾幕是放空者在憂慮販賣CDS給他們的對手會倒閉,因此讓他們即使賭對方向也拿不到錢,白忙一場。

最後,如果大家還記得,《大賣空》原著/電影中最精彩的幾段是當房貸違約率節節攀升,放空者不斷跟造市者(投資銀行)詢問CDS最新價位,卻老是得到價位沒變,因而破口大罵的情節。最後水落石出時他們才知道這些造市者根本自己就有參與對做,因此自己手頭的MBS多頭部位要先出清,才敢更新CDS價位,免得手頭上的MBS多頭部位崩盤。這當然是違反商業道德、甚至是違法,但在流動性很低的市場中,很容易出現這種現象。

拿這個角度去看,我想大家應該就心知肚明為何放空新創泡沫幾乎是不可能的事情——基本上新創的估值是由風險資本家透過投資做出來的,換句話說,如果真的要搞購買CDS的放空者,他可以透過各種方式維持新創的估值、甚至增長:

- 透過小金額的新一輪融資,做出一樣或者更高的估值。這輪就算損失,也只是損失小金額的現金,但卻可以拿新的高估值回頭去跟放空者要求更高的保證金和保險費。

- 如果新創真的面臨有可能會燒完現金而倒閉,那最極端的作法就是停掉所有會燒現金的新創營運,裁掉所有的員工,讓新創留下空殼和資產負債表剩下的現金,但不宣布倒閉,也不募新的資金(就沒有新的估值)。這樣子就可以繼續跟CDS購買者收取保費——這部分搞不好還比名存實亡的新創本身好賺呢!

當然,熟稔金融理論的放空者可以透過合約去試圖避免這些賤招,例如要求把新創的使用者數量(哈!)增長的速度列入客觀估值考慮,但風險資本投資裡面本來就充滿各種資訊不對稱,不像次級信貸還可以觀察由國家統計的房貸違約率等,然後可以跟造市者吵得面紅耳赤,所以不用嘗試也可以知道,試圖用這些額外條款去規範這個道德風險,是浪費生命的一種行為。

走筆至此,雖然還有很多想像空間,但大家應該可以充分理解:要用CDS放空新創泡沫是遠比《大賣空》中的英雄們放空次級房貸更難的事情,就算真心相信新創泡沫始終會破滅,要自導自演一部新創版本的《大賣空》,還不如去放空做大量新創生意的上市公司股票,例如提供絕大多數新創雲端服務AWS的亞馬遜,或者收取大量新創廣告費用的臉書和推特,因為當新創整群垮台,這些公司的這些營收項目就會受到衝擊。

但我建議大家還是別費這個心了,君不見亞馬遜年年會計獲利掛零,公司股價卻節節攀升嗎?要放空這樣的未來概念股,是連老練的投資銀行家都不敢輕易下手的,奉勸讀者諸君還是把自己保護好,買包五香瓜子隔岸觀火就好。

*作者台灣大學電機畢業,在台灣、矽谷和巴黎從事IC設計超過十年,包含創業四年。在巴黎工作期間於HEC Paris取得MBA 學位,轉進風險投資領域,現為Hardware Club合夥人