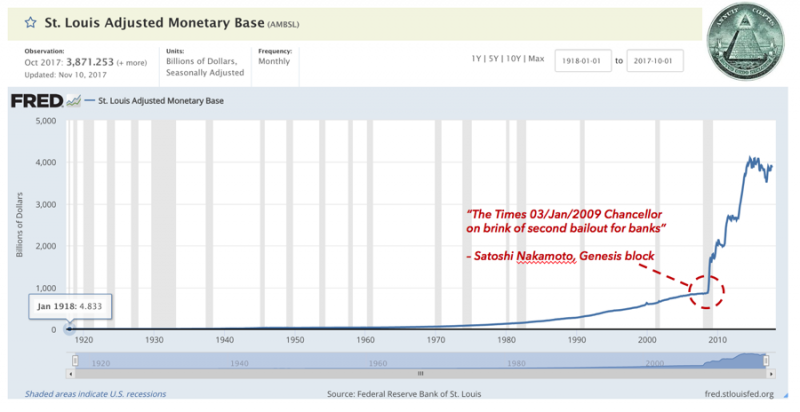

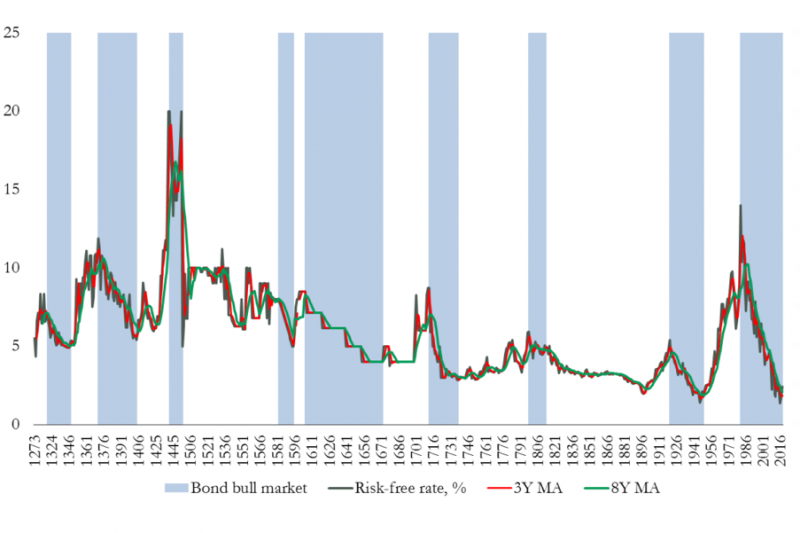

愈不稀缺愈難增值,是供需鐵律。在全球無錨貨幣氾濫的盛世,英格蘭央行在2017年10月的一份研究報告指出,主權國政府「無風險」公債的標竿 – 美國10年期公債殖利率,已經在2016年7月創下743年以來的新低:1.37%。扣除約1%通脹,實質利率僅約0.3%。無上限「債務貨幣化」(debt monetization)究竟將造成多少後遺症?歷史教訓如仍能令人警醒,或許應了一句歇後語:年三十看黃曆,好日子(快)過完了。

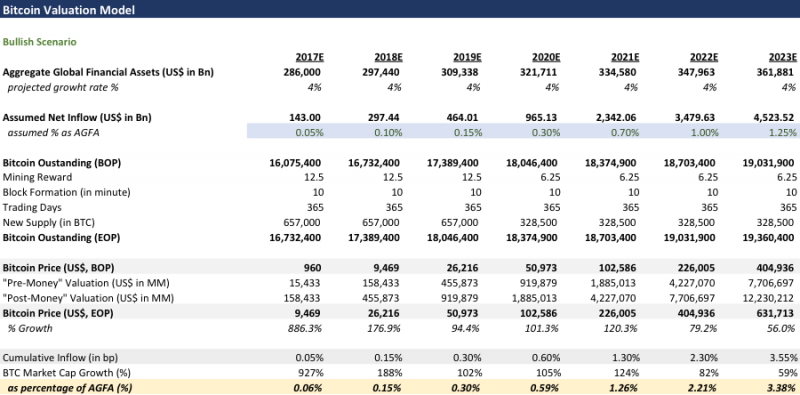

投資回報率被人為壓抑,又要持續維持高槓桿運作的金融體系,會對像比特幣這種新興資產趨之若鶩,勢所必然。全球金融資產總量可能高達300兆美元。考慮通脹與槓桿效應,保守假設年均增速為4%,則在比特幣演算法中定義的每四年增量減半的性質不變的前提下,若在2017年到2018年有0.15%的全球金融資產總量進場囤幣,2018年一枚比特幣的市價上看26000美元。雖著CBOE期貨上市第一天就出現兩次20%漲停鎖死的激情場面,未來估值可能還有上調空間。

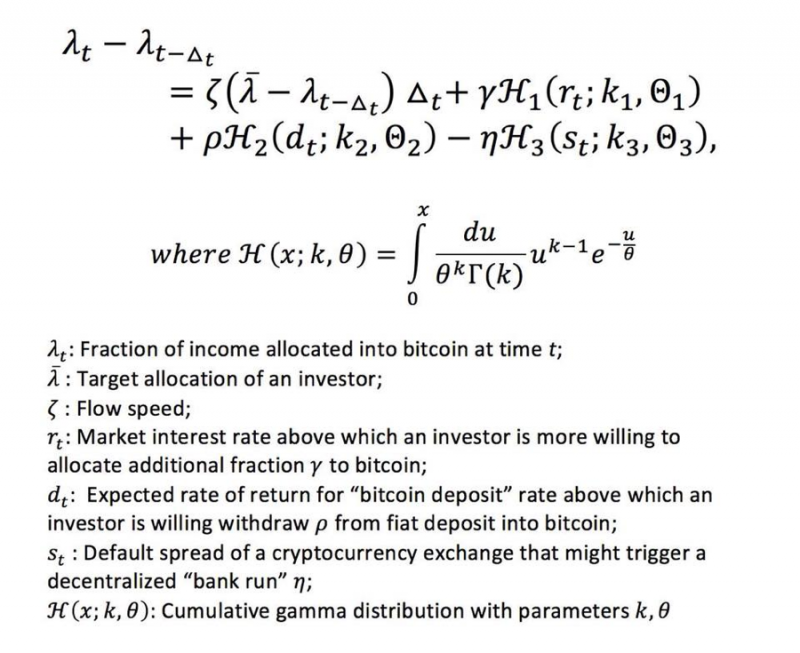

這個搬錢模型看似簡單,其實隱含了基於相對價值套利(relative value arbitrage)的動態均衡理論架構。想像投資人以收入的某個目標比率來決定投資比特幣的總量,並且是逐步往這個目標比率邁進。在不失一般性的情況下,簡化假設「流速」是常數,則某一單位時間內的資金增量,應該受到下列因素驅動:

- 即時存量離目標配置比率愈遠,增量愈高;

- 比特幣預期回報率一旦足夠高過市場中存放款基準利率,增量愈高;

- 若把比特幣看成一間互聯網銀行,則出現信心危機的「擠兌」風險,可用倒閉邊緣銀行信貸違約掉期合約(credit default swap,CDS)來逼近,CDS價格愈高,表示違約風險愈高,投資人愈可能拋售,亦即資金淨流出,增量放緩,或存量減少;

- 若樣本夠多,投資人的「平均」行為模式可用某種概率分佈函數逼近。由於投資人行為的非線性特徵無法用常態分佈描述,金融實務上可以用伽瑪分佈來模擬微調;

- 模型應該要能推廣到比特幣與其他加密貨幣之間的相對流動,亦即,要能描述美元本位與比特幣本位的世界中投資人「輪動操作」(sector rotation)的行為;

這個設定與當代金融機構用來決定存款利率定價的流動性風險控管模型,十分相似。可以用數學語言表示如下: (相關報導: 胡一天專欄:區塊鏈融資的理論與實踐 | 更多文章 )

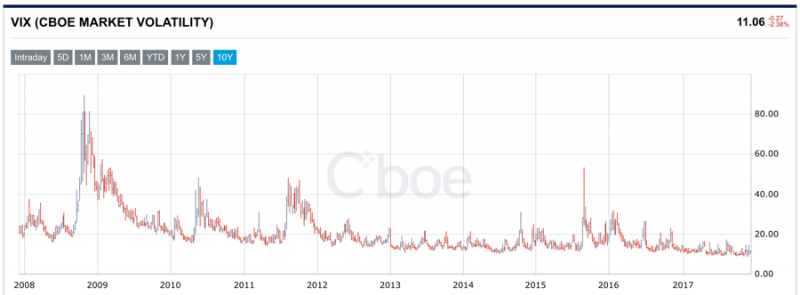

許多金融界大佬因為整個加密貨幣狂漲導致身份認同與意識型態危機,情急之下認為比特幣波動太大,不能儲值,是投機泡沫,但哪個在金融市場實現原始財富積累的精英不靠波動?沒有波動的市場就是一灘優氧化的死水,難以盈利,利慾熏心的金融高管與一心維穩的政府高官只能透過借新還舊或裁員瘦身來美化報表,製造利潤,遲早破功。更深一層看,正因為全球經濟高槓桿需要維穩,量化寬鬆政策必然、也必須創造波瀾不興的市場。歷史證明,過度壓抑的波幅,終究有爆發的一天(如下圖)。比特幣的出現,除了提供全球投資人高度需求的波動風險之外,還可能製造了一個「紓壓」、「洩洪」的新渠道。隨著期貨與現貨市場參與者的持續增長,一個更加深廣的波幅市場,必將應運而起。