第1季股市表現向來不差 保守面對反彈行情

2019年已到來,面對國際局勢的不穩定,新一年的投資計劃更應小心謹慎,「現金為王」似乎成為當前投資者必採行的投資策略,但台股之中潛藏的許多寶藏,仍有待投資人細心發掘。

2018年剛結束,市場卻沒有新年的樂觀氛圍,從2018年2月美股出現一波重挫開始,一連串的政經紛擾不斷,澆熄了好不容易凝聚起來的投資信心,全球主要股市受此衝擊,上證指數早在3月即帶頭跌破代表長期多頭支撐的年線,長期走勢確認由多翻空,緊接著菲股(4月)、德股(6月)、韓股(6月)、港股(9月)、新加坡(9月)、日股(10月)、台股(10月)、澳洲股市(10月)跟進跌破年線,至於多頭最後的堡壘美國道瓊工業指數,也趕在歲末跌破年線,至此,國際股市自2009年啟動一波長達10年的長多行情告終已無疑義,「現金為王」成為當前投資者勢必採行的投資策略。

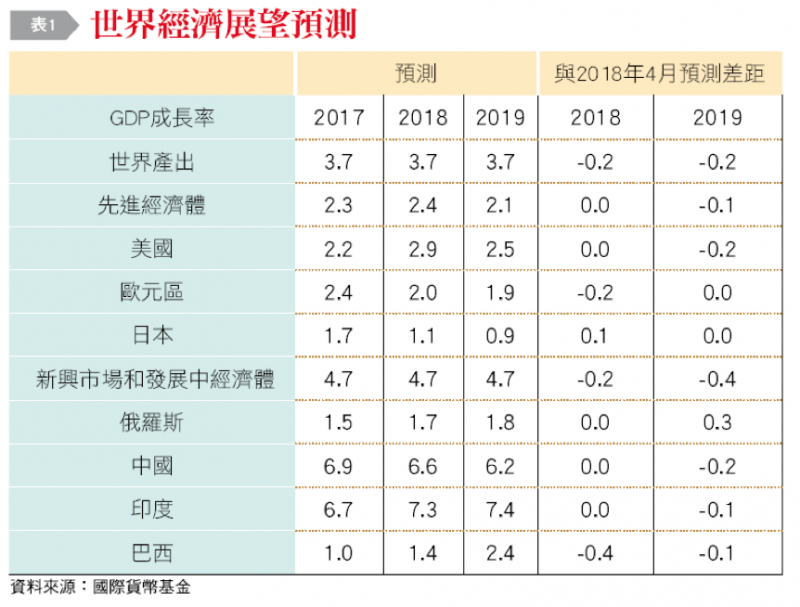

2019年全球經濟成長率恐持續下修

105期《台灣銀行家》筆者撰寫2018年第4季投資展望,以「市場走勢分歧,風險意識須提高」下標,論述了國際股市跌破年線的情況,也指出國際貨幣基金2018年7月發表的《世界經濟展望》首次下修部分主要經濟體GDP成長率的預測值,這是過去數年中不曾看過的,擬定投資策略時必須謹慎小心。我們看到國際股市第4季又出現一波幅度不小的跌勢,總體經濟的表現提前1至2季反映在股市表現上,再次獲得印證。

對於2019年投資展望,我們仍是不容樂觀!國際貨幣基金2018年10月最新發表的《世界經濟展望》再次下修2018年與2019年的全球經濟成長率0.2%〔見表1〕,美國採取的一連串貿易措施依舊是造成全球主要經濟體經濟成長放緩的主因。在此次《世界經濟展望》報告中,國際貨幣基金認為,基本面欠佳的新興市場和發展中經濟體受到的經濟衝擊更大,報告中更大幅下調2019年新興市場和發展中經濟體的經濟成長率高達0.4%。值得注意的是,2018年10月報告出爐時,國際油價正處在今年的高檔區,當時布蘭特原油的價格每桶還在80美元以上,許多能源出口國因為國際油價上漲受惠不少,之後國際油價便因為政治與供需因素大幅修正,筆者撰稿之時布蘭特原油已下跌至每桶56美元附近。油價的劇烈修正將使石油出口國的經濟成長嚴重受挫,可以預期的是2019年國際貨幣基金恐怕會繼續下修新興市場和發展中經濟體的經濟成長率,而且幅度不小!

2019年兩大投資利空殺傷力強大

綜觀2019 年的投資市場,主要有兩大利空或變數延續2018年而來:(1)美國聯準會(Fed)升息;(2)中美貿易戰。此兩大利空因素威力可觀,每一事件均可引發金融市場巨幅動盪。

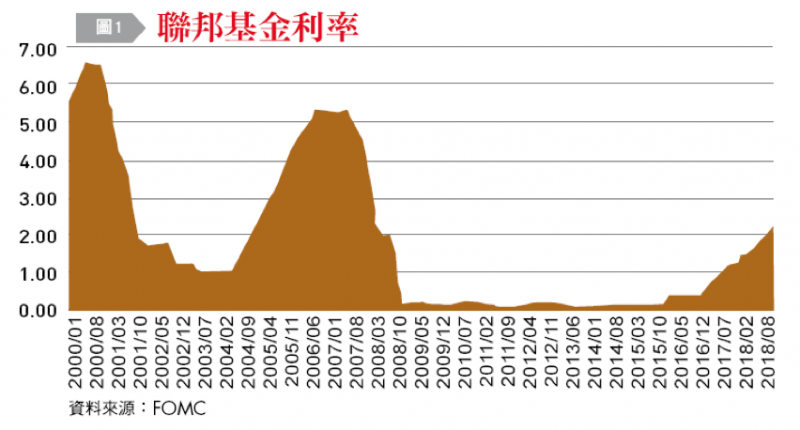

首先,就聯準會升息方面,美國聯邦公開市場委員會(FOMC)2018年12月19日無視美國總統川普嚴厲抨擊,依舊決議將聯邦基金利率目標區間調高一碼至2.25%至2.50%〔見圖1〕,這是聯準會2018年第4次升息,也是2015年底啟動升息循環以來第9次升息。聯準會主席鮑威爾(Jerome Powell)會後記者會並預告2019年升息預期從原本的3次下調至2次,市場期待的停止升息希望落空,因此當升息結果宣布之後,美國四大指數由紅翻黑重挫超過1.5%。

聯準會持續升息的結果,2019年企業經營成本還會拉高、房貸利率調升,對美國經濟來說不是好消息,尤其2018年第4季美國股市正在經歷一波嚴重下跌的行情,聯準會的舉動並不受到市場歡迎,何況2019年還有2次升息機會,金融市場屆時不免動盪。此外,2019年美國繼續升息也宣告美元將保持強勢,新興市場的資金持續移往美國,對投資於這些地區的股市投資者來說壓力頗大,新興市場的股市表現並不理想。所幸,有跡象顯示聯準會可能不會立即在2019 年第1 季就升息,此項利空應可暫告一段落。

其次,中美貿易戰方面,2018年全球最大的兩個經濟體之間的貿易戰不斷升級,嚴重影響全球的投資信心與經濟成長。2018年12月華為創辦人的女兒在加拿大溫哥華轉機時被捕,美國政府同時禁止政府機關和政府往來的企業使用華為等中國廠商的機器、服務,也呼籲盟友採取同樣的禁用措施,此舉當然也引發國際股市短暫震盪。

中美之間的貿易糾紛牽扯複雜的政治經濟因素,美國反制中國推動的「中國製造2025」計劃為主要原因。過去中國經濟實力尚未崛起之前,美國與中國在貿易關係上處於互補關係,中國扮演製造業的勞力提供角色,近年來中國經濟實力強大之後,美國意識到互補關係已經不存,中國成為高科技產業與消費市場上強大的競爭者。在此背景之下,美國政府希望在中國威脅形成之前將其打壓下去,發起貿易戰來出手毫不留情。

或許因為美國股市2018年第4季之後表現實在不好,2018年底美國政府暫時放緩對中國的強硬態度,2018年12月美國總統川普與中國國家主席習近平利用G20高峰會舉行雙邊會談的機會,達成90天貿易休戰協議,中美雙方並將於2019年1月舉行貿易會談,美國貿易代表辦公室亦宣布,對中國輸美產品加徵關稅稅率提升至25%的期限推遲至2019年3月2日。

跌深必會反彈 台股萬點無法長期久站

股票市場1月向來有「元月效應」,通常表現不差。無論是國際油價、股市經過長達3個月的暴跌之後,2019年第1季也該獲得喘息,兩大利空因素(美國聯準會升息與中美貿易戰)至少3月之前都不至於嚴重干擾市場,所以,2019年第1季是一個適合跌深反彈的季節。

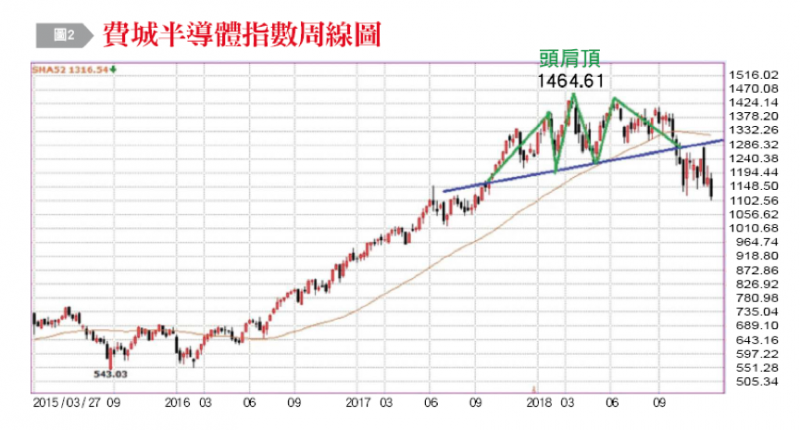

絕大多數國際股市的年線方向已經下彎,市場方向越走越明確,擬定2019年第1季投資策略時,一定要繼續堅持「股市上漲就是反彈,反彈結束之後還是非常辛苦!」2019年總經數據表現不佳、美國持續升息、科技產業沒有殺手級新產品出現,股市投資者頂多以有限資金參與反彈行情,苗頭不對就會拔腿就跑,過去「一顆蘋果救台灣」的神話已經破滅,蘋果概念股與半導體產業2019年的走向令人憂心。

筆者2018年10月從長期觀察的長期技術面圖走勢中,發現美國費城半導體指數不但年線下彎(目前在1316點附近),而且形成技術面最強的空頭反轉型態「頭肩頂」,之後2個月費城半導體指數再下跌超過14%〔見圖2〕。從技術線圖的發展上可以預見,半導體或是科技產業將是這一波經濟表現疲弱下,遭受最大挑戰的產業,我們相信2019年第2季五窮六絕來臨時,不少知名的科技產業會繳出極為難看的經營數字!

因此,2019年第1季全球股市都有機會反彈,彈到哪裡不必預設立場,只要記住台股萬點無法長期久站,反彈指數越高,越要注意投資風險,第1季應當還不是科技產業長期布局的時點,只能以有限資金操作。投資布局的方向上,則分為兩部份:(1)短線跌深反彈,以跌深的電子股為主,可以選擇過往公司形象良好,在產業之中具有技術優勢,公司獲利狀況良好的領導廠商,搶反彈買進優質的企業總是比較安心。(2)長線持有,主要以不受景氣干擾的傳統產業股為主,有許多台灣的生技公司與傳統製造業每股淨值高,本益比卻在當前市場氣候不佳下壓得極低,此就有賴投資者用心發掘,台股還是有許多寶藏。

總之,歷經嚴酷修正之後,第1季投資市場並不悲觀,要擔憂經濟表現,那也是第2季的事了!

*作者為大唐投資董事長。探索更多精彩內容,請關注《台灣銀行家》雜誌