前兩週的專欄中,我分析了一百四十多家獨角獸新創的資本效率,有些創業家朋友看完跟我翻白眼:「講來講去,資本效率高也就是你們創投賺走,我們一點好處都沒有。」

首先我要重申,我不喜歡「創投」這個名詞,大陸的「風投」或者我偏好的「風險資本家」比較能代表Venture Capital這個名詞和工作的性質。

另外,如果誤會說這個產業是風險資本家和新創之間拔河的「零和賽局」,那就大錯特錯了。

真正的風險投資,所有的參與者的長期利益都是排在一起的:創業家、(早期)員工以及風險投資者。這裡面不管誰暫時佔了誰便宜,最後都不會有好結果。只有大家長期利益都排在一起時,才能真正顛覆既有市場或者開創新的市場,從而為所有參與者創造龐大的價值。

正常的狀況下,不管是哪一輪募資,真正的風險資本家都不會希望佔新創股份太多股份。即使是早期的種子輪、A輪或B輪,通常風險資本家們(同一輪全部加起來)最多只會佔不超過30%,大多數是佔20%。

如果按照「零和賽局」的假設,風險資本家應該希望佔越多股份越好。但當某一輪投資者股份佔太多時,會有兩個不良效應:一是創業團隊的股份被稀釋過多,失去奮鬥的誘因,另一則是等到要募下一輪資金時,因為既有股權結構,將讓許多本來對於該新創有興趣的投資者縮手,從而降低完成下一輪募資的機率,而導致資金斷鏈的風險大為提高。

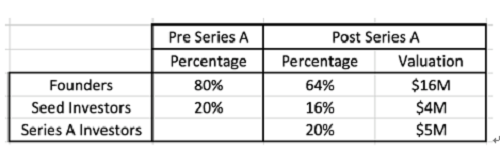

舉例來說,假設有一間新創正在募A輪,目標是五百萬美金,而現有種子投資者和創業團隊分別佔有20%和80%股權。我們假設A輪投資者在仔細評估過該新創的潛力後,認為該新創的合理Post-money估值為二千五百萬美金,因此願意投入五百萬美金取得20%股權,那麼該新創的股權變化將會如下表所示:

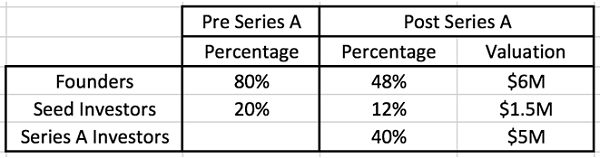

現在假設A輪投資者並不是真正的風險資本家,而是目光短淺的禿鷹型投資者,他們覺得如果自己能取得公司的更大股權,就可以在未來公司上市時回收更多錢,於是他們說服了前途無量但需錢孔急的創業家們接受40%的股權稀釋。這樣一來新創的Post-Money估值就會對半砍,只剩一千兩百五十萬美金。新的股權變化表如下:

大家可以看到創業團隊和種子投資者手上持股的比例下降,對應估值也下降,A輪的禿鷹投資者取得更高股權,但手上股票估值並沒改變,跟投資金額一樣。

這輪募資完後,因為創業團隊還握有將近過半的股權,暫時可能不會有任何問題,就算禿鷹投資者無法帶來現金以外的其他價值,創業團隊可能仍然會努力打拼。

但問題是如果是真正的顛覆式新創,通常成長速度會非常快,營運資本也會迅速節節攀高,可能很快就得進入下一輪,而且到上市之前因為都是著重在使用者成長數字而非營利,所以要到能夠上市、也就是對於未來自由現金流有一定可見度的階段為止,還需要三到四輪的資金,否則還是一樣會資金斷鏈而倒閉。