大家好,我是FC大叔,一個滿滿指數化投資魂+資產配置骨的職場打工蟻。

到底買房先還是投資好,這是大家都很感興趣的一個話題,大叔好歹也買了房子,指數化投資也研究一些日子,如果你已經清楚指數化投資的優點,那麼下文的分享會比較有幫助。

很多人對於買房自住都有強烈的心理需求。但是心理需求無法量化評估,這點也會造成評估時的資產權重不同,例如:你強烈想要一個自己的家自住,那房屋的權重自然就超高過投資可能帶來的財富。

大叔先假設你是一個堅持不懈的指數化投資人,你並非一個投資型的買房客,如果你對房屋看待的角度只是當成一種資產,那麼後續的分享就更適合你了,因為大叔從來都不想被房子綁在同一個生活圈一輩子。

首先,我們先從單純的數據來看看「買房賺得多還是投資賺得多」吧。

房屋部分

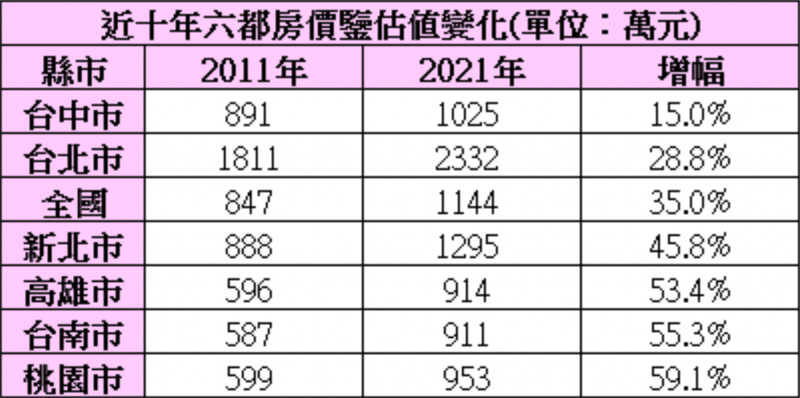

房價的漲幅資料來源是財團法人金融聯合徵信中心。大叔將增幅按數値大小排序過了。這些增幅應該是平均值,不需要拿特定蛋黃區的房價漲幅來討論,畢竟那是特例,而多數人也很難在最精華的地區買房。

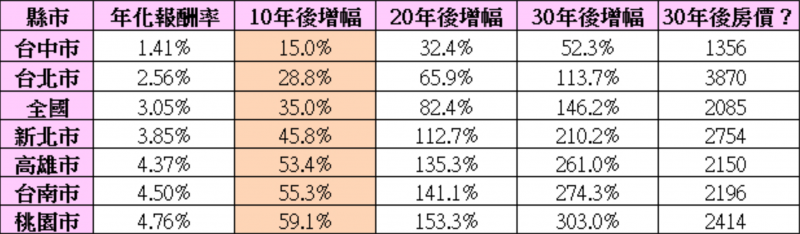

為了進一步比較,大叔把上圖漲幅重新計算過一次,目的是計算出六都的「房屋年化報酬率」。房價的增幅是從上圖「近十年六都房價估值變化」中參考而來,大叔就假設房產的趨勢都不變。所以未來二十年、三十年都保持同樣的成長幅度。

畢竟我們不是要預測未來,我們的目標是要知道一個可能的數字作為判斷的參考,這比靠感覺辯論好多了,我們設定未來一般自用房產的年化報酬率在1.41%~4.76%之間,平均3.05%。

投資部分

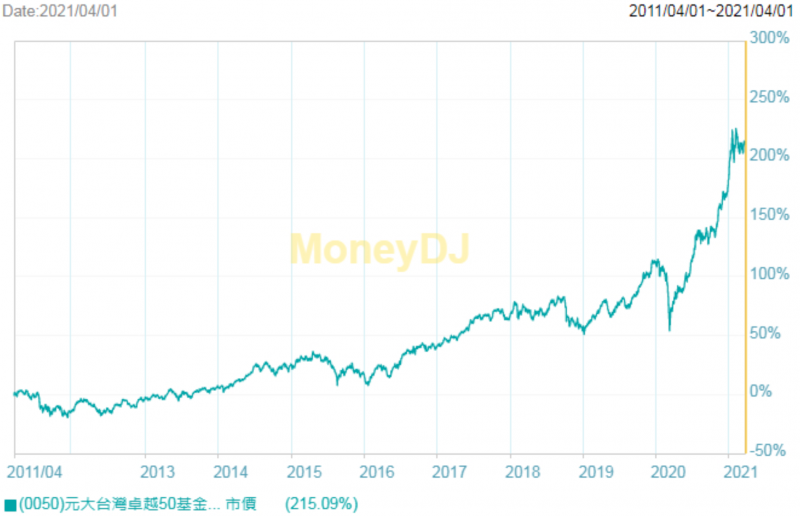

下圖是0050過去十年的績效,資料來源是MoneyDj,這邊也不考量什麼資產配置股債比了,你就只是一個定期定額0050的指數化投資人,大叔一樣預設0050會延續過去十年的績效表現。

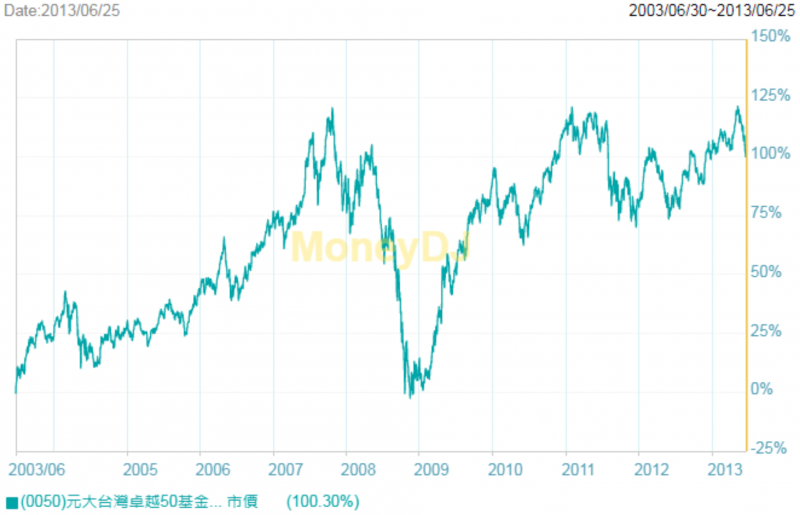

0050過去十年的總報酬為215.09%,年化報酬率為12.16%。但是這好到不像話了。為了平衡一下大叔再把0050從成立後十年的報酬率也查一下,下圖是2003年~2013年績效表現。

0050成立的頭十年,總報酬為100.3%,年化報酬率為7.19%。那從2003年成立到2021年12月的總報酬率是多少呢?一樣非常好,高達586.72%,換算年化報酬率為11.02%。

根據以上的數據至少我們知道一個大概的報酬率分布。

一、房產的年化報酬率在1.41%~4.76%之間,全國平均為3.05%。

二、0050的年化報酬率在7.19%~12.16%之間,算術平均為9.5%。

現在你正在思考買房,也希望N年後要滿足自己FIRE目標,FIRE目標的計算方法請參考這篇【當你的資產往上增加時,FIRE目標也會跑前走】,大叔先假設三十年後的FIRE目標値是2649萬元。 (相關報導: 借了一千萬房貸,10年後根本算不了什麼?專家5個理由告訴你,為何年輕人更要早點買房 | 更多文章 )

因為每個人的所在地區與可支配所得不盡相同,大叔簡單用幾個試算結果來分享。

情境一:

你手中有300萬存款,每月可支配金額有5萬元。你打算在新北市買下1295萬的房子,貸款八成為1036萬,頭期款259萬元。

在本息平均攤還的條件下,你每月還款35014元,期初有41萬元可以All in投資,之後每月可定期定額14986元,假設投資的年化報酬率7.11%,房產的年化報酬率為3.85%,在30年後….