信貸凍結使全球金融體系瀕臨崩潰的邊緣,全球需求疲軟壓低了大宗商品價格,油價以及食品和其他大宗商品價格下跌 50%以上,新興股票市場市值蒸發超過 40%。國際金融體系受到重創,破壞嚴重。

美聯儲和歐洲央行向信貸市場注入 2.5 兆美元救市,美國通過經濟刺激法案,動用公共資從銀行購買陷入困境的資產,歐洲國家實施刺激計劃,中國政府啟動了4 兆元人民幣(5860 億美元)刺激計劃,擴大內需,刺激經濟成長。

當時國際社會和各國政府的決策者面臨一項艱巨的挑戰:穩定金融,同時在經濟成長放緩的條件下,一手抑制通膨,一手促進經濟發展。

隨後多年的事實證明,對於拉動世界經濟走上復蘇軌道,國際社會的多邊努力特別重要,代表全球19個最大經濟體的G20框架和歐盟成為處理全球危機的協調機構。許多研究注意到,在此期間,中國的地緣政治地位顯著增強。

國際社會還啟動了多邊努力來填補管理和監督基礎設施方面的空白。

發達國家和新興經濟體的政策行動包括:購買不良資產,使用公共資金對銀行進行資本重組並提供全面的擔保,大國央行協調降低政策利率。這些廣泛而強勢的措施支持了需求,提升了信心,降低了金融市場內在系統性風險的不確定性。

到2009年10月,經濟成長止跌回彈,開始復蘇,雖然速度緩慢,但大宗商品價格反彈,製造業回升,消費者信心恢復,對房地產市場的信心更加堅定。

到2010年4月,基於高度寬鬆的貨幣政策和支持性財政政策,世界GDP成長 4.3 %。

以史為鑒

1929年大蕭條打破了一戰前基於金本位制的匯率穩定性,外國資本突然停止流向美國和歐洲。隨著英鎊貶值,發生了大規模的資本外逃,導致競爭性貶值、匯率限制、資本管制和貿易壁壘。

1944年布雷頓森林會議導致國際貨幣基金組織的成立,並制定了一套應對挑戰的規則。

1972年,布雷頓森林協定崩潰,國際貨幣基金組織的協定條款被修訂,以使浮動匯率合法化。

隨著發達經濟體與發展中國家之間出現失衡,20世紀下半葉和21世紀初,幾個新興市場國家都出現了資本帳戶危機,如1994年的墨西哥、1996/97年的亞洲經濟體、1998年的俄羅斯、1999年的巴西和2002年的阿根廷。

2008年大衰退,就像1930年大蕭條時期那樣,全球經濟經歷了資本流動極度失常、外匯儲備爭奪、調整的代價分攤失衡、長期停滯以及擔憂可能爆發貨幣戰爭,體現為貨幣貶值,匯率限制和貿易壁壘。

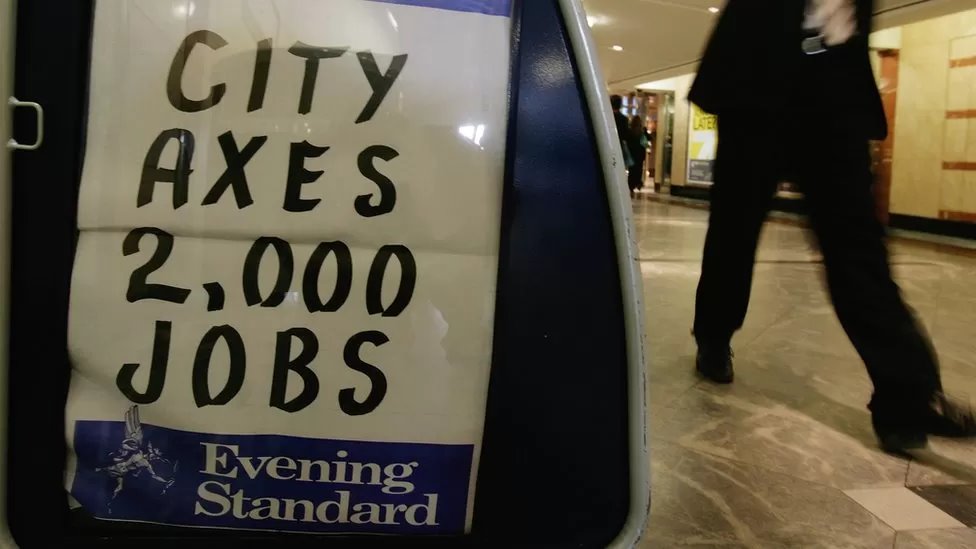

而危機帶來的失業、經濟挫折和社會緊張局勢成為各國政府無法避免的挑戰,也是危機遺留的長遠影響。