你應該知道的是:3月全球股災令人餘悸猶存,也突顯資產配置中固定收益部位的重要。作者提醒,依照自身風險屬性與流動性等三篩選方法,可以找到最適合自己的債券ETF,為資產抗震。

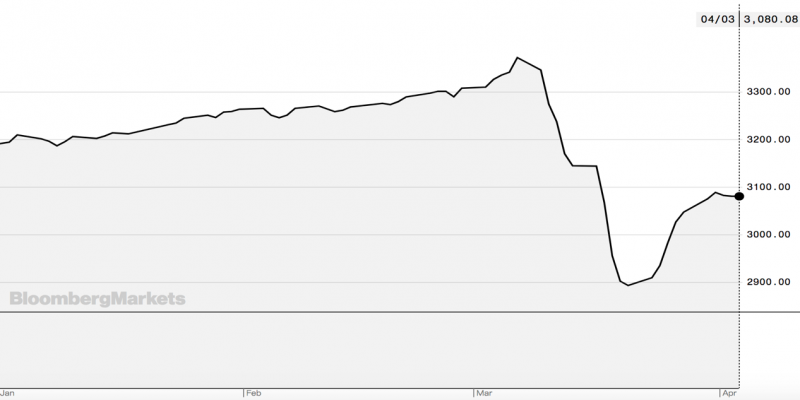

今年伊始,新冠病毒疫情衝擊市場,讓美股3月期間多次熔斷,但步入4月又強勁反彈;全球經濟展望也因這隻「黑天鵝」充滿未知數,國際貨幣基金組織(IMF)甚至提出警告,今年世界經濟可能陷入負成長。

在市場走勢愈發詭譎難測之際,不少投資人除了搶著囤口罩與衛生紙,有鑑於債券波動相對低,比較不會吸引炒作,於是將目光轉向債券ETF,從「存股」轉向「存債」。

「存股」轉向「存債」

除了大環境巨變,民眾自身的資金需求也正改變。隨著台灣步入超高齡社會,人人對「樂活退休」都很有感,再加上投資人一向對配息型商品趨之若鶩,3月19日台灣央行降息後,1年期定儲利率連1%都不到,定存族荷包縮水嚴重,定期配息的債券ETF因此成為退休族打造現金流的重要選項。

想達成這個目的,國內有許多債券ETF可供選擇、且連結標的漸趨多元,包括長天期美國公債、短期公債、投資等級債、高收益債、個別產業債等;而且,有別於主動式基金,其經理費加保管費等成本合計約1.2%到1.6%,債券ETF的平均費率僅0.2%到0.3%左右,整整少了1%以上,因此比主動式基金費用更省的債券ETF,對於依賴利息收入的人而言,更加有吸引力。

由於債券ETF愈來愈受歡迎,整體發行規模也不斷擴大,根據統計,到今年2月底,國內已發行105檔債券ETF(不含槓桿、反向型),總發行規模已逼近1.37兆元。

另一項數據也印證債券ETF發展潛力:2003年,國內第一檔股票型ETF(台灣50)問世,之後股票型ETF市場花了5年、吸引到4萬名投資人。但第一檔債券ETF(元大美國政府20年債券ETF)於2017年1月上市以來,到現在不到三年半,債券ETF已經吸引了4.7萬投資人。

優先考慮大型ETF

其實不論什麼年齡層,現在考慮將債券ETF納入資產配置的話,務必按照自己的人生階段、資金需求來慎選標的,大致而言,投資人應把握下列三原則:

第一,千萬不要只看殖利率、配息率,信用評等、淨值、總報酬率更重要。

台灣民眾對號稱「配息」的收益型產品頗有迷思,時常誤以為殖利率(配息率)愈高,「賺」得愈多。實則不然,若是殖利率高,總報酬率卻低,投資人反而吃虧,債券ETF也是一樣道理。

何謂吃虧?「高報酬來自高風險」,債券之所以提供高低不同的利息,是因為各種債券承擔的風險有所不同,殖利率愈高的債券違約風險愈高,投資人愈可能拿不回本金,所以發行者才會拉高配息,以此來吸引投資人。

被穆迪(Moody)評級為Baa及Baa以上,或被標準普爾評為BBB及BBB以上的債券,就是一般認定的投資等級(高評級)債券,像是公債、投資等級公司債,評等未達BBB-或Baa3等級,甚至是C級以下的債券,也就是這類高違約風險的垃圾債券。它們又叫做:「高收益債」。千萬別忘記,為何有高收益?因為它們風險高。

上圖可見,過去5年來,A級評等債券平均違約率不到1%,Baa級以上違約率則在1%至2%間;反觀評等未達Baa3等級的債券,違約率普遍高達兩位數,Caa級甚至高達3成以上,顯見對一般投資人來說,信用風險偏高。

總報酬率比殖利率更重要

一旦市況不理想,收益型產品持有的債券違約、配不出利息,就會改由本金分配利息,淨值也隨之走跌,拖累整體報酬率。所以殖利率愈高,決不等於投資人賺得愈多,挑選債券ETF也是一樣道理,不能只迷信殖利率。

第二,優先選擇規模較大的債券ETF。

不論投資人偏好哪一種債券ETF,規模較大者,流動性通常也比較好,對於投資人來說,容易買得到、賣得掉,遭到清算的機率也相對低。

除了規模之外,投資人也可以留意每一檔債券ETF每日交易時的最佳五檔價位,看價格是否連續、掛單量是否足夠,作為流動性參考。

再者,ETF的管理費、經理費與規模呈反比,也就是說,規模愈大的ETF「邊際效應」愈大,投資人為部位分攤的交易成本愈低。

除了基本費用,ETF規模與流動性也涉及折溢價情況。「溢價」指該檔商品供不應求,即便成交價已經高於每單位淨值,還是有人願意買進,折價則是相反。

若投資人買進一檔溢價過高的ETF,如同買到價格太貴的股票;反之,若買到折價過多的ETF,看似買在「俗又大碗」的價位,但因為其他人承接意願低,不容易成交,可能要冒著套牢很久的風險,一旦成交量低還無量下跌的話,投資人除非向發行商贖回,否則極可能要不惜血本,認賠拋售,得不償失。

千萬不要勉強 依照自身屬性選

雖然債券ETF長久陷入過度折、溢價的機率,相對股票型ETF來得低,不過投資人買進前,仍要注意其折溢價幅度是否合理,否則若讓折溢價吃掉報酬率,反而失去投資ETF降低交易成本的意義。

第三,研判投資時機,由自身需求出發,挑出適合自己收益需求及風險承受度的債券ETF。

債券種類繁多,究竟該怎麼挑?建議投資人可如此區分:「偏好穩定者,可選擇信評較高的已開發政府公債、投資等級債;風險承受度高、願意追求價差與高報酬者,可考慮新興市場及高收益債券ETF。」

當然,投資人還是想知道:現階段到底該買什麼?若要挑一個安全項目,知名理財專家李柏鋒建議,如果追求的是固定收益,可以考慮投資等級債,若要穩定,中期公債是較佳選擇,因為「長期公債對利率很敏感,所以價格波動比較大,中期公債雖幾乎沒利息,但非常穩健。」

中國信託投信副總經理陳正華指出,景氣循環現階段趨緩、已接近衰退階段,企業違約風險提高、市場波動加大,手中若有風險偏高的債券ETF部位(如高收益債、新興市場債),可以考慮調節一下,轉向投資等級債跟公債ETF。

再者,以正常情況來說,當風險性資產跌深時,像債券這種具有避險優勢的資產會更受青睞,高評級債券應該率先上漲,但3月以來,由於股市跌深,投資人變現需求轉強,連投資等級債都湧現賣壓,指數出現明顯的跌勢,遭到錯殺迄今,仍處於相對低檔,不失為逢低買進的機會。

之後,當景氣升溫,市場的風險偏好度提高,政府考慮啟動升息的話,投資人便可以布局新興市場債、高收益債,並加碼投資等級債,增強防禦功能。

責任編輯/周岐原

◎加入《下班經濟學》粉絲團,給你更多財經資訊

◎訂閱《下班經濟學》YouTube頻道,精彩節目不錯過