最近與一位在保險業服務的朋友閒聊,他跟我談到長照險的重要,於是我請他介紹一下。大致的內容如下,我知道版上也有不少專業的保險從業人員,如果有錯誤的地方請不吝指出,或是有任何想法要補充,歡迎留言。

以下是○○人壽的長照險說明:

理賠條件:

1.失能:衣, 食, 起居, 移位, 沐浴, 如廁, 以上有三項以上無法自理(參考巴氏量表)。

2.失智:人時地有兩樣無法辨識(CDR量表單項達2分以上)。

3.全殘:雙目, 雙手, 雙腳, 其中2樣失能, 譬如一眼一手(完全失能等級)。

以上理賠規定請詢問各自的保險公司,我會將相關表格貼在文章最下方。

費用(以44歲為例):

●月給付3萬元,20年期還本型的年繳保費是$60,695,不還本型年繳保費$38,491。

●月給付3萬元,30年期還本型的年繳保費是$43,552,不還本型年繳保費$28,263。

●以上還本型還有一次性給付18萬,不還本型一次性36萬。

●月給付3萬元,20年期還本型,符合理賠條件一次性給付1.02倍的已繳保費,並開始給付,年繳保費$93,163。

●各種方案的給付金額會逐年增加2%,36萬 -> 36.72萬 -> 37.44萬(是以36萬為計算基礎,不是累計)。

●最高理賠總計15年。

●一旦符合理賠條件即獲免保費,但要狀況持續90天以後才會開始理賠。

其他補充資訊:台灣國民年均壽命80歲,健康餘命71歲,有9年差距可能是不健康需要有人照顧的。

以20年期還本型月繳$60,695為例,20年總繳保費為$121.4萬,若長照金額領9年,總領金額為$342萬,若領滿15年,總領金額為$558萬

交叉評比:

●沒投保/沒用到:沒差

●沒投保/有用到:自己負擔每年36萬 -> 退休金可以支應多久?

●有投保/沒用到:退還所繳保費121.4萬 -> 變類似壽險理賠

●有投保/有用到:最多領到558萬 -> 每個月多3萬元收入

以上看起來,似乎滿划算,若以還本型為例,最多總共繳費121.4萬,若有用到可能可以換到300萬、500萬的保險理賠金,若沒有用到,會於離世時退還年繳保費總額。

如果我真考慮要買的話,我的第一優先選擇會是不還本30年期的

第一,我本來就比較偏好不還本的保險,除了還本與不還本的年繳保費差了約1萬以外,還會考量到還本是於身故時領回,假設身故時是85歲,距離現在試算的44歲還有約40年的時間,40年後領到的130.6萬(43,552 x 30),折現(以下都用年均通貨膨脹3%計算)到現在的價值大約是40萬元。

所以不要以為你可以把130.6萬領回來,實際領到的價值只有約現在的40萬而已。當然,繳了30年的每一年保費也要折現,總繳保額大概是現在價值的88萬而已。

至於理賠金額我們也需要考慮通膨,但是我們就不去折現拿來跟所繳的保費做比較了,因為保險不是為了要賺錢的,最好是用不到,你需要考慮的是實際用到的時候,譬如20年後,你現在買的理賠金額夠不夠? 以現在請外籍看護為例,一個月少的約3萬元,20年後以3%通貨膨脹計算,大約會升值至一個月5.5萬元,理想上,你需要投保的月理賠金額應該是6萬元。但實務上,我們實在沒有辦法評估是10年後還是30年後會需要用到,又或是永遠都用不到。

第二,會選30年期多繳一點保費的原因,是因為如果繳費期間符合長照狀態,就會立即豁免後面的保費,若90天後還是符合長照條件就會開始理賠,我有多十年的時間有機會獲免保費。如果再將保費折現,雖然名目上30年期的總繳保費會比20年期的多繳7.8萬,但實際將保費折現後比較,30年期的保費折現(57萬)還比20年期的保費折現(59萬)還少2萬元。

(補充:該保單新的規定,如果身體健康恢復到不符合保單理賠條件,就會停止理賠,並需要開始繳交保費。如果是斷斷續續符合條件獲得理賠,理賠累計時間最高為15年。)

其他的年期方案,各位有興趣可以自己試算一下。

接著,投資人應該都會想到另一個方式,如果我把繳保費的錢拿來自己投資,20年後能不能自己給付自己的長照費用呢?

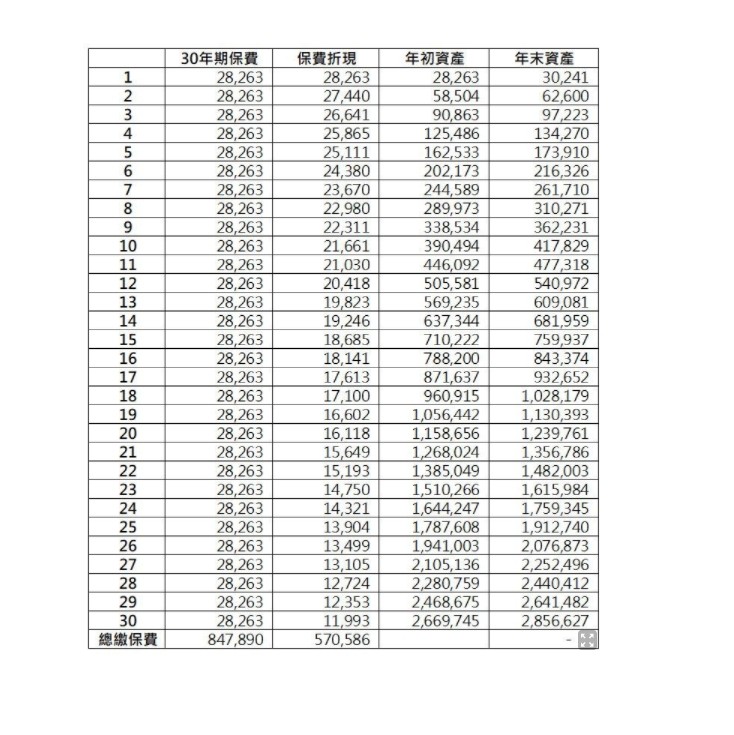

我就以30年期年繳保費$28,263為例,若每年存下這筆保費並投入你所規劃的股債配置,假設投資30年後的年化報酬率為7%,30年後總共可以累積到285.6萬元,這筆錢若同樣要用來支付每個月3萬元的長照理賠費用可以用多久呢?

這筆錢如果放在銀行不生利息,每年領出36萬元,最多8年以內就會用盡了。如果本金繼續放在可以產生4%現金股利的資產裡,每年一樣領36萬元,這筆資金可以用多久呢? 答案是9年後就快用完了,就算是5%的現金股利也撐不到10年,計算請參考下表。

所以如果是自己將保費用來做投資,也只能給付8~9年的費用,而保險公司可以給付最多至15年,而且自己的投資還有很多前提,譬如年化報酬率要有7%以上,中途不能停下或挪作他用,每年都會如實存入該筆金額進行投資。如此看來,用同一筆錢自己投資的準備方式並不划算,唯一划算的情況就是沒有發生失能需要長照的情況,那這筆錢就可以留給小孩,或是在很後期挪作退休金使用。

基於以上幾點考量,光從數字上計算,這個長照險似乎還算划算,而且我還沒有計算保險公司每年會多2%的理賠金額。但我們要考量的點應該不只是數字,而是實際可能的需求。

我們考量幾種情況(同樣以44歲投保考慮):

1.剛投保幾年就符合理賠狀況:人生上最不幸,金錢運用上最划算。繳幾萬塊的保費就換到最高600多萬的理賠,超級划算的一筆投保。

2.投保滿26年,在70歲時符合理賠狀況,理賠10年:繳了75萬的保費,總理賠金額是428.4萬,於人生需要時有用到,還算划算。

3.投保滿30年,離世前都沒有用到:繳了85萬的保費,沒有符合理賠情況,應該算是幸運的人生,繳掉的保費也等於少掉了285.6萬的退休金,如果你退休時的退休金有超過3千萬,那少這10%的退休金機會應該也還好。

4.可不可以自己準備? 退休金夠用嗎? 前面的計算結果,用同等保費來存可能的長照金額,應該是不夠的。

但有一點必須要在強調一次,就是長照險的理賠條件,必須符合以下其中一種。

理賠條件:

1.失能:衣, 食, 起居, 移位, 沐浴, 如廁, 以上有三項以上無法自理(參考巴氏量表)。

2.失智:人時地有兩樣無法辨識(CDR量表單項達2分以上)。

3.全殘:雙目, 雙手, 雙腳, 其中2樣失能, 譬如一眼一手(完全失能等級)。

而且未來新的保單,理賠條件也可能會變動,詳細理賠條件與細節,請直接詢問你的保險業務員。

有些人可能會誤以為只要行動不便或年紀大了需要人照顧,就會啟動長照險理賠,這是錯誤的想法。你必須要符合保險公司的理賠條件:全殘、失智、或是失能其中之一種情況,才能獲得理賠,至於理賠的可能性有多高,各位請自行判斷,未來就是無法預料無法計算。

這長照險比其他失能險的理賠範圍更廣,除了因雙目、手、腳失能以外,只要符合以上敘述的失智或其他失能狀態也都可以理賠。

以上是我對於長照險的想法,若有資料錯誤是想分享不同觀點的,歡迎留言一起討論喔。

網友補充解釋

補充一:

長照跟失能標準是不一樣的,勞保失能等級是15級221項,商業失能等級是11級80項,長照是六個狀態需符合三種。

簡單說,商業失能等級涵蓋大部分的勞保失能相同性很高,失能是經核定且理賠後就開始啟動且不需要後續再開立診斷書,長照必須每年回診開立巴氏量表有符合才能繼續領長照金。舉例:氣切患者,可以食衣住行浴廁方面,除了不能吃固體食物以外,其他都能自理,在長照就不符合,可是失能卻是全殘理賠,保險本來就是買一個風險管控的概率,險種各有長項。

補充二:

因神經障害導致失語、失認、失行的狀態,如阿滋海默氏症造就了常常忘了自己要去哪、要做什麼事情、醫生開了診斷書、且終身無法再從事工作、就適用第三級(失能表神經類第三級-中樞神經系統機能遺存顯著障礙、無工作能力為維持生命必要之日常生活活動尚可自理者。

文章中的失能是長照要符合巴氏量表、六項符合3項、或分數大於兩分、且每半年(或一年)都要鑑定ㄧ次、而失能險不用每半年鑑定、差別後者診斷到1~6級保費不用再繳了、只是很多銷售不做過度的解釋。

補充三:

失能險與長照險的理賠判斷標準不同,一般人無法預期哪一種情況發生的可能性比較高,所以不能說哪一種險比較好,主要還是要考量你現在的家庭狀況比較需要甚麼,兩種險種的出發點不同,是需要一筆錢彌補無法工作的收入來源呢? 還是一筆錢來照顧自己的生活起居?

作者介紹|雨果的理財生活觀

雨果以過去17年的生活理財經驗,分享日常生活中常見的理財與投資觀點,希望透過分享與討論的方式與各位共同建立一個正確且可行的理財退休計畫。本文內容會包含股市投資、保險規劃、理財觀念、與商業想法。

本文經授權轉載自方格子。(原標題:淺談長照險)

責任編輯/焦家卉