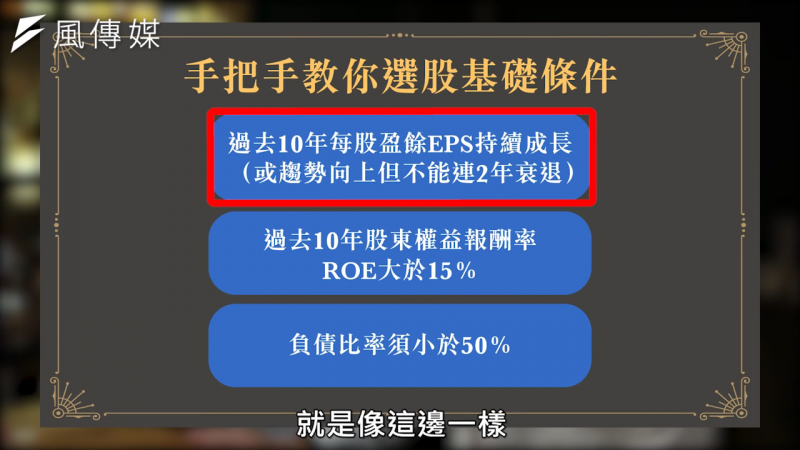

1、過去十年,每股盈餘EPS持續成長,或是趨勢向上但不能連2年衰退

我們只買會賺錢、且越賺越多的公司,如果越賺越多,股價自然跟著水漲船高。

2、過去十年,股東權益報酬率ROE大於15%

巴菲特也非常重視公司的ROE,ROE意味著公司拿了你的錢去投資的運轉效率,比較好的情況是大於15%,要投資一檔股票,最好找到連續十年ROE都大於15%的公司,才能安心長期持有。而好消息是,我們找美股時,大概每找10間,就能找到一間這樣的公司!但是要注意,不是ROE平均15%,而是每一年的ROE都要大於15%。

3、負債比率須小於50%

這個指標是希望,既然想找穩健的公司,公司的槓桿就不宜過高,如果一家公司會使用槓桿方式讓你賺很多錢,這家公司在金融海嘯就會非常危險。

挑好了股票,該如何知道合理的投資價位?

分析完基本面、挑好了要買的股票,該如何知道合理的投資價位?巴菲特很喜歡用「現金流折現公式」,但是林修禾建議一般投資人使用「看股息」的方式。只要股息穩定,領股息就像收房租一樣,穩健又能持續入袋。他也建議,美股股息有4%以上就很不錯了,因為美股的好公司每年股息都會持續上升,有些公司股息成長甚至超過50年、60年,因此在4%時買進,絕對物超所值!

林修禾也點出台灣投資人常見迷思,台灣人往往喜歡股息穩定的公司,但是瑪莉巴菲特卻認為,股息穩定的公司,意味著不會成長,因此從美國人的觀念來看,我們認為好的「存股標的」可能未必是好公司!

看要股息,可以使用dividend.com網站看股息紀錄,再用「預期股息/股價=4%」這個公式下去計算,就可以用預期股息4%回推出合理股價了。

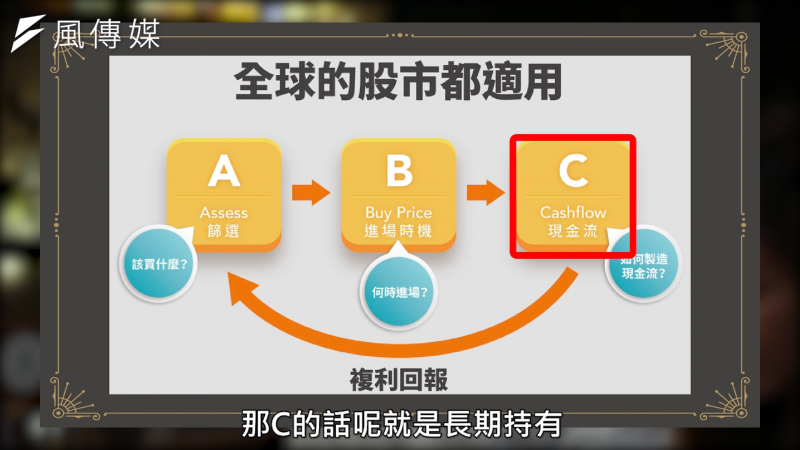

林修禾認為,買股其實就是ABC三步驟:

A代表選好公司,B就是進行估價,C就是長期持有賺到錢,再把錢投入那家賺錢的公司,用複利效果持續賺錢、累積財富。林修禾提醒,好公司最好是長期持有,因為即使遇到金融海嘯,股價狂跌,但好公司的價值並不會跌,繼續持有、甚至加碼買進,我們才能打破許多散戶的迷思,成功累積財富。

財經小辭典

每股盈餘EPS:指公開市場上,由於股價波動,每股給投資者/股東帶來的收益。

計算公式:(稅後淨利-當年特別股股利)/加權平均流通在外的普通股股數

股東權益報酬率ROE:是衡量相對於股東權益的投資報酬之指標,反映公司利用資產淨值產生純利的能力。

計算公式:ROE = 淨收益 / 股東權益負債比率:資產負債率是企業負債總額占企業資產總額的百分比。

計算公式:資產負債率=(負債總額÷資產總額)×100%。

(以上資料取自維基百科、MBA智庫)

更詳細的巴菲特價值投資內容請見下班經濟學#73