除了先前公布的能源補貼政策外,英國政府表示將減稅來進一步刺激經濟。在通貨膨脹率仍高居不下的時候,能源補貼與減稅政策都等同於提油救火,英國央行因此面臨更大的升息壓力,英國債券、股市與貨幣同時遭拋售,預料已開發國家中利率較高且經濟較健康的美國將成最大贏家。

1. 英國政府宣布減稅,市場不買單

英國匯市與債市單日重挫:

英國新任財政部長於上週五宣布將取消公司稅上調至25%的計畫、取消國民保險稅1.25%的增幅、所得稅的基本稅率從20%調降至19%(僅列舉其中幾項),預估會減少450億英鎊的財政收入。消息一出,聽起來有利於消費與經濟成長的好消息,反倒造成股債匯三市集體下跌。英鎊兌美元從1.13貶值至1.09,貶值幅度為3.6%,貶值幅度創下歷史第7的紀錄;英國10年公債殖利率則由3.49%升高至3.82%,單日殖利率變化幅度創下歷史紀錄。從市場反應來看,這些政策對英國經濟很可能不會帶來政府想像中的好結果。

2. 英國貨幣與財政政策不同調,通膨與利率前景更悲觀

為何本應有利於民間消費的減稅,卻造成英國股債匯市的下跌?問題就出在居高不下的通貨膨脹率。受到能源價格飆漲影響,英國7月消費者物價年增率高達10.1%,意味著疫情以來的財政刺激政策已經讓英國需求高於供給。必須以升息搭配加稅等降低需求的方式,才能讓通貨膨脹率回到2%。但若是英國政府與英國央行不同調,減稅會帶來更少的財政收入與更多的政府債務(假設政府支出不變,收入減少就等於債務增加),而利率升高本就不利政府債務穩定性(假設政府債務全數到期,公債殖利率每升高1%,英國政府必須增加270億英鎊來支付利息),進一步增加債務只會讓人擔心英國政府債務的可持續性。加上能源補貼與減稅會抵消部分升息來抑制需求的效果,英國央行只能進一步提高升息幅度,而利率升高又破壞債務穩定性。

英國政府債務負擔重,無法承受更高利率:

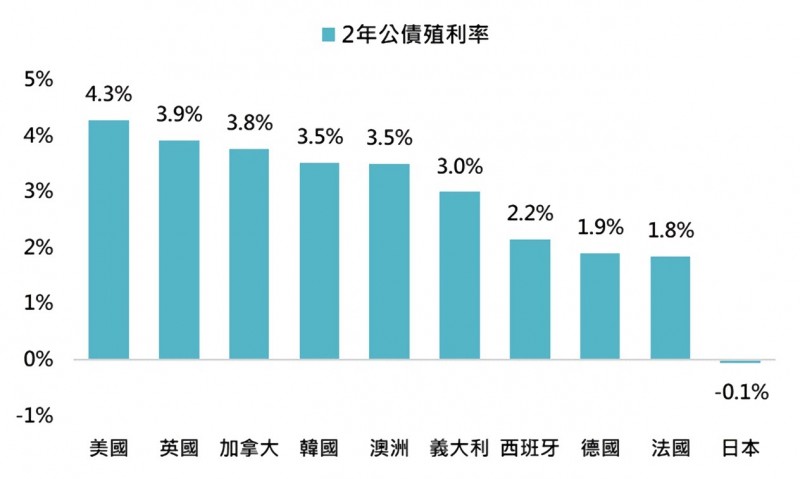

3. 美國短期公債殖利率突破4%,不利低品質資產

美國公債吸引力超高:

美國目前2年公債殖利率已經逼近4.3%,高於其他已開發國家,而且美國不像歐洲國家面臨天然氣供應不足的能源危機,經濟前景也更加健康。按照聯準會目前的升息路徑預估,美國2年公債殖利率很可能於明年突破5%。而當品質最高且沒有違約風險的美國公債殖利率高達5%,其他品質較差的資產必須提供更高的潛在報酬或殖利率來吸引人,但其他經濟更脆弱的國家或是經營出現問題的企業又該如何負擔更高的融資成本?「鉅亨買基金」認為美國很可能長時間將聯邦基金目標利率維持在較高水準,品質較差的國家或企業會面臨資本外逃壓力,更看好不怕美元融資成本上升的高品質資產。

鉅亨投資策略

美元高品質資產不能少: (相關報導: 股民極恐懼 大摩:美元超強恐引爆金融、經濟危機 | 更多文章 )

無論是積極還是保守型投資人,在全球通貨膨脹率居高不下,且美國正把全球一起拖入高利率競爭的當下,一定要將美國公債或投資級公司債券組成的美元高品質基金納入資產配置中,以減輕全球經濟可能陷入衰退帶來的下跌。