投資股票難免會碰到被套牢的情況,多數人可能會視而不見,靜待股價回升,或是持續加碼攤平,但這些都不是理想的做法,適時停損才能控制風險,並讓資金重新獲得應用。

套牢了應該怎麼辦?市場多數的投資人,常在持股套牢後就假裝忘記,認為最後股價一定會漲回來,或者連續加碼攤平,直到最後認賠殺出。然而比較理想的做法是,有一套完整的投資策略,從企業評估、資金分配控管,甚至是績效管理,來執行每一次交易,確認到底應不應該停損?或者何時該停損、怎麼停損?

所謂停損,最難受的就是要面對虧損的實現,承認自己做出錯誤的投資決策。不過,好處相對也不少,最主要就是風險得以獲得控制,使得帳上損失不會繼續擴大;其次,不需要承擔市場的不確定性,可以放鬆自己的心情,睡個好覺。最後,賣出被套牢的股票,可以讓你的資金重新獲得應用。當然你也可能賣在最低點,這時就需要做點功課,來確認什麼狀況下你應該執行停損。

3類投資人

停損思考角度各異

投資策略因人而異,說不上孰優孰劣,適合的就是好;停損的判斷也因此而有所不同,但整體而言市場有3大類的投資者對應不同的停損思考:

第1類:依靠總體經濟與企業基本面數據分析。在經歷一段長期的景氣上行,一旦總體經濟轉壞開始下行,產業之間互相的影響也會導致企業營收開始衰退,做為波段投資人就要考慮停損或者減碼來應對。

而面對個別企業時,如果企業認列較大的損失,或者丟失長期的訂單、經營團隊大幅度變動、操守出現疑慮、產品研發未能符合市場期待、銷售成長動能消失與衰退,或是純利長期持續下降,那就需要深度關切來判斷是否需要做出停損。

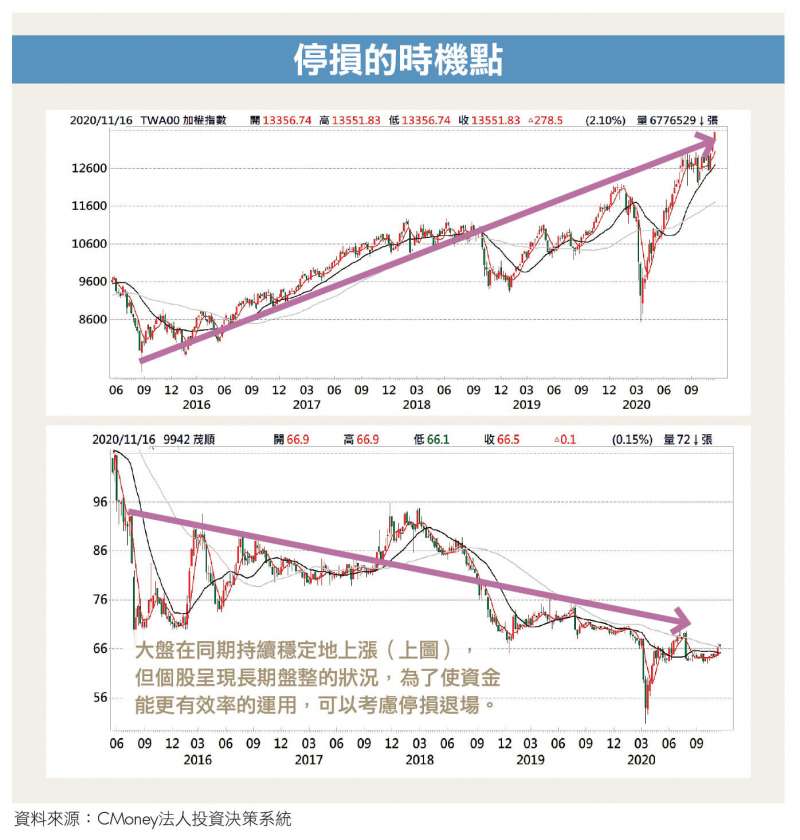

第2類:依據籌碼與技術分析交易。這類投資人的交易會比前者頻繁,因為不論停損或停利,只要到達當初規劃的目標或停損點,就要立刻執行交易。停損點的設法,則可以用百分比或固定金額,或者依據成交量所形成的頭部或底部。甚至為了追求資金效益,在投入一段時間之後,股價如果沒有反應,也可以做出停損。

第3類:相信資本市場長期會永續成長的指數型投資人。依據過往長期數據來看,只要資本市場存在,最強勢的國家或者全球指數就會持續向上,但其間往往不乏長達數十年的經濟盤整低成長期;這類投資人要考慮的是自己的生命周期是否會遭遇此類狀況,所以投入前就必須先想好將來的退場計劃。

簡言之,就是當買進的理由消失,便可考慮停損或停利出場。至於停損的比例可以是降低3分之1持股,或是一半持股或是全部賣出。判斷的標準有兩個,一個是當初買進前設定的策略,另一個則是減碼到讓自己可以安心睡覺的比例。

舉凡投資,大家心裡想的都是獲利,沒有人願意套牢停損,所以要如何減少停損狀況一再發生,反而是我們在進場前應該先做好的功課。

做好企業評估、資金控管

減少停損狀況發生

首先在買進前做好企業的評估,不論是財報、產品或經營團隊,在選擇穩健績優企業的前提下,只要持股足夠分散,就算最差的狀況有個別企業宣告破產,風險也已經被控制在一定的範圍之中,甚至可以不需要停損。

其次要控制好投入資金的比例,也要避免過度頻繁交易,不要讓手續費成為虧損的一部分。當然如果你是本專欄的忠實讀者,你會知道使用平庸投資法:買進優質的投資等級債券或公債持有到期,並搭配指數ETF,就可以避免很多需要停損的狀況發生。

本文/圖經授權轉載自Money錢。(原標題:股票被套牢,該裝死或割肉?3種思考模式,抓對停損時機)

責任編輯/焦家卉