最後,無論有多愛多看好某支股票或某家公司,請定額投資,不要單押或重押某一家公司的股票,如果真的哪一天某一家公司遭逢天災人禍,結果倒了,也不用太擔心,這只是投資部位的1/100(如果持有100家股票的話)。

想法四:具有技術領先或寡佔性地位的股票,儘管股息殖利率不高,還是得持有。

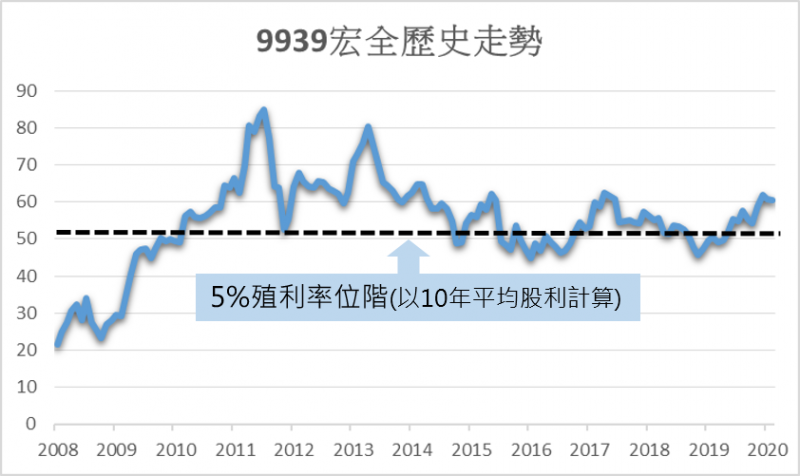

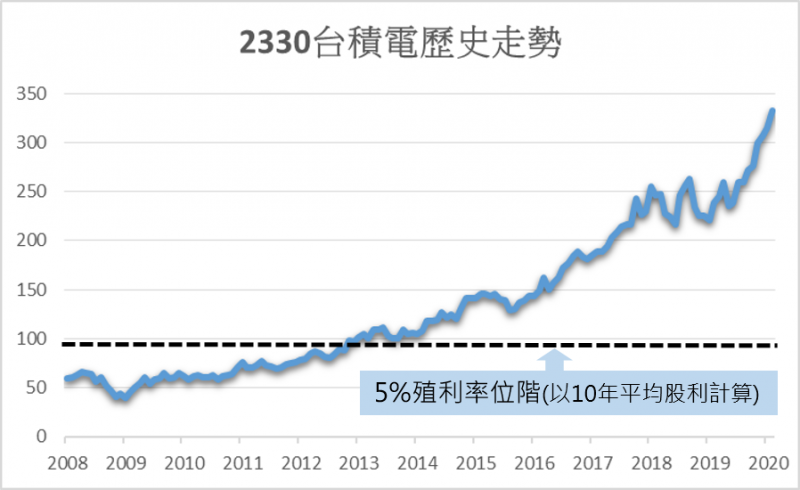

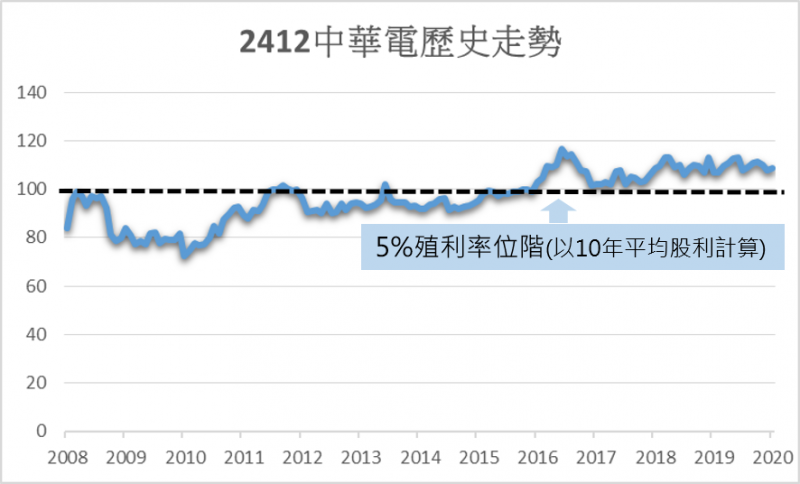

加思揚存股篩選標準為5%的股利殖利率,但有些公司股利殖利率只有3%,但仍值得長期持有,原因在於該股票的產業特性可能有技術領先、官股概念或寡佔性地位,市場給予的本益比較高,又或者該公司的營運規模仍在擴張,成為股價與股利雙漲的成長股,例如台積電(下圖)就是股價股利雙漲的成長股代表,而中華電則是官股概念的代表,因此也值得列入存股的目標名單。

長期而言,台積電與中華電信的股價偏高,股利殖利率其實都在5%以下,這就是技術領先或寡佔造成的現象,儘管殖利率較低,還是必須持有及存股,因為這些股票今年不買,明年價格可能更高,會更不敢買,或許股災時再買也可以,但是股災何時來臨,卻沒人說得準,卻白白的浪費了歷年股息與可能的資本利得。

想法五:每年配息所得應該再投入買股票,達到複利的效果。

在存股的過程中,每年五月底開始到九月都可能會有股票除權息,當存股的公司越來越多家,每年率先除權息股票所得的股息,也可買當年度尚未除權息的股票,當年股利所得即有複利的效果,例如:五、六月除息的股票,在七月即可領到股息,領到股息之後,如果八、九月有適合的存股標的,即可將股息再投入存股,讓股息的複利在當年即可發生,就這樣不斷的讓股息再投入,一直持續到退休沒薪水的那天,複利的效果應該很明顯。

台股季配息或半年配的股票仍屬少數,在美國季配息是常態,甚至月配息也所在多有,所以複利的效果更好,儘管複利效果不如美國,但股息持續再投入也才會有複利的奇蹟。愛因斯坦曾說過:世界的第八大奇蹟是複利,如果我們懂得複利,就可以賺到錢,而第八奇蹟是我們自己可以把握創造的!

想法六:隨時保有一筆資金,在大跌或崩盤時加碼。

在投資存股之前,應當要有相當的風險意識,股市不是只漲不跌,要預設最糟的狀況,如果股市崩盤,個人急需用錢,被迫在低點賣股,則存股複利的目標就大打折扣了。因此要先預留2~3年的生活費,生活費可以分批定存,需要時分批解約,免得金融海嘯再度來臨,工作不保,需要賣股求現,剛好賣在最低點。如果預計投資100萬存股,加思揚會保留20~30萬的現金定存(非上述生活費),大盤如果跌破十年線或者崩盤就有可以加碼的資金,這時買入股票的股利殖利率可能是之前的2~3倍,也更有可能創造更大的資本利得。