從上面這四組模型我們可以很明顯地觀察到:

(一)預期有高成長性的公司,估值會比成長性低的公司高,類似於本益比的「估值/第一年預期現金流」也會高很多。

(二)當高成長性的公司出現成長率修正時,其估值下修會遠比低成長性的公司劇烈。

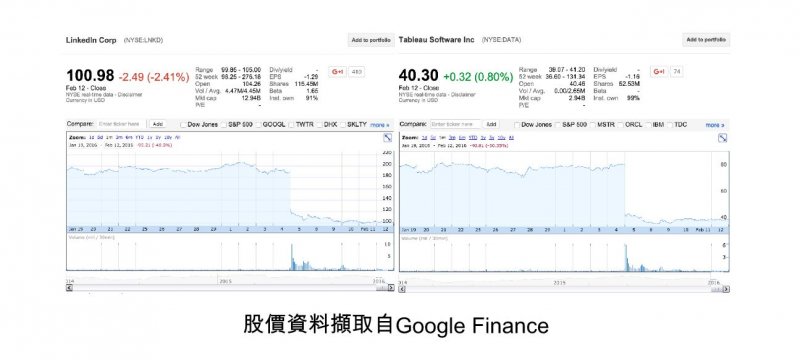

這裡我們其實已經找到了LinkedIn和Tableau股價巨幅下挫的原因:原本市場一直預期兩間公司會維持多年的高成長率,因此給予他們相當高的估值,但他們在二月四日所公佈的公司財測中的成長率比起「市場預期」低,因此導致所有估值模型都得進行修正,導致股價巨幅下挫。

其中LinkedIn在公佈財報和財測前,原本華爾街的預期共識是其2016年會達到$3.91B的營收,比起2015年的$3B應該成長30% ,但公司公佈的新財測落在$3.6B左右,成長率掉到了20%。雖然詳細的估值模型中必須將所有自由現金流和未來多年的成長率都重新修正,但研究過前面四個估值模型的讀者們現在應該可以理解股價重挫40%並不一定是很誇張、很不理性的事情,很可能只是「合理的」股價修正,而LinkedIn從二月五日到今天為止的股價的相對穩定,似乎也反映出華爾街已經迅速達到新的估值共識,這是一個理性的共識。

Tableau的故事也相去不遠,在他們公佈的財報中,他們將預期的2016年營收從原本的$845m~$865m下修到$830m~$850m,對應到2015年實現的全年營收為$653m,這表示成長率從29%~32%下修到27%~30%,下修幅度似乎沒有LinkedIn大,但顯然在華爾街玩家的估值模型中,這樣的下修牽連更多的自由現金流和參數的修正,最終導致其股價接近腰斬。和LinkedIn相同的,Tableau從二月五日到今天為止的股價的相對穩定,也反映出華爾街已經迅速理性達到新的估值共識。

換句話說,最少從基本面估值模型的角度來說,兩間公司的股價巨幅下挫,很有可能單純只是因為這兩間高成長率的公司成長率下修的關係。成長率下修不代表兩間公司瞬間從好公司變成爛公司,有可能是之前市場預期成長率過高,也有可能是短期效應,如果成長率在明年重回高水位,股價也有可能快速爬升。

換句話說,LinkedIn和Tableau的「股災」事件,並無法用來證明「泡沫」的存在。在最鬆散的定義中,「泡沫」是不理性地相信股價會永遠攀升,而LinkedIn和Tableau日前所受到的震撼教育,似乎更像是理性地根據新出現的資料修正股價而已,只是剛好兩間都是高預期成長的公司,因此修正起來也特別劇烈。