2018年已將進入第四季,今年的經濟景況目前為止算是持平發展;但從各專責機構與研究單位數據顯示,2019年的經濟發展預測卻往下修,以較悲觀的方向看待,值得大家持續關注。

過去一個季度以來,國際金融市場走勢極度分歧,投資人如果過度交易,恐怕受傷不輕。主要國際股市之中,目前跌破年線並且年線方向往下者有:香港恆生指數、菲律賓綜合PSEI指數、上證指數、南韓綜合指數、俄羅斯RI S I指數與馬來西亞指數,其中,上證指數跌跌不休,至筆者截稿為止,2018年跌幅超過17%,令喜歡投資中國市場基金或ETF的投資人心灰意冷,仍在期待長期趨勢扭轉的那一刻。

除了幾個年線翻空的市場必須提高警覺之外,多數市場指數依舊站在年線之上,不過,能夠在過去一季持續創下新高者僅有印度S E N S E X指數、澳洲指數與N A S D A Q指數三者,其他市場年線雖然保持上揚,但是都處在狹幅整理之中,等待市場趨勢明朗。

第四季開始反應2019年經濟展望

市場趨勢究竟何在? 還是得從「大數據」研判。筆者依舊引用國際貨幣基金組織(IMF)7月13日最新發表的《世界經濟展望》資料,由GDP成長率數據嘗試預測未來投資展望(參考表1)。

表一數據為國際貨幣基金組織預測2018年與2019年全球GDP成長率將達到3.9%,顯示全球GDP成長率在2019年之前處在穩定增長的狀態。但是,表一數據較過往值得注意之處有二:1.部分主要經濟體的成長率已經來到高峰,2019年GDP成長率將開始下降,因此,自2009年以來接近10年的經濟循環將面臨能否持續下去的挑戰。特別是全球金融市場龍頭的美國也在2019年GDP成長率下降的名單中,為2019年金融市場敲響一聲宏亮的警鐘(此重點已於《台灣銀行家》第102期說明)。2.7月13日國際貨幣基金組織最新經濟預測,部分主要經濟體與2018年1月G DP成長率預測值出現下調狀況,這是過去數年中不曾看過的。過往只要全球經濟穩健復甦,國際貨幣基金組織發表最新經濟展望預測多是調高某些經濟體的GDP成長率,「越來越好」的成長率數據支撐了市場長期多頭的走勢,本次報告非但沒有見到任何一個主要經濟體上修GDP成長率,反而有4個主要經濟體下修1月報告的GDP成長率預估值,暗示2019年投資人必須加強風險意識。

股市是經濟的櫥窗,經濟好壞會以指數表現;股市也會領先基本面,通常提前反應一至兩季。過去一季國際股市分歧的表現,已經真實反應2018年美國發動一連串主要針對中國的貿易行動,美國是最大的贏家,中國則是最大的輸家,其他國家的經濟成長受到或多或少的負面影響。如果中美貿易僵局沒有在第四季出現轉圜,美國決定再對2千億美元中國商品徵收關稅,全球經濟成長的前景將面臨更大的風險。

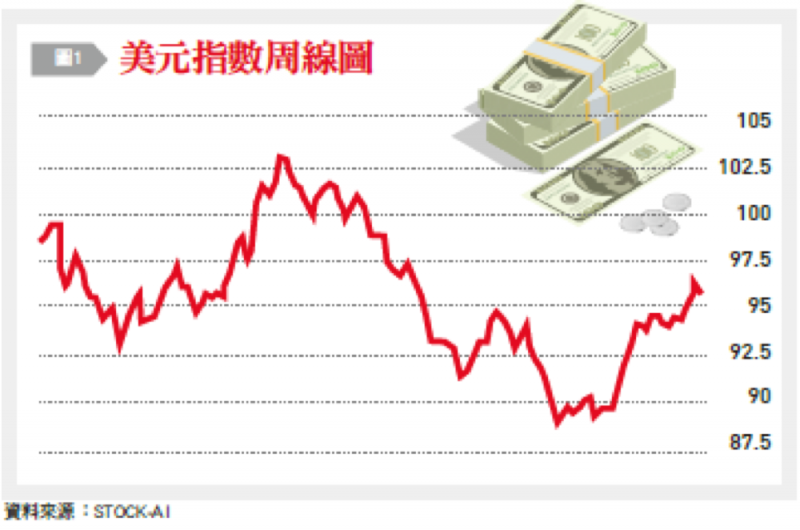

美元指數保持強勢 市場震盪加劇

2018年上半年美國聯準會(Fed)升息兩次,美元指數8月中旬來到今年高點97(參考圖1)。強勁的美元走勢讓美國總統川普(Donald Trump)7月與8月兩次重批聯準會的升息做法,認為強勢美元不利美國,喊話過後也成功壓抑美元漲勢。但是,第四季對美元走勢的利多並未改變:1.聯準會下半年仍有可能升息1至2次;2.新興市場面臨通膨與匯率壓力。以上兩原因都促使國際資金流向美國的趨勢難以逆轉,美元指數第四季仍有機會往上走強。

美元走強代表其他貨幣兌美元匯率走貶,商品價格走跌,也將引發多項金融市場的化學效應。最嚴重的效應當屬金融危機,例如8月土耳其才發生過貨幣危機,適時地提醒投資人新興市場還有不少國家經濟體質非常脆弱,不排除當第四季美元再度走強時,新興市場再次發生金融危機,引起股市與匯市短期震盪。即便沒有發生金融危機等短期風險,美元走強對其他非美股市也非好事,匯率貶值將引起資金流出該國,股市在外資撤出之下,難有表現。綜合以上論述,2018年第四季投資展望並沒有太多樂觀的理由,美國股市與印度股市在過去一季表現雖然亮麗,但是過去一季已經累積相當大的漲幅,如果想在第四季做一個「技術面」的回檔修正,也是合情合理。

股市保守氣氛濃厚 中小型股等待籌碼穩定

第四季股市展望方面,美國科技巨擘亞遜、蘋果與谷歌繳出漂亮的財報,過去一季,甚至2018年以來股價頻創新高,也讓NASDAQ指數在2018年至今漲幅超過10%。一般認為,這幾家科技巨擘的營收與獲利仍將保持高成長狀態,只要股價略微回檔,就會吸引重量級的投資機構買進。例如股神巴菲特(Warren Edward Buffett)旗下波克夏・海瑟威控股公司(Berkshire Hathaway)第二季持有之蘋果股份由第一季的2.396億股增加5%,約達到2.52億股,波克夏對蘋果的持股率由第一季的4.8%攀升到約5%,這是波克夏2018年連續第二季加碼蘋果股份,蘋果也成為波克夏持股最多的公司。以巴菲特操作慣性來看,看好的標的必然長期持有,並且在目前股票市場保守氣氛濃厚下,大型股較易獲得市場青睞,投資人可以關注第四季美國大型龍頭股的股價表現。

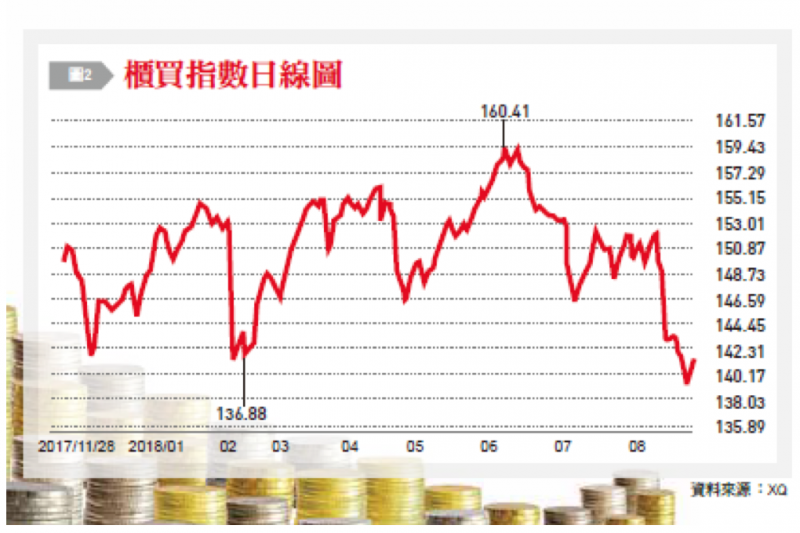

回到台北股市方面,2018年上半年市場以「漲價題材」的中小型股作為多頭漲勢重點,其中,又以被動元件、矽晶圓與工具機三個次產業特別突出,許多公司在營收與盈餘逐月、逐季走高下,上半年累積動輒5成,甚至一、兩倍的漲幅。在第102期的文章中,筆者指出這些上半年強勢產業的績優股已經累積驚人的漲幅,第三季股價應該會大幅震盪,投資人要特別注意乖離過大的問題。一個季度已經過去,這些中小型股股價果然出現重大回檔,許多公司不但吐光今年的漲幅,目前仍在持續破底。從(圖2)櫃買指數日線圖也可以看到過去一季以來,代表中小型股的櫃買指數跌幅很重,櫃買指數6月7日來到短期高點160.41點之後,至8月中旬跌破140點,指數已經非常接近2月的低點,可是集中市場的指數還在10,800點附近,離2月的低點10,189點還有一段距離,顯見過去一季中小型股的投資人受傷嚴重。所以第四季中小型股仍要花費一段時間整理籌碼,等待多頭題材發酵。

大型股則在氣氛高漲下,過去兩個月吸引保守資金紛紛進駐,包括水泥、塑化、金融、電信或電子股,第二季其實都繳出不錯的財報,並且本益比亦無特別偏高,法人也開始明顯回補持股,此趨勢在中小型股大幅震盪時仍將繼續下去。此處,還是要追蹤台灣半導體產業的發展趨勢,畢竟半導體類股影響台灣加權指數甚劇。台灣市值第一大的公司台積電,於7月19日法說會雖然再度下修2018年的營收成長為7%至9%,資本支出下修至100至105億美元,但是強調7奈米製程會從2018年第四季開始貢獻營收,股價走勢也在法說會之後呈現利空出盡。以近期台積電各項新聞分析,大客戶往7奈米製程移動的數目越來越多,預期2019年台灣半導體產業有機會在龍頭股領軍下脫離整理狀態,第四季台股出現明顯回檔時,也可特別留意半導體個股。

總之,第四季投資展望保守,初期應以大型股走勢較為穩定,中小型股則必須等到籌碼穩定之後看個別產業狀況,有題材的產業才有機會力爭而上。

*作者為大唐投資董事長。本文經台灣金融研訓院授權刊載,精彩全文詳見《台灣銀行家雜誌》2018年9月號。