隨著比特幣價格瘋狂增長,專業的金融分析文章(而非唯恐天下不亂的網媒)也開始出現了對於比特幣價值的討論,其中有幾篇有提到所謂的本徵價值(intrinsic value)。在金融理論中,一個資產的本徵價值來自於該資產所有未來預期會產生的淨現金流的現在價值的總和。根據這個理論:

一棟房子的本徵價值,來自於這棟房子未來所有預期會產生的租金,扣除管理和修繕等支出,根據這樣的淨現金流波動的風險(依空租率、逾期率等估算),折扣到現在的時間點加總而得。

一支股票的本徵價值,來自於這支股票未來所有預期會產生的現金股利,根據每筆預期現金股利的風險程度,折扣到現在的時間點加總而得。

一張債券的本徵價值,來自這張債券所有未來的利息收入,以及到期償還的本金,根據利息和本金全額支付的可能性高低,折扣到現在的時間點加總而得。

本徵價值代表的是在完全理性、完全流通的金融市場上,一個金融資產應得的估值。市場交易價格不一定會接近本徵價值——事實上市場價格大多數時候是背離本徵價值的——但如果沒有本徵價值,市場將只能憑空交易,沒有一個核心根據。

在這個理論下,一棟房子不管是自住,還是出租,還是閒置,本徵價值都來自於這棟房子「假設為出租」所能產生的預期未來現金流。如果一棟房子因為某些原因(例如列為古蹟)而永遠無法出租收益,也無法取得其他的現金流(例如歐盟補助),那沒不管這個房子位於多麽精華的地段,蓋得多麼富麗堂皇,其本徵價值只能是零(甚至是負的,如果考慮到保養費用)。

如果是股票的話,假設公司因為某些原因,儘管很賺錢,但卻永遠無法發行現金股利,那麼這間公司就算現金水位節節攀升,其股票價值只能是零。

同樣地,如果有一檔債券是由小國發行,結果因為發生軍事政變,新政府永遠凍結所有資金外流,那這檔債券對於外國的持有者的本徵價值就會變成零。

總結來說,如果一項資產未來不會產生任何淨現金流,那麼其本徵價值就是零,甚至是負的,如果我們把營運和交易之類的成本都算進去的話。

根據這個理論,比特幣的本徵價值為零,因為比特幣本身不是一個會產生未來淨現金流的資產,不管比特幣的市價漲幅多麽驚人。

人類歷史上有另外一個歷史悠久的資產和比特幣有點像,那就是黃金。

上圖是2014年到2016年全球黃金的每季需求量,單位為公噸。這些黃金需求量的需求原因由下到上分別為科技工業應用(淺藍色)、投資(深藍色)、珠寶(灰色)以及央行黃金儲備(紅色)。

這四種需求中,只有科技工業應用(淺藍色)是真正會產生未來現金流的。

舉例來說,因為其不鏽且易塑形的金屬特性,自古以來黃金廣泛被用在填牙上,這些黃金將反映在填牙治療的帳單上,賺得附加價值。以半導體業來說,台積電所採購的黃金,將會被加工為封裝接線(bond wire),在最終的晶片單價中賺得額外的附加價值。其他的科技工業應用包含太空、玻璃等,這些應用都會以產品加值的方式,產生個別的未來淨現金流。

而投資、珠寶以及央行黃金儲備則不會產生這樣的淨現金流。針對黃金的投資是零和賽局,交易黃金賺到的和賠掉的現金總額是相抵銷的。珠寶本身沒有產生現金流的能力,其增值或者貶值也是買賣雙方的零和賽局。央行儲備更是非關現金流,儲備水位雖多有公式或者甚至法律依據,但這些公式和法律根據的也是「歷史經驗」,這些儲備黃金本身不事生產,不會產生任何經濟加值和淨現金流。

了解這些後,我們會看到唯一會產生經濟加值和淨現金流的科技工業應用,其每季需求相當穩定(柱狀圖最底下淺藍色的部分),大約落在80公噸到90公噸之間。但其他三種需求的波動性就很大,而且投資和珠寶應用對於黃金的需求遠高於科技工業應用。事實上就算是其他三種應用需求量最低的2015年第2季,科技工業應用也只佔了總體需求的不到10%,在需求最高峰的2016年第1季,科技工業應用更是將到6%左右。

換言之,不管經濟好或壞,聯準會利率高或低,這個世界對於黃金的需求裡,絕大部分都和能夠產生未來現金流的科技工業應用無關,因此黃金的價格主要取決於市場上買賣雙方的交易動態,而非經濟學上的基本供需。

上圖是過去20年來黃金的價格。可以看到1998到2000年的達康泡沫期間,以及2000到2003年泡沫破滅以及恩隆會計醜聞案期間,金價大致上維持相同水準,並不受股市高低影響。爾後金價開始走高,有些讀者也許會認為是因為聯準會大幅降低利率用力印鈔票,人們擔心通膨而將資產配置往黃金。但事實上2004年開始聯準會逐步將利率從1%調高到2007年高檔的5.25%,這段時間金價反而是上漲的。隨後由於次貸風暴,聯準會迅速將利率降到接近0%,並追加量化寬鬆,將基本貨幣供給量推升到前所未見的程度,但金價反而在2013年開始下滑,這也讓放空次貸風暴一戰成名的約翰・鮑爾森從避險基金王座迅速跌落——他在2009年後轉而重賭金價將會長期上漲,基本理由正是聯準會印鈔太多。

經濟價值有限的黃金,為什麼會有這麼大的非經濟性的需求量,乃至於成為資產配置的一種類別?這牽涉到人類幾千年來對於黃金的心理層面的著迷,有興趣的朋友可以參考金融作家Peter L. Bernstein所著的《黃金的力量:一種著迷的歷史》(The Power of Gold: The History of an Obsession)。這裡我們只需要知道:一個沒有經濟產出和未來預期淨現金流的資產,仍然有可能因為某些原因,成為市場上交易的對象,但其價格機完全取決於買賣雙方的意圖,而無基本面的本徵價值支撐。

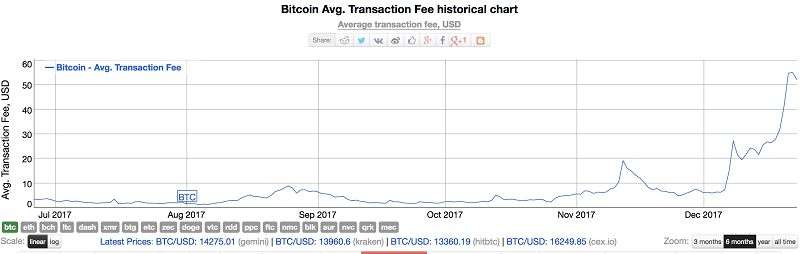

這正是比特幣的現狀。比特幣取代貨幣的論點已經是一個笑話,區塊鏈交易成本低的論點也因為投資人對於比特幣的狂熱而被逆轉(見上圖),所有比特幣有潛力促成的金融和經濟革新,都被淹沒在投資人瘋狂的投機炒作裡,比特幣的價格就像是黃金一樣,無關基本面的本徵價值,只關於買賣雙方的交易動能。

本文截稿的前一天,比特幣(乃至於所有加密貨幣)經歷了這波瘋狂爬升以來最大的快速下跌,一度從最高點的$20,000回跌到$15,000左右。所有瘋狂追逐比特幣價格高漲的新聞媒體,自然也見獵心喜地瘋狂報導「泡沫破滅」。

事實上比特幣到底是不是泡沫,或者這個泡沫到底是不是正在破滅,都不是重點。重點是大家可以看到比特幣大幅回跌是非常突然的事情,儘管許多媒體揣測其背後的原因,事實上是:一個沒有經濟基本面和本徵價值的金融資產,要上漲和下跌都是不需要原因的,當市場情緒偏多,價格就會瘋狂上漲,市場情緒偏空,價格就會突然下跌。

總結來說,比特幣很有可能會成為像黃金一樣的存在,其價格取決於多空雙方的「信念」,其存在有著資產配置的風險分散效果,但是所有應用上的更大理想,像是智慧合約以及分散式帳本的優點,就別再想了吧!

在人類的貪婪前,一切理論都是沒有意義的。

*作者為台灣大學電機畢業,在台灣、矽谷和巴黎從事IC設計超過十年,包含創業四年。在巴黎工作期間於HEC Paris取得MBA 學位,轉進風險投資領域,現為Hardware Club合夥人