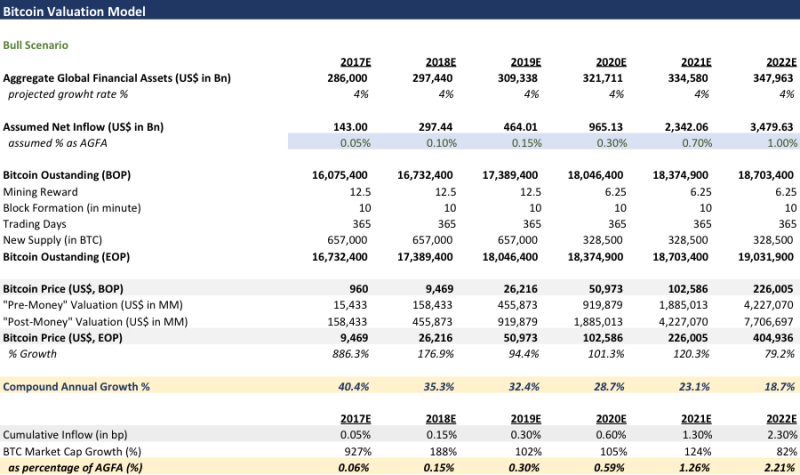

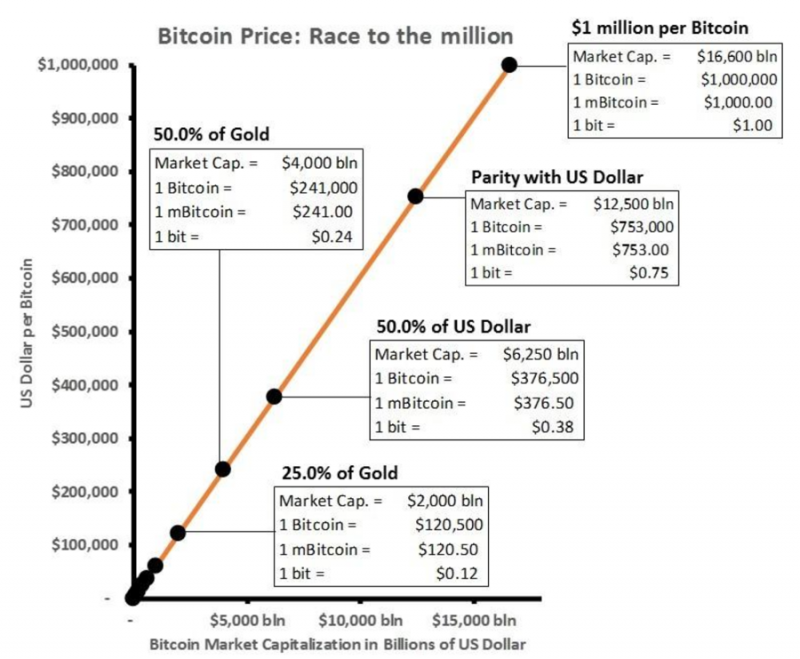

根據坊間保守估計,全球金融資產的總量,可能高達300兆美元。考慮通脹與槓桿效應,保守假設年均增速為4%,則在比特幣區塊鏈核心演算法中定義的每四年增量減半的性質不變的前提下,若在2017年到2018年有0.15%的全球金融資產總量進場囤比特幣,2018年年底一枚比特幣的市價就可能超越26000美元。資產的累積淨流入若在2022年達到全球金融資產總量的2.2%,約當於黃金在2017年的總市值(7.7兆美元),則比特幣的價格將高達40萬美元。

倘使這個簡化的估值模型成立,投資人對比特幣現貨價與期貨價的思考框架就不難理解。在過去九年中,但比特幣一直未能進入主流金融市場,許多主流金融機構與投資人不僅無法明暸比特幣背後的區塊鏈技術,甚至連到哪裡開戶都不見得清楚,就算能開戶,如何在既有的會計與風控系統中認列這筆難以定性的準金融資產,又是一個大問題。這意味著,全球市場中比特幣的現貨庫存的分佈高度不均,從主流市場的角度看,是高度短缺,或高度被囤積。

早期比特幣挖礦不像現在這麼資本密集時,雖有很多餘額流出,但許多可能因為私鑰遺失而無法被動用,對市場而言,相當於深海沈船中的黃金,實際上可供出售的存量,低於中本聰演算法規定的2100萬枚上限,加上事實上難以購買比特幣,可以推估,芝商所期貨價對現貨的基差將隱含相當高的風險溢價與很低的便利收益: 奇貨可居的心理。

如何利用、善用、甚至操縱這個心理,就成了加密貨幣與區塊鏈業者、主流金融機構與主權國家之間爭奪比特幣定價權的主導動機。由於芝商所即將推出的比特幣期貨是以美元現金結算,主流金融機構與金融霸權國,是否得以透過芝商所的期貨交易來「合成」一間比特幣與數位資產的中央銀行,更是關鍵。

從比特幣礦工的角度觀察,礦工投資特種晶片與尋覓低電力成本的地區設立比特幣礦場,透過算力認證比特幣區塊鏈上的交易,協助維繫比特幣網絡的安全與增長,本質上是在提供資本密集的市場基礎建設。在晶片與水電及薪資仍須用法幣支付的情況下,礦工必須出售比特幣以維持營運。坊間各種比特幣交易所一般來說都是撮合現貨交易,且流動性仍未達到主流金融機構需要的規模,許多礦工又是現貨交易所的大戶或莊家,甚至自己營運交易所,分散風險的需求極高。一旦出現主流金融機構支持的期貨市場,在正價差的情形下,礦工可持有一部分挖礦所得的現貨,出售期貨鎖定利潤,進行套期保值,甚至完全透過期貨操作來管理現金需求,並囤積比特幣作為影響市場心理的籌碼。