2016年6月24日,「英國脫歐」公投的結果出爐,脫歐派以51.89%對上留歐派的48.11%,英國將要退出歐盟!這則令人意外的消息在當天引發全球金融市場的震盪。「脫歐」的主要原因之一,源自於歐盟對於會員國的約束,甚至不少規定已經內化成國內的法律,深入影響各國民眾的生活與商業運作。

舉個有趣的例子來說明吧。歐盟規定會員國不能賣「太彎」的香蕉。鉅細靡遺的規定讓歐盟國家更加緊密地結合在一起,但無法因地制宜的變通,不免引發部分民眾的反感。雖說歐盟看似為一個緊密的政治和經濟聯盟,但事實上卻是一個結構上「該鬆不鬆」、「該緊不緊」的畸形怪物。

2016年時,歐盟已有28個會員國,其中19國使用統一的歐元──也就是說,大多數的歐盟國家已經成為「貨幣聯盟」。之所以說這樣的結構是「該緊不緊」,主要是因為歐元區欠缺財政聯盟,甚至在2010年歐洲主權債務危機爆發前,銀行聯盟也沒有成形。各國基於主權的考量,不願將財政權和銀行監管權交出,只願意將貨幣政策交給歐洲央行(European Central Bank,簡稱ECB)。回顧2008年金融海嘯發生後,美國幾乎同時祭出貨幣政策和財政政策,聯準會也以銀行監管機構的身分,積極介入銀行的運作,因此迅速穩住局勢。反觀歐洲主權債務危機發生後,在缺乏統一的財政和銀行監管之下,僅靠歐洲央行就想力挽狂瀾,可以想像困難度有多麼地高啊!

由於歐盟無法直接介入會員國的財政,為了讓貨幣聯盟持續運作和擴大,因此制定了《穩定與增長協定》(Stability and Growth Pact),內容規定會員國的財政赤字不得超過GDP百分之三以及債務水準不得超過GDP百分之六十。貨幣政策和財政政策像是一個國家的雙腳,當遇到危機時,通常要雙腳並用才能脫離險境。然而,歐元區的設計就像一隻腳被打斷後,裝上遙控義肢一樣。「義肢」在歐洲央行統一操控的情況下,會員國遇到危機時,只好用另一腳奮力奔跑,但無奈受到穩定與增長協定的約束,唯一能跑的腳又被一條繩索綁住。為了活命,會員國只好掙脫束縛,違反財政與債務上的規定。這樣的聯盟在設計之初,如果是因為政治上的阻力而不能健全組織的話,也應該嚴格審核會員國的資格,以及建立機制來動態介入。歐元區各國的經濟及財政狀况截然不同,令歐洲央行的貨幣政策無法滿足各自的需要,埋下債務危機爆發的引信。

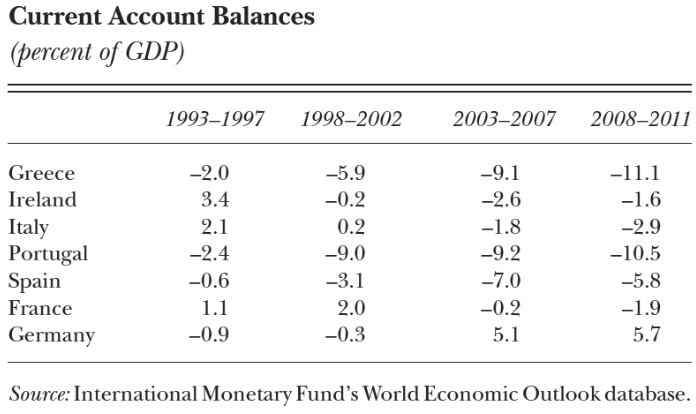

除此之外,歐元區的設計還有另一個結構上的問題,這項問題呈現在「經常帳」(current account)上。歐洲經濟的「前段班」如德、法兩國在經常帳的收支較能平衡,甚至產生順差,而「後段班」如「歐豬五國」(PIIGS)則呈現逆差擴大(見表3.1)。

表3.1 經常帳佔GDP比率。資料來源:Journal of Economic Perspectives, Summer 2012

為了平衡國際收支帳,資金由「前段班」借給「後段班」來支撐逆差。「後段班」以借款或發債的形式借入資金後,沒有將資金導入長期資本的投資,卻放任短期的消費和信貸,令國家只產生了暫時性的榮景。像是愛爾蘭和西班牙,信貸管控過於寬鬆,導致房市泡沫破裂後,銀行產生大量壞帳,放貸能力因此受限,政府為了維護金融體系的穩定和流動性,只好發債籌資救市。而希臘、義大利和葡萄牙則是沒有掌握金融海嘯前的榮景,將收入用於改善財政和債務水準,結果

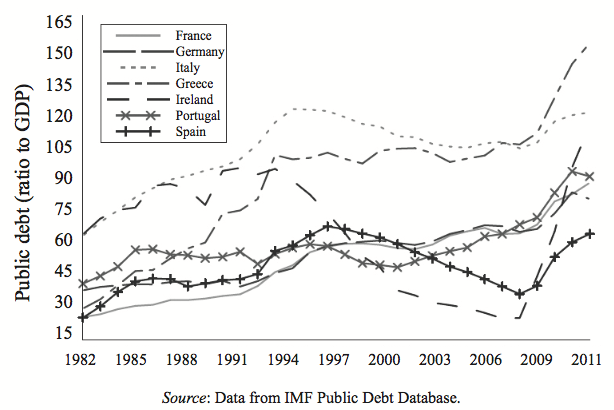

在2008年後,經濟放緩、稅收頓減,但支出卻難以同步下調,所以只好狂發主權債券來穩定局勢,導致政府債務佔GDP的比率直衝雲霄(見圖3.1)。

圖3.1 各國政府債務佔GDP比率。資料來源:Journal of Economic Perspectives, Summer 2012

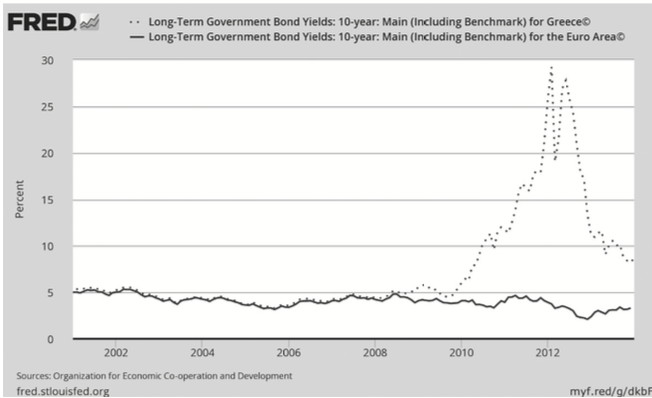

這些「後段班」國家的債券發行量大增還有另一項因素,就是發債成本不高。我們曾提過,發行人在決定新發債券的殖利率時,會以同年期的參考指標再加上一個數字,這個數字反映了發行人的信用評等。以2001年加入歐元區的希臘為例,在2009年之前的希臘公債殖利率(見圖3.2虛線)幾乎與歐元區公債殖利率(圖3.2實線)重疊,這便說明了希臘的公債殖利率並沒有被加上一個合理的數字,原因是信評機構給予錯誤的信用評等,而投資人便誤認為希臘公債和歐元區其他國家的風險相同,這些都是日後爆發希臘債務危機的主要因素。另外,這張圖同時傳達希臘在加入歐元區之後,竟然可以在高負債的情况下,還能持續以低息發債,無怪乎希臘政府沒有誘因和壓力來降低債務水準。歐元區「前段班」也享受著希臘借錢而拉動貿易的好處,對於希臘債務採取消極的態度。

圖3.2 希臘與歐元區10 年期公債殖利率。資料來源:美國聖路易斯聯邦儲備銀行經濟資料庫

2009年10月後,新上任的希臘政府宣布當年度的財政預測,數字從約6%的赤字(佔GDP的比率)變成12.7%,從而引爆希臘主權債務危機,信用評等在2010年4月被降為垃圾等級,債券殖利率在2011 年達到25%左右。

希臘的債務危機點燃了投資人對於歐洲主權債券的憂慮,尤其「後段班」的國家在發債上遇到困難,而殖利率的上升也拉高了利息支出,更加深了市場的不安,這種惡性循環將歐洲主權債務危機推向最高點。

歐盟、歐洲央行和IMF三巨頭(the European troika)在此時聯手救市,透過機制提供資金給需要的「後段班」國家,同時要求「後段班」國家遵守財政撙節措施和結構性改革。這兩項要求等於是要加稅、削減政府支出和民眾福利,並在各個層面產生巨變,不少「後段班」國家的人民上街激烈抗議。第一輪對於希臘的援助,沒有要求希臘主權債券的私人投資者承受損失,但在2012年3月展開對希臘第二輪的援助時,就要求私人投資者接受債券折現值約50%的損失 。

我們難以否定當時救市的必要性,因為穩定市場信心、提供流動性,才能避免國家和銀行體系崩潰。然而,無止境的救市措施與結構性改革是相互矛盾的,就像個成績不好的學生,卻被放在以學業為導向的學校,老師非但不讓他痛定思痛,努力唸書,反而在考試中疏於監考,甚至還故意把答案掉在他的桌上。

就算歐洲領導人無法回到過去,阻止不該加入歐元區的國家加入,但至少可以專注於債務規模的削減,以防主權債務危機再次降臨。可惜「借錢容易、還錢難」,根據歐洲央行的資料顯示,從2009年底以來,歐元區19國的政府債務佔GDP的比率由78%升到2015年年底的91%左右。最令人感到失望的是,2015年3月歐洲央行行長德拉吉(Mario Draghi)啟動了難以回頭的量化寬鬆貨幣政策,每月購買600億歐元的債券。到了2016年3月,歐洲央行宣布提高購債規模到每月800億歐元。量化寬鬆的貨幣政策不僅加深「減債」的難度,更使得債券殖利率遭到扭曲,失去價格示警的功能。以義大利為例,在「英國脫歐」公投之後,媒體報導義大利銀行的壞帳高達17%,恐將醞釀出下一場金融風暴 。一般來說,銀行所造成的系統性危機,最後總是由政府來買單。

然而,根據經濟合作暨發展組織(Organisation for Economic Cooperation and Development,簡稱OECD)的資料,義大利十年期公債於2016年7月底的殖利率為1.23%,仍然維持在較低的水準,沒有實際反映出倒債的風險,這必然和三巨頭捍衛主權債券的決心有關。看似無止境的量化寬鬆貨幣政策,正為歐洲債券規模的累積和價格的扭曲鋪上一條「 康莊大道」。說到這裡,你應該會感到好奇,「量化寬鬆」這個火紅的名詞到底是什麼意思?為什麼又和債券產生密不可分的關係呢?

*作者為經濟小說作者,曾出版《肯恩斯城邦:穿越時空的經濟學之旅》,2000年開始投身於金融界,曾任職美林私人銀行,擔任首席副總裁,現任職於歐系私人銀行,擔任執行董事。著作有財經奇幻小說《肯恩斯城邦:穿越時空的經濟學之旅》;本文選自作者新著《當債券連結國家命運:從債券投資原理看懂全球財經大事件》(大寫出版)