你應該知道的是:本次肺炎疫情重創全球經濟,美國會不會因此加入負利率國家的行列?總經研究社群財經M平方指出,借鑒歐元區和日本兩大經濟體邁入負利率時代的經驗,延伸思考美國一旦實施負利率環境,可能面臨的利弊為何。

本文重點

美國可能走入負利率嗎?雖然聯準會(Fed)主席鮑威爾強調尚無使用負利率的打算,將優先使用購債、資產負債表及前瞻指引工具,但全球確實持續朝向越來越低的利率進行,這樣的狀態也延伸出4項思考:

一、金融機構過去賺取利差的方式將不如過往,強迫面臨轉型。

二、電子貨幣將崛起,長線黃金也將受惠貨幣貶值。

三、負利率造成的資金行情仍需搭配政策未來的方向,以具有提高生產力的資本財與科技產業為主。

四、負利率對經濟的影響,或許短線有用,但以歐日的例子來看,卻造成了儲蓄率攀升、長期殖利率曲線平緩的窘境,可以看出若無生產力(創新)持續上升的支持,長期帶來的效果非常有限,甚至將傳遞負利率工具無用的訊號。

2008年金融危機後,全球景氣放緩、通縮風險升高,瑞典、丹麥、歐元區、瑞士、日本,以及匈牙利央行紛紛將主要政策利率降至負值,正式揭開全球負利率的序幕。

而近期,遠月的美國30天利率期貨首度突破100 ,透露即便鮑威爾不斷強調目前美國未有進入負利率的必要,但市場仍開始押注美國在本次肺炎疫情重創經濟後,有加入全球負利率國家行列的機會。雖然負利率未來發展的議題就如同橡樹資本(Oaktree Capital)創辦人Howard Marks所說沒有人能預測,但M平方仍希望借鑒全球短短十年的負利率歷史,嘗試延伸思考負利率環境下,未來可能的發展情境以及長線資本市場的投資機會與風險。

借鑒歐、日負利率成因與進程

我們最為熟知的負利率代表自然是歐元區及日本兩大經濟體,而他們其實面臨著相同問題:

1)長期通膨以及通膨預期低迷的環境

2)匯率強弱影響出口經濟

因此,希望藉由非傳統貨幣政策-負利率增加銀行放款意願,刺激投資及信用消費擴張,並維持匯率穩定以支持出口經濟,最終達到推動通膨回溫的目標。而歐、日進行負利率的方式如下:

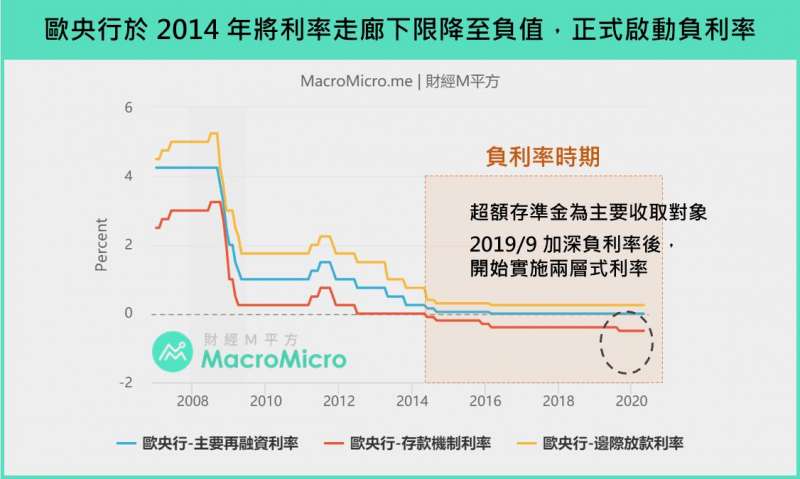

歐元區

2008年危機後,多次下調利率區間上限、基準以及下限,最終在 2014/6 將 歐央行-存款機制利率(下限) 調至 -0.1% ,正式步入負利率。由於政府存款有額度內豁免條款,因此金融機構將多餘流動性資金,即超額存款準備金存入歐央行部分,成為主要被收取負利率的對象(金融機構將錢存入央行,需要付利息給央行,以此刺激金融機構將錢釋出)。最新 2019/9 將下限進一步下調至 -0.5% 後,亦同步開始採取兩層分層方式,緩解金融機構壓力。

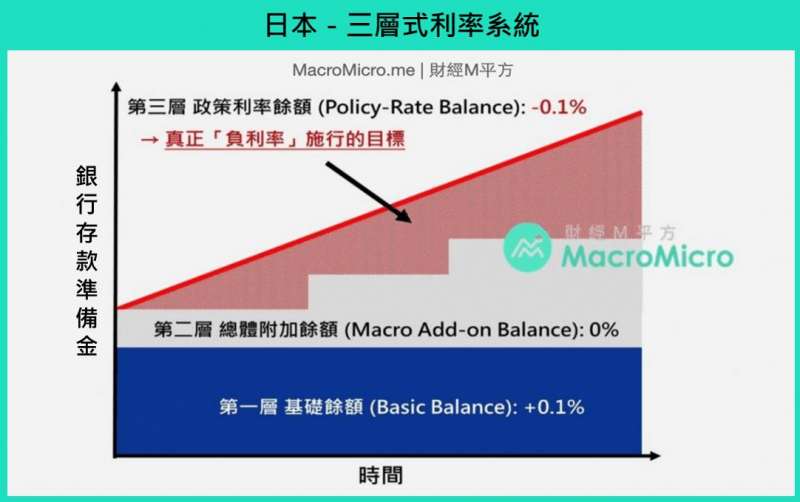

日本

長年實施寬鬆貨幣政策的日本,則採取針對性的三層負利率政策,集中於商業銀行的超額存款準備金,日本銀行(BOJ)為了降低對商業銀行獲利能力的影響,也將商業銀行的超額存款準備金於央行活期存款帳戶中進行分層:

第一層:計算銀行業於 2015 年 11 月份至 12 月份間,存放在 BOJ 經常性帳戶內的存款均值,各銀行業未超過此一均值的超額存款,BOJ 仍將支付 0.1% 的利息。

第二層:法定存款準備金不支付利息。

第三層:超額存款準備金利息,以達到負利率的效果。

美國擁抱負利率的可能性

回頭檢視美國近年狀況,雖然同樣也有通膨長年未達聯準會 2% 目標的狀況,但在疫情發生之前,國內就業市場強勁、民眾 消費穩健,同時美元仍為全球霸權貨幣,因此即便長年貿易、財政雙赤字,甚至中美貿易戰帶來經濟前景不確定性,匯率也在 2015 年聯準會緩慢升息以及避險資金流入的情況下,逐漸回升。若非出現始料未及的 新冠肺炎疫情 ,迫使美國進行全國性的減災措施,導致就業市場、終端需求的重創,美國的負利率恐怕根本不會被市場討論。

這也是疫情發生以來,聯準會快速降息至 0 ~ 0.25% ,並配合財政部進行了無限 QE 、危機時期融通措施、各市場針對性的流動性挹注以及史無前例的市政債、企業債購買,推動聯準會資產負債表飆升 68% 至 6.9 兆(原4.1兆)。鮑威爾仍強調儘管經濟前景面臨高度不確定性,美國經濟復甦階段也一定需要更多的財政及貨幣政策支持,但是推出負利率仍不是目前委員們的共識。

雖然看起來負利率暫時不是美國首選的貨幣政策工具,但全球利率逐步降低,越往負利率的道路並未改變。從上述負利率的環境,M平方做了幾項延伸思考:

思考1:銀行/金融機構盈利模式將面臨風險,轉型勢在必行!

我們可以發現歐、日負利率效果集中在金融機構、商業銀行的超額存款準備金(銀行存於央行超過法定存款準備金的部分),主要原因在於負利率發展初期,銀行擔憂負利率進一步延伸到一般客戶的存款利率,恐會使一般民眾大量提取現金,並造成銀行擠兌的風險。

而過往銀行獲利方式不外乎存款-放貸利息差、銀行理財產品手續費以及自營業務,而保險業則以販售保單獲得廉價資金,並大量投入債市、房市及資本市場賺取利差及資本利得為主。然而這些在過去穩定賺取收益的模式在負利率環境初期,將因貸款利率下行、存款利率降低有限,導致銀行賺取的利差收窄。同時保險業也將面臨廉價資金優勢不再,投資收益愈發緊張、獲利不斷減少的困境。

長期隨著負利率國債,甚至負利率房貸的出現,更愈來愈僅能依靠資本利得獲取收益。銀行/金融機構的營利模式轉型的前景高度不明朗,而且對於資本價格上漲以及槓桿的依賴程度不斷提高。

負殖利率債券市值飆升,透露金融機構大量購買債券賺取資本利得。

思考2:現代貨幣理論、電子貨幣躍上檯面,黃金長線趨勢不變

現代貨幣理論

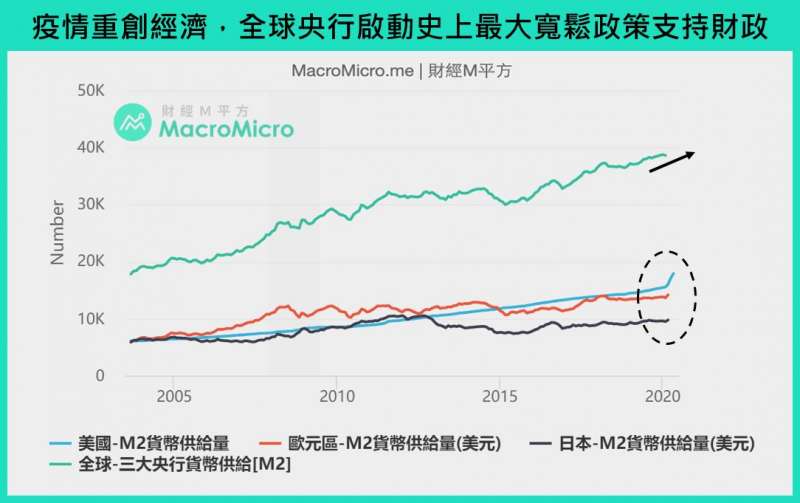

負利率發展至今,結合 新冠疫情 衝擊,全球主要國家發債做財政、央行大量印鈔挹注流動性,讓過去被學術界批判的現代貨幣理論(MMT,政府只要能印鈔,財政赤字就不會是問題)突然成為了現實,光是美國、中國、歐元區、英國、日本政府債務合計就已達 54.2 兆,而 美國 、日本債務佔 GDP 比例更達到 100% 以上,主要央行持有債務比例也逆勢在增加,聯準會 3 月啟動 QE 以來, 持有美債 比例自 10% ,短短一季時間就增長至 16% 。

電子貨幣

同時今年中國央行宣布數位貨幣 DCEP 進入測試、美國 Facebook 的 Libra 白皮書 2.0 也出爐,反彈聲浪與兩年前截然不同,主因為電子貨幣推出若與紙鈔貨幣使用匯率兌換,商品價格以不同支付方式、幣別標價,就能解決抵銷負利率政策的現金持有問題,同時亦能延伸過去美元霸權到紙鈔貨幣無法觸及的區域,如 FB 創辦人所說,將瞄準全球 17 億沒有銀行帳戶的使用者,而這些使用者也是過去美國利用霸權地位,輸出美元債務無法觸及的對象(美元貶值,則債務相對減輕)。

黃金

除此之外,黃金的最大敵人即是貨幣,當貨幣價值降低(利息低、通膨高,實質利率低),則黃金價值就會升溫。觀察未來若不單是紙鈔貨幣發行量激增,抑或是中、美電子貨幣擴大輸出全球,現金的價值都將貶損更為快速。這也使得實體商品(黃金)長線價值持續攀升。

思考3:資金行情,美國仍以科技/資產為主要受惠

市場預期負利率雖是為了支持財政部發債,但錢太多的短期效果就是使得資金回流股市。

全球實體經濟在疫情衝擊下,短期投資、需求均縮手,釋放出來的龐大寬鬆資金將難以收回;而擁有世界上最強的內需消費的美國,就成為貨幣政策放水下受益最多的國家。

疫情當前,美國資金大量集中於債市;而當疫情過後,消費回溫、政府支出投入建設資本財,或是科技產業創新,單位生產力提高而使得民眾收入增加、經濟需求好轉後,被迫停泊在超低殖利率的債市資金,就有機會轉而投入資產(資本財)或擁有高生產力的科技產業,包括原物料、房地產、政府支持的 5G 建設,以及持續創新高成長的科技股等。

於此情境下,(1)投資固定資產的企業與(2)有機會創造生產力的科技公司將最為有利,屆時,經濟增長就能自然平衡負債的攀升。這也是為何川普積極強調美國建廠,並持續施壓封鎖華為設計的原因。

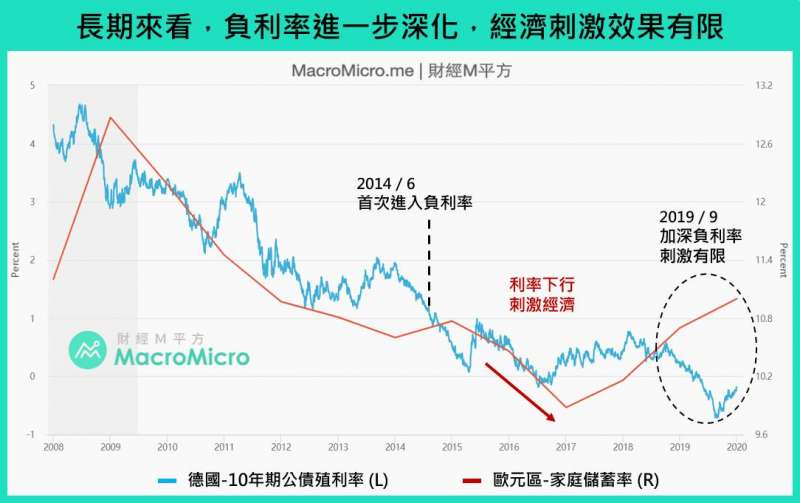

思考4:負利率對經濟短線有用,長期效果遞減

然而,負利率帶來的效果,到底對經濟影響如何?

1. 資金短期釋出,長期維持則有隱憂(儲蓄率攀升)

全球實行負利率至今,發展已漸趨成熟,全球負殖利率債券市值在去年一度高達 17 兆(目前為 11 兆~12兆),甚至瑞士、丹麥更已推出負利率房貸。然而負利率問題也逐漸浮現,我們可以簡單將負利率影響分成兩個部分:

1) 短期有降息效果,刺激放貸、消費

2) 中長期若經濟未能逐步回溫,則向市場傳遞負利率工具無用的訊號。

從多數負利率國家儲蓄率來看,初期利率下行至負值,確實能帶來短期放款、消費甚至資本市場的刺激,帶動儲蓄率下滑。不過只要長線實體經濟未能逐步回溫,即便當下成功刺激放款、消費,讓利率與儲蓄率同步向下,長線卻將向市場傳遞貨幣政策無以為繼的訊號,並出現利率、儲蓄率分道揚鑣的現象。

負利率不同於過去利率正常時期的降息,應該做為貨幣政策的最後手段。這也是聯準會最新紀要強調不傾向使用負利率,而將優先使用資產購買、資產負債表以及前瞻指引工具的原因。

2. 負利率推動資金浪潮由短至長漫淹債市,殖利率曲線下移!

負利率使銀行/金融機構面臨首當其衝的盈利壓力,而後傳遞至短期難以脫離銀行體系的企業及高資產客戶,被收取高額的帳管費或是直接收取負利率,這將迫使超額存準及市場多餘資金大量投入流動性高、風險性低的一年期以內短端貨幣市場。

但若負利率環境延續或加深,短端貨幣市場殖利率轉負,資金也將開始流向更為長端的市場獲取收益,而民眾也將開始感受現金價值不斷貶損,因此由全球央行釋放出的寬鬆資金,配合負利率的影響,資金將由短至長投入貨幣市場、國庫券、長債等市場,並將更多不同期限品種的債券殖利率壓低。

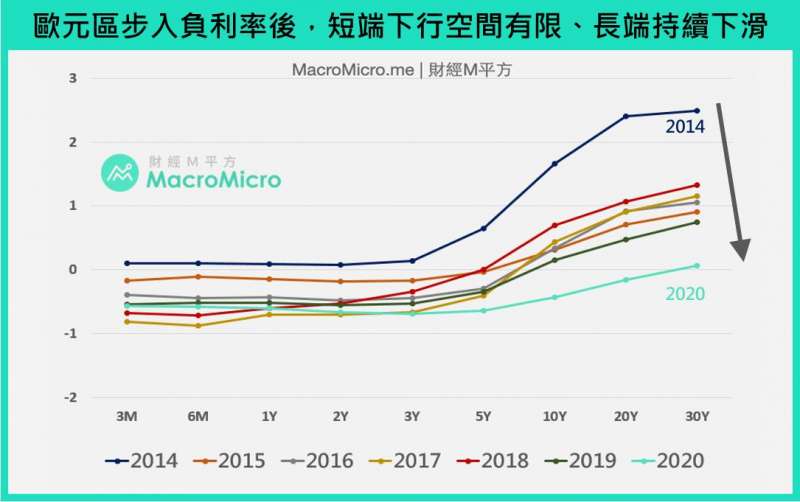

整體來看,如同 2014/6 歐央行首度實施負利率時,短端殖利率正式跌破零軸,並給予市場短期刺激;但只要實體經濟未能確實好轉,則整條殖利率曲線都將下移,短端與長端利差無法順利拉開,透露的是實體經濟未有真正的需求,企業不願意投資、民眾貸款購買耐久財、房屋意願低落,而銀行/金融機構也面臨壓力。

步入負利率時間過長,也讓未來短端大幅下行的難度隨之加大,觀察 2019/9 歐央行進一步擴大負利率、重啟購債,但是短端的下行,卻仍遠不及長端下行的速度,甚至長端亦正式翻負,顯示長期負利率貨幣政策的刺激效果將愈發疲弱。

結論

經濟就是人的行為,而人類追求成長的特性,也注定了世界利率長線向下的趨勢不容易反轉,即便是在近一個世紀,擁有全球技術、創新能力及生產力提升能力最強企業的美國,也需要持續利用其世界霸權貨幣的優勢,輸出其財政、貿易赤字以及債務壓力,並維持其世界第一的經濟地位。

若美國真的步入負利率,短期貨幣政策的刺激效果確實將巨大。不過長線來看,若負利率維持時間過久,將有損其霸權貨幣的地位,市場將會對持有龐大美元、美債感到擔憂(價值減損),這也是為什麼我們認為金融業的投資價值降低,而電子貨幣與黃金成為趨勢的主因。

但拉長來看,貨幣政策以及市場負利率的預期終究只是輔助,實體經濟是否成功回穩才是長線關鍵!歐洲與日本的負利率在長線來看是失敗的,而美國則必須持續仰賴生產力的提升,欲求持續的經濟增長終能抵銷債務增加的負擔,這也是川普為何要求美國建廠、基礎建設以及開啟與中國 5G 建設競爭的原因了。

本文獲授權轉載自財經M平方,未經同意不得轉載。

責任編輯/林彥呈

◎加入《下班經濟學》粉絲團,給你更多財經資訊

◎訂閱《下班經濟學》YouTube頻道,精彩節目不錯過