然而,究竟退休基金的投資績效要到達何種境界才能稱之為好呢?每每有人會說「投資績效越高,風險越大?」照這個邏輯下去,似乎是在暗示我們「投資績效越低,風險才會越小?」真的是這樣嗎?有財經專業背景的人應該都知道風險伴隨著投報率的道理,也一定認同「投報率越高,風險越大」的道理。可是,究竟專業的投資理財,有沒有「掛保證」的投報率呢?先來聽聽財經領域的專家怎麼說好了。

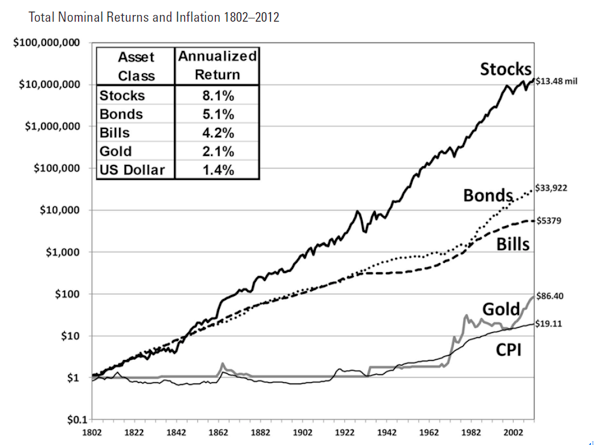

國立中興大學財務金融學系副教授林盈課老師在〈以時間為友─有效資產配置的長期投資績效〉一文中便指出,如果我們把退休金做有效的資產配置,並且長期投資,根據財務的複利理論,時間可以成為我們退休後的好朋友。複利是什麼呢?複利的概念就是:本金隨著時間會生利息,利息會再生利息,延續不斷,時間越長,財富的累積也越多。複利的成功關鍵在本金能生多少利息?利息高低的產生,決定於資產配置的效率。更早以前,Fisher 和 Statman在財務分析師期刊(Financial Analysts Journal,1997)就已經提出時間能分散風險的論文 (The Behavioral Framework for Time diversification;Kenneth L. Fisher and Meir Statman ,Financial Analysts Journal ,Vol. 55, No. 3 (May - Jun., 1999), pp. 88-97),文中確認,股票市場的風險會隨時間的增加而減少。以股票市場為例,股票市場是預期國家經濟成長的領先指標,儘管短期會因國際事件或不可抗拒因素而波動,但長期會隨該國經濟的持續發展而回到基本面。因此,長期且定時的投資,可避開短期股價波動所造成的投資損失,符合學理上平均滾入的成本概念。賓州大學華頓商學院羅素‧帕默(Russell E. Palmer)教席金融學教授傑諾米‧席格爾(Jeremy J. Siegel),著有暢銷書籍《長線獲利之道》(Stocks for the Long Run)一書。席格爾教授在書中提到,從1802年至2012年的210年期間,若是比較股票、公債、國庫券、黃金及美元的名目總投報率,則年化報酬率股票為8.1%、公債為5.1%,以及國庫券為4.2%(如圖一)。

若是考慮到期間的通貨膨脹因素,在進行「去通膨」之後,所得到的實質總投報率,則年化報酬率股票為6.6%、公債為3.6%,以及國庫券為2.7%(如圖二)。